美国大选前后是否该持有小盘股来对冲风险?

文/张庆全 屈新竹 陆文茜 陈和 涂奕淳亦有所贡献

距离大选两周不到,共和党与民主党因为政治的原因极有可能无法在大选前达成协议,以大盘成长股为主体的纳斯达克指数波动的幅度超越了小盘股,给投资人提出了一个严峻的问题,就是在大选之前以及大选之后,是否科技股的估值高,而与疫情高度相关的小盘股就成了相对价值比较高的资产?

通常从投资角度,是否在现有持仓中再增加一项金融资产只有两个要素:第一,是能否产生正回报。第二,这个新增资产与投资组合中的其他资产相关系数低,能够带来风险平摊效益。前者产生利润,后者提供多样化配置并最小化总风险。

为了检验以上两点,笔者先以罗素2000小型股指数和标准普尔500指数作为小盘股与大盘股的标的,以过去30年来的较长时间的历史数据作为检验的范畴,那有什么发现呢?

首先,自1987年以来,前者的平均年化回报为6.9%,后者的平均年化回报为7.4%。这很好地检查了正回报框,本质上是每10年投资的两倍。

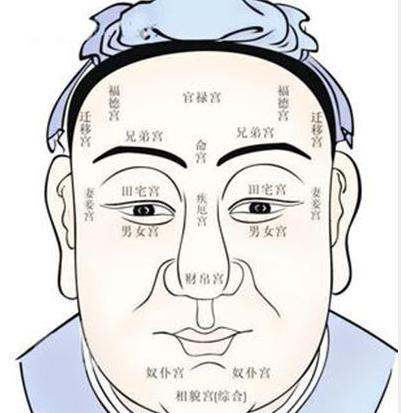

但这里是罗素指数和标准普尔500指数在这段时间内的200日收益率相关性;过去10年占据了时间序列最右边的四分之一,正如你所看到的,与历史相关性相当高。

{image=1}

从更广泛的角度考虑这张图表,我们有3个观察结果:

从1988年到1999年(平均相关性0.75)和2000年到现在(平均相关性0.89)之间的相关性有明显差异。这很重要,因为前期的r2是56%,后期的r2是79%。除此之外:

1、自2000年以来,市场暴跌对小型股的影响更大,它总是推高相关性。

2、2000年之前的高峰期是1989年(由UAL收购失败导致的小盘股崩盘)、1991年(第一次海湾战争)、1994年(美联储意外加息)和1998年(俄罗斯债务危机/LTCM)。不过,在任何情况下,罗素-标普200日关联度都没有超过85的高点。

3、2000年之后,平均相关系数(上面提到的89)实际上高于2000年之前的峰值。你在图表中看到的+0.95的高点发生在2011年金融危机的余波中。相关性的低点(2015年和2018年,在小盘股上涨期间)很难突破0.85相关性,而0.85是2000年前的高点。

因此从数据上表明,如果说上世纪90年代,小型股的股票走势相对于大盘股而言,它们当时是完全不同的品种,但相关数据清楚地表明,情况不再是这样。

其次,“为什么相关性变得更强了?”这里有种可能的解释(要想清晰的解释,需要做很多的经济学的计量分析):

我们分析主要有两点原因:

1、随着时间的推移,交易与监管使得小盘股的定价更加有效。

2008年金融危机以后,美国监管机构要求上市企业,无论大小,都对非公开信息进行均匀的披露。在此之前,管理层可以有选择地披露重要信息,而这需要一段时间才能渗透到股价中(对那些不太受关注的小型股来说尤其如此)。自上世纪90年代末以来,美国股票交易越来越多地在各种技术支持的交易平台上进行。一开始,它们只是确保不同交易系统之间的价格稳定,但现在它们也包含了基本公司信息。

2、自20世纪90年代末以来,货币政策对股票价格的影响越来越大。

正如我们在市场上所指出的,“美联储的漂移”表明,从1994年到2011年,标准普尔500指数的收益基本上都是在联邦公开市场委员会(FOMC)会议期间左右。这背后更深层次的原因还是在于美国长期性的经常性账户次字和贸易赤字。

从金融危机爆发后到最近经历的疫情危机,美国经常账户赤字从2006年的8000多亿美元高位下降到2019年的5000亿美元以下(如下图所示)。然而,美国仍在大量消费外国商品,没有卖出足够的本国商品和服务来支付这些商品。

{image=2}

这一巨额债务需要由外国人——亚洲、中东和俄罗斯的盈余——提供资金。这种全球不对称能否无限期地持续下去?如果没有,还有什么选择?这个结果会由2020年美国总统大选结果影响吗?留给读者去判断。

因此,美国小型股和大型股之间的关联度收紧的时间已经足够长,因此已经为结构性的改变,而不是暂时性的。我们不太可能回到小盘股与大盘股完全脱钩的时代。

因此,仅仅因为大盘股近期的表现不佳,而就去考虑增加小盘股,因为单纯的两者不再适用于风险平抑。即使在最好的情况下,r的平方也只有72%(相关性为0.85)。

但是,如果是从另外一个方面,比如美国经济改善和高收益债券息差降低的上行空间,则考虑:

罗素指数工业类股占15.4%,标准普尔500指数为8.3%。

金融行业15.5%,而非9.9%……

非必需消费品占13.6%,而非必需消费品占11.4%……

如果是觉得这些因素会对未来投资收益有影响,则是可以单独考虑的。

至于我们经常谈论的高收益债券息差问题 - 高收益债券的实际有效收益率。正如下面这张一年期图表所示,今天它们正缓慢下降至危机前的水平,达到5.56%,而1月份的最低水平为5.06%。随着这些利率随着经济的进一步改善而继续下降,小盘股(通常杠杆率高、盈利能力低)应该会迎来一个利好。

{image=3}

因此虽然它们与大型股的关联度更高,不能以分散投资组合的原因来分摊已经持有的大盘股的风险。但是随着美国经济不断复苏已经成为主题,意味着小盘股未来回报确实是有很大的机会。

责任编辑:李园

美债多头打败通货再膨胀交易 10年期收益率一度跌破1.30%

美国10年期和30年期收益率达到2月以来最低水平汇丰的Major预测10年期收益率将在今年年底前下滑至1%随着对通胀性经济复苏的预期继续消退,美国国债加速上涨,10年期和30年期国债收益率跌至2月以来最低。0000爱立信二季度业绩超预期 疫情对其影响有限

{image=1}北京时间17日消息,瑞典电信设备巨头爱立信周五重申了全年业绩预期,因财报显示疫情对其第二季度业绩影响有限。该公司第二季度股东应占净盈利从上年同期的17.1亿瑞典克朗增至24.5亿瑞典克朗(约合2.70亿美元),远超接受FactSet调查的分析师平均预期的16.7亿克朗。营收增长1.4%,至555.8亿瑞典克朗,也好于分析师预期的551.6亿克朗。0000达利欧拟在新加坡设家族办公室 管理大中华区投资

{image=1}全球最大对冲基金桥水公司的创始人瑞-达利欧将在新加坡设立家族办公室,以管理他在这一地区的投资和慈善事业。达利欧的一位发言人在一份声明中表示,达利欧长期以来一直与亚洲和新加坡保持着联系,现在是在这里开设家庭办公室的时候了,但没有详细说明时间安排或人员配置计划。声明称,达利欧“过去30年里在新加坡和中国有着良好的关系。他喜欢和钦佩这两个国家,对该地区正在发生的事情感到兴奋。”0000外盘头条:全球央行官员们称疫苗拯救经济还为时过早

{image=1}全球财经媒体昨夜今晨共同关注的头条新闻主要有:1、全球央行官员们称疫苗拯救经济还为时过早经济援助仍不能少2、美国本轮新冠病例增加持续期为疫情以来最长且没有缓解迹象3、摩根大通:价值股即将咸鱼翻身有望持续上涨4、辉瑞CEO在疫苗重大利好消息当天出售556万美元公司股票5、欧洲央行下一轮刺激计划靠什么拉加德称还是紧急QE和银行贷款0000富达国际:基建开支将是最重要的反周期武器

(线索Clues/李涛){tb}{tr}{td}线索Clues|理性投资{/td}{/tr}{/tb}??编辑精选:以下为《线索Clues》对原文的摘录:基建投资再次带动中国经济增长0000