时评|面对提前还贷潮,商业银行应主动出手

来源:华夏时报

突然来临的提前还贷潮,让商业银行措手不及,而漫长的等待也让客户抱怨不已,这时候就需要寻找一个双方都可以接受的解决方案。

目前居民选择提前还贷的主要刺激因素是存量房贷利息、新增房贷利息、存款利息之间的三级利差,存量房贷的利息普遍在5%到6%之间,而新增房贷的利息目前平均在4%上下,对于广大的居民而言,这个利差是明显的。

目前大多数评论把提前还贷潮归结于这个利差,但是我认为可能更重要的还是跟存款之间的利差越拉越大。

这几年存款利息一再降低,目前商业银行的一年期定期存款利息大多2%都不到,三年期除了部分小银行,大多不到3%,5年期定期存款除了个别股份制银行和小行,大多也很难到3%,有些甚至出现了倒挂。

从其他投资类别看,前几年受追捧的货币市场基金,以最有代表性的余额宝的年化利率目前是1.77%,对于居民而言失去了吸引力。银行理财此前的低风险堪比银行存款,现在收益率不仅仅没有高出银行存款多少,而且去年全年出现两波破净潮,许多居民投资的银行理财都是亏损的,低风险的特质也消失了。其他基于资本市场的公募基金等等,这两年的投资情况有目共睹,亏损比较普遍。

这就让居民在资产负债的配置中出现了两难的局面,现金存在银行里拿到的利息,勉强只有存量房贷利率的一半,这种资产配置方案是很不理想的。这时候银行如果是居民的理财顾问,怎么解决这个问题呢,那当然是建议拿出存款,提前还贷。

但是这又让银行的利益受损,提前还贷一方面让低收益的存款没了,一方面高收益的贷款也没了,银行的资产负债表收缩,这如果是个别现象还好说,毕竟影响不大,但是如果数量巨大,银行的压力也会很大。

面对提前还贷潮,银行的态度怎样,目前没有银行官方的正面回应,但是从媒体的报道看,现在的确是非常难,比如有银行关闭了线上申请通道,申请审批非常难,因为既然是申请,那么申请能不能批准,什么时候批准,这都是银行自己说了算,而许多客户的申请都已经排到了几个月后,这就会让目前贷款客户的利益受损。消极、推诿、拖延,都会影响整个银行业的声誉。

如果此前在购房中合同中约定了,可以提前还款,那么到底什么时候能够批准,如果不批准,客户受损的利益到底如何处置,就是需要银行明确的,不然是显失公平的行为。在笔者看来,这就是一种变相的违约行为,相关部门应该采取措施。

如果此前在合同中并未约定提前还贷,对于这种情况,根据《民法典》第五百三十条规定:债权人可以拒绝债务人提前履行债务,但是提前履行不损害债权人利益的除外。债务人提前履行债务给债权人增加的费用,由债务人负担。

按照市场人士的说法,这种情况,就应该是银行和客户协商一致,不过很明显从目前的的情况看,商业银行的利益是受损的,所以大概率这个协商很难一致。

但是,我们应该看到,商业银行是商业机构,自主经营,自负盈亏,如果拒绝还贷,从短期看,是减少了损失,保护了收益,从长期看,对于自己的转型和品牌建设不利。

银行自己在报表上、在网站上、在讲话里经常提出,急客户之所急想客户之所想,要以人为本,以人民群众的利益为重,到了为客户分忧解难的时候,这些口号就变的非常空洞了。

尤其是这几年商业银行普遍提出向财富管理银行转型,而转型是需要代价,要瞅准时机,大胆出手。财富管理银行最主要的特征,就是以个人客户为中心,解决他们的资产负债的配置问题,解决财富管理问题,真正以客户为中心,就不是嘴上说说的,必须有具体行动,在切实的服务中,让客户感受到了其专业能力,贴心的服务和信用,这才能不断扩大客户规模,提升经营业绩,在未来的竞争中立于不败之地。

比如对于提前还贷潮,敏锐的银行,应该看到机会,首先,目前能够提前还贷的客户相对都是财务状况优质的客户,在庞大的存量房贷客户中,这些客户数量有限,他们是未来财富管理的潜在优质客户。

接着,银行应该按照客户的收入状况,年龄、风险偏好,资产负债状况等等,定制一套合适的财富管理方案,这其中就有许多可以做的。

比如,面对提前还贷的客户,怎样的客户怎样的合同应该提前还贷,提前还贷是否一定划算,对于那些提前还贷不划算的客户,他的存款应该做什么样的投资?如何做资产配置?而对于可以提前还贷的客户,应该归还多大比例?

商业银行面对提前还贷潮一面倒的态度,这时候只要有一家银行主动出手,将客户当作自家人,设身处地的为他们解决问题,做到多方共赢,他们就会赢得客户的信任,在激烈的市场竞争中胜出。

责任编辑:韦子蓉

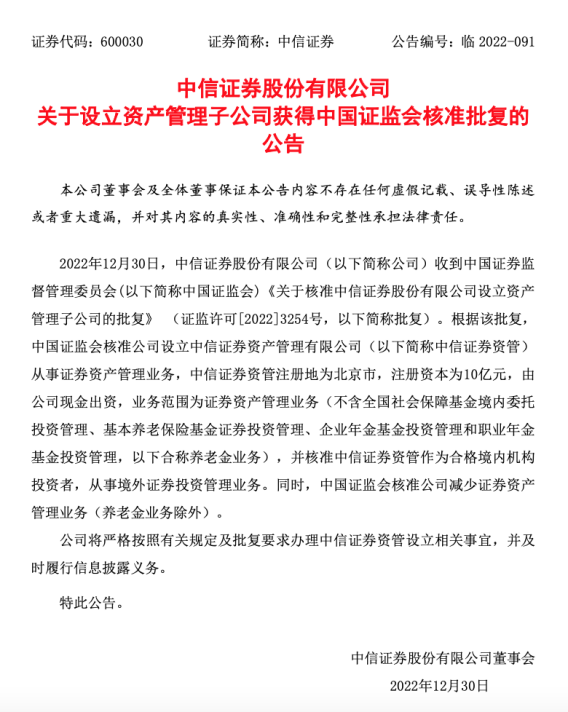

“券商一哥”大消息!中信证券资管子公司获批

转自:中国证券报12月30日晚,中信证券发布公告称,中国证监会核准公司设立中信证券资产管理有限公司(以下简称“中信证券资管”)从事证券资产管理业务。据悉,中信证券资管将是全市场第25家券商资管子公司。中信证券设立资管子公司获核准 100002022-12-31 19:42:000000

100002022-12-31 19:42:000000春节假期过半,文旅消费有多旺?成都民宿预订量同比增长188%!

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!兔年春节假期已经过半,成都文旅消费活力强劲。“今年春节,能明显地感受到游客的出游热情。”位于成都彭州龙门山镇宝山村的半盏山房民宿负责人说,春节期间很多游客前往宝山村太阳湾景区看雪、泡温泉。成都市文广旅局相关负责人也透露,春节期间,都江堰市、彭州市、四川天府新区的乡村旅游精品民宿入住率超过80%,部分品质民宿甚至多日“一房难求”。红星新闻2023-01-25 18:20:530000纺织服装板块有望盈利与估值齐升,运动服饰与纺织制造两条细分主线并举

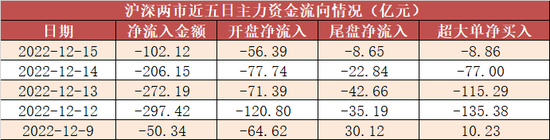

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!来源:红刊财经自11月以来,伴随消费板块整体反弹,纺织板块亦表现不俗,明显跑赢沪深300指数及上证指数。截至12月22日,A股中信纺织服装指数近一月涨幅超2.1%,港股中信纺织服装指数近一月涨幅超11%。市场资讯2022-12-26 19:50:070000两市主力资金净流出102亿 电力设备等行业实现净流入

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!【15日资金线路图】两市主力资金净流出102亿电力设备等行业实现净流入12月15日,A股市场分化。截至收盘,上证指数收报3168.65点,下跌0.25%;深证成指收报11358.11点,上涨0.32%;创业板指收报2399.12点,上涨1.31%。两市合计成交7662.49亿元,较上一交易日减少446.28亿元。证券时报2022-12-15 19:58:410000美的置业:行业出清是必经过程,将调整发展战略提升利润水平

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!2022年是房地产市场深度调整的一年。房企销售下滑、信用危机频发,房地产行业面临大洗牌。作为民营房地产企业,美的置业也在这场淘汰赛中迎来考验。根据国家统计局公布的数据,2022年全国房地产开发投资132895亿元,同比下降10%;全年商品房销售面积135837万平方米,同比下降24.3%。0000