泊通投资董事长兼首席投资官卢洋:性价比的极致即中庸

曾万字讲稿警示高估值风险,“敢言”的私募老总又发声:性价比的极致即中庸

来源:财联社

财联社(北京,记者 陈俊岭)讯,两个半月前,在资本市场一片狂热中,财联社独家刊发了《这一离谱现象,史上未有!私募老总“万字讲稿”警示高估值风险》,不曾想竟一语成谶。

过去两个多月,A股经历了从亢奋狂热到惊魂未定,从估值修复再到渐渐回归均衡的过程,而成长与价值两大板块估值一度分化、割裂的格局,也得到了一定程度的市场纠偏。

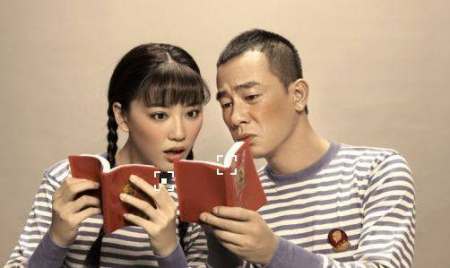

中秋前夕,在北京鸟巢附近一处视野极好的办公室,经过多次辗转联系与访前沟通,财联社记者独家专访了这位“敢言”的私募老总——泊通投资董事长兼首席投资官卢洋。

{image=1}

如果未曾谋面,你很难想象这位投资风格稳健与文风干练的“投资大V”,是一位毕业于北京大学数学系的“80后”基金经理。在过去六年时间,他管理的私募规模实现了从0到50亿元跨越。

在两个多小时的专访中,卢洋向财联社记者详述了他十多年来的职业投资生涯和投资感悟、从知名券商自营到券商资管再下海创办私募的心路历程,以及对当前价值投资理念和市场风格转化的最新理解。

“我是一个叛逆的人”

在浮躁纷扰的资本圈,从来不缺人云亦云的人,他们声色洪亮、表情夸张,却能赢得很多人的拥趸,最缺的则是一些独立思考的人,他们明察秋毫,并敢于仗义执言,卢洋就属于后者。

7月上旬,市场在一片狂热高呼“牛市来了”之际,卢洋在一场路演中的“万字讲稿”中,频频提及“疯狂”、“高得离谱”、 “不尊重基本面”,对当时市场非理性繁荣现象亮出自己的不同观点。

“消费板块与高股息板块相比已经扩大到了将近五倍,相比历史上的震荡中枢贵了一倍。”卢洋当时称,这是一个很离谱的情况,历史从来没有出现过。一周后,市场大跌,高估值板块跌幅尤甚。

为何敢在集体看多时“泼冷水”?卢洋回应称,这可能与他一直以来的叛逆性格有关。“我比较叛逆,我从小就不是听话的孩子,在我北大读书的时候,也很叛逆……”他说。

十多年前,金融行业还没有像现在这么热,他多数北大数学系毕业的同学并没有偏离本行,或继续深造,或去高校任教,原本被学校推送硕博连读的卢洋,却选择了一条“少有人走的路”。

“有一段时间,我很好奇数学究竟能干多大事,特别想去验证一下,导师也很支持,但得我自己找工作,因为他的学生大多去当老师了,后来我放弃继续攻读博士学位,进了中国金融期货交易所……”卢洋回忆道。

从象牙塔走出来的卢洋,从此步入了金融行业,而真正让他对职业投资产生浓厚兴趣、并让他立志走上这条不归路的,是在随后的两家券商自营部和资管部的七年职业投资历练。

2009年初,卢洋进入东海证券做自营部研究员,一年后提拔为投资经理,2010年元旦后给他一个2000万账户管理,16个月下来账户收益达到142%,同期上证指数仅涨5.84%。在2011年底至2014年初,卢洋到东兴证券任基金经理,负责资产管理部大集合投资,东兴资管也因此拿下了2012-2014三年期金牛奖。

2014年私募行业迎来大发展。“我当时不太懂,但我就知道私募行业可能迎来了一个前所未有的大机遇,我的性格又偏自由,想自己做点事。”他回忆称,“我想去追求自己的梦想,如果现在不去,我或许永远都不会再有勇气了。”卢洋2014年初在朋友圈分享一篇文章并单引用这句话。

“确定性大于可能性”

“我宁愿是在蓝筹类的公司里面去加杠杆,我也不会去参与创业板,这个就是我的逻辑。”创办私募六年来,卢洋毫不讳言自己在股票投资上偏好,而其中一个最重要的原则是:“确定性大于可能性”!

卢洋想赚的钱中首当其冲是公司确定性成长的钱,基于对好生意好公司是否理解到位,“这是一种最理想的赚钱方式,巴菲特在美国其实赚的就是这样的钱。”但卢洋觉得其实在中国市场当中可以多赚一笔钱——“你和别人对这个公司的认知差距的钱”。

卢洋还以腾讯举例,假设给两个投资机会,一个是2010年前后,那时候腾讯每年约50%的高增长;一个是去年三季度的腾讯,年化20%—25%增长却不被看好。“很多人会去选择投前者,而我会选择投后者。在我看来,最坏的投资其实是你投资了一个好公司,但这个好公司逐渐变成了普通的公司。”

相比而言,卢洋更偏好买的是那些做事靠谱的公司,而那些讲得天花乱坠,在财务报表也不诚实的公司,这种“落实不到纸面上的东西”,他宁愿只做一个看客,但并不会参与。

卢洋坦言,这种以“性价比为原则”的投资风格,在过去的12年里,仅有三个时间段累积两年时间是比较痛苦的——一次是2013年成长股牛市;一次是2015年上半年,最近的一次就是今年上半年。

今年上半年,在新冠疫情黑天鹅下,高估值的医药股、消费股,即便仅有一个空泛的概念,只要身处热门赛道,都能获得市场的持续追捧。此时,对于价值投资人而言,追求“好公司好价格”便显得较为煎熬。

“这几个时间段,都是越烂的公司涨得越好,越好的公司越不涨。而剩下的十年时间里我们都是舒服的,因为我在依据性价比在去做防御,其实性价比本身就是一种防御。”卢洋称。

这种在投资理念坚持“确定性”的偏好,也让卢洋在多数时候只能赚到估值纠偏和确定性成长的钱,而常常无缘“享受泡沫”,有时他也会为自己的“执念”承担外部的压力。

“你怎么还不如我?你看我随便买一个都是涨停!”2015年上半年,卢洋曾接到一位客户这样的“质问”——一方面,“拒绝追高”的他难以享受高估值继续飙升带来的净值上扬,“左侧交易”布局价值股短期也会拖累了产品的净值。

创业六年来,卢洋感恩那些信任托付的客户朋友。比如有一位做杯子实业规模很大的客户,他说“做杯子这个事你不如我,但是炒股票我不如你”。遇到净值短期波动时,他说“今年不好,就跟种庄稼一样,说不定明年就好了”。

“深度价值研究的性价比投资”

这位理工思维见长的私募老总,投资之外的另一面也很“性情”,不仅爱好篮球,每周他都坚持撰写一篇“泊通周记”的投资手记,至今已连续更新近三百篇。短短几百字,信手拈来,文采飞扬。

“最近一段时间,市场调整中风格切换会持续,但是高估值板块会形成长期的顶部,低估值大蓝筹板块则会接力行情持续强势,在下一轮指数上涨中成为领头羊。”卢洋在其290篇《泊通周记》中写道。

在卢洋看来,这有点类似于2014年中期后的风格切换,当时也是高估值板块高得离谱,低估值板块低的离谱,最终在震荡调整中完成了高估值板块向低估值板块切换的走势。

不过,即便坚定看好风格切换终将到来,卢洋也没有将“鸡蛋放在一个篮子里”去赌单边,而是采取“左手科技龙头+右手低估值顺周期”的杠铃轮动结构。

尽管卢洋的持仓也会很集中,但是一定会分散在两个行业——一个是弱周期,一个是强周期;一个是高成长,一个是高分红;一个是确定性,一个是成长性。组合的意义不是在组合收益,而是在于分散风险。

卢洋给这种投资理念定义为——“深度价值研究的性价比投资”。在他看来,“深度价值研究”更侧重寻找一揽子年化ROE投资回报率在20%以上的标的,并在基本面确定性的基础之上再去做性价比的优化。

何谓“性价比”?卢洋认为这属于中国式的智慧,本质上性价比的极致就是中庸。“中庸绝不是不努力或者差不多就行,而是在进攻时想着也要进行适当的防守;在防守时也要想着,是不是也应该去进攻了?”卢洋希望在进攻和防守之间选择一个动态最优的方式,不断地推敲“性价比最好的那个值”。

如何实现这种“性价比投资”?卢洋认为,这需要三个条件:一是主观选股,好公司+好价格是性价比基石;二是量化择时,统计套利模型会给出信号为投资决策辅助参考;三是宏观研究,在受到冲击最大的因子上找到最划算的方式和工具做对冲。

责任编辑:陈志杰

8只北交所主题基金“吸金”逾250亿元 汇添富认购确认比例6.99%最低万家基金最高为36.02%

11月22日,已有7家基金公司披露旗下北交所主题基金认购申请确认比例。其中,汇添富旗下北交所主题基金认购申请确认比例最低,仅约为6.99%;万家基金旗下北交所主题基金认购申请确认比例最高,约为36.02%。8只北交所主题基金募集上限均为5亿元,仅11月19日半日就全部售罄。根据认购申请确认比例测算,8只北交所主题基金合计“吸金”超250亿元。认购申请确认比例陆续披露0000蔡向阳旗下9只产品基金经理变更,副总与绩优基金经理共管,华夏基金称一切以持有人利益为重

财联社(深圳,记者周晓雅)讯,今日晚间,华夏基金发布多只基金的基金经理调整公告,因蔡向阳去世,华夏安阳6个月持有期、华夏常阳三年定期开放、华夏鸿阳6个月持有期等5只基金,新任基金经理为郑煜、孙轶佳;华夏稳盛混合、华夏翔阳两年定开混合,新任基金经理为阳琨、季新星;华夏回报、华夏回报二号2只基金增聘基金经理阳琨、季新星,林青泽留任。任职日期均为2021年11月2日。{image=1}0000对冲界大消息:机器人基金经理连胜市场3年 原有格局将被颠覆?

来源:资事堂作者孙建楠海外对冲基金界规则再次被颠覆,AI机器人连续三年大幅跑赢对冲基金界。知名咨询公司Cerulli的一份报告显示,过去三年(截至今年5月末),AI主导的对冲基金投资收益为35%,同期全球对冲基金回报为12%。上述三年期投资回报对比,显示出人工智能的作用并非仅应用于短期动荡,在相对中期的投资中,更凸显出竞争优势。这恐怕是海外主观(人工)对冲基金界迄今为止最坏的消息。0000又有10家券商获批基金投顾试点资格 平安证券、东方财富等在列

上证报中国证券网讯(记者孙越)7月2日,新一批券商基金投顾试点机构名单出炉。记者获悉,平安证券、光大证券、山西证券、东兴证券、南京证券、中银证券、中泰证券、华安证券、国金证券、东方财富等10家券商获批基金投顾业务试点资格。至此,第二批取得基金投顾试点资格的券商已达17家。此前获得第二批基金投顾试点资格的券商分别是中信证券、招商证券、国信证券、东方证券、兴业证券、安信证券和浙商证券。0001创业板40%天地板要来了:这些基金涨跌幅或同步放大 如何参与?

创业板40%天地板要来了,这些基金涨跌幅或同步放大,投资者如何参与?来源:理财不二牛原创每经记者8月24日,首批创业板注册制下的个股正式挂牌,与此同时创业板交易规则发生调整,创业板涨跌幅20%时代正式到来。0000