大宗商品涨价遭遇强监管 这三大风险需要关注

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!

交易者需要关注可能采取的三大行动——释放国家储备、加大对投机性交易活动的控制、货币或财政刺激政策的收紧等。

全球流动性泛滥,叠加供给瓶颈、中国碳中和下的产能限制预期,商品成了今年资金炒作的主要标的。但随着近期中国连续释放压价信号,只顾着炒作预期的投资者需要系紧安全带了。

“中国压价的决心似乎非常坚决,交易者需要关注可能采取的三大行动——释放国家储备、加大对投机性交易活动的控制、货币或财政刺激政策的收紧等。”美国福四通集团(Intl FCStone)金属分析师斯科特?格雷(Natalie Scott-Gray)对第一财经表示。

“大家认为供给收缩、消费好转和流动性是商品上涨的主要原因。压价将更多影响黑色系,但铜的情况有所不同,比起供给瓶颈,涨价更多是由全球流动性泛滥导致的,因此美联储缩表也值得关注。”平安期货研究院所长王思然告诉记者。

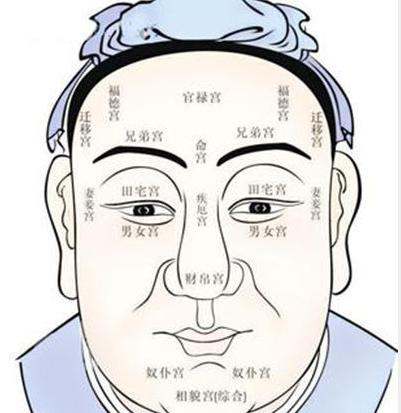

{image=1}

三大风险或扰动价格

近期,由于景气度大涨,尤其是钢厂利润飙升的背景下,对铁矿石的需求更强,铁矿石等黑色系飙涨。5月12日,普氏62%铁矿石指数一度创下233.1美元/吨的历史高位。不过,在监管发声后,14日大跌超10%报209.35美元/吨。截至25日,该指数报191.6美元/吨。

铜价也为需求提升、电动车渗透率上升和智利等资源国供给瓶颈所驱动,全球流动性过剩则是主因。

尽管涨价预期仍然高涨,但多方机构对记者表示,高抛仍是必要的,不能低估中国压价的决心。

未来,投资者需要关注三大风险。首先是不排除后续会释放国家储备。“此前市场就传出,3月下半月释放了多达80万吨铝储备的消息。随着更严格的交易限制在整个大宗商品市场就位,我们由此也基本能看清行情有多少是由基本面驱动的。”格雷告诉记者。

监管层和交易所加大对投机性交易活动的控制也不容忽视。王思然对记者提及:“如果几个账户同时几个人实际控制的话,是要报备的,这种投机方式经不起严格调查,如果加强多头监管的话,也会起到震慑作用。”

在此情形下,中国定价的黑色系和铝可能受到更多影响,即使是“碳中和”下利好最大的铝也需关注风险。

王思然解释称,近期供应端电力紧缺问题凸显,因云南省内干旱持续供电形势严峻,市场广泛关注的云南错峰用电政策再次升级,其中电解铝行业压低用电负荷30%以上,预计持续到6月中旬。虽目前仅有一家电解铝厂实行实质性减产,但若干旱情况持续,影响可能进一步扩大,二季度电解铝投产或仍不顺畅,供给端干扰加强。

基本面方面,消费旺季下,预计铝库存将继续去化,云南限电对电解铝供应或带来超100万吨的产能减量,供应不断收紧、需求维持较强对铝价形成支撑。但目前国家政策调控意愿较强,国常会对大宗商品态度明确,铝受政策冲击可能最大,短期可能会延续调整,建议逢高抛空。

还有一大风险无疑是流动性。王思然称,“尽管当前流动性尚未退潮,中国资金面也比较平稳宽松,但不能排除后续全球政策收紧的风险。”格雷也表示,“若大宗商品价格未能冷却,中国政府可能快速回笼货币或财政刺激资金,虽然我们也确信这个选项将是最后的选择。”

{image=2}

铜价更多由流动性推动

值得关注的是,供给瓶颈对商品价格大涨的推动作用可能被放大了。

一段时间以来,支撑商品价格大涨的论据更多是供给瓶颈。即在全球产业链中,需求及生产复苏的不同步加剧了通胀预期的上行,特别是在大宗商品领域,资源国都属于经济和疫苗普及比较落后的国家,而消费国集中在受益于疫苗普及的发达国家,因此大宗商品的涨价预期居高不下。

但王思然认为,相比之下,流动性盛宴是推动商品涨价的更关键因素。供给收缩的论据可能在黑色系方面站得住脚,但对铜这一热门品种而言情况有所不同。

根据ICSG数据,全球铜矿产量2019年和2020年分别增长-0.22%、0.34%,今年1月是4.1%。中国今年前3个月电解铜产量增长15%,而且未来3年是全球铜矿的投产小高峰,年均增长100万吨以上。虽然一个铜矿完整投入周期是6年甚至更长时间,但新投产项目加快,部分铜矿产能开工率也在提升。“王思然表示,远期铜矿供应前景较好。

“流动性很充裕,配置类资金抗通胀交易是铜价上涨的主要原因,但不是产业端的现状和未来。全球流动性的转向是最核心因素,而不是供需前景。”王思然称。

在流动性方面,作为国际定价品种,铜自然会受到美联储政策变化的扰动。4月美联储会议纪要显示,一些成员认为应该开始讨论缩减购买金融资产的规模(tapering)。这是一个重要事件,显示了美联储领导层开始出现不同声音。

“下半年美国经济复苏势头会继续强劲,通胀继续攀升,迫使美联储不得不比现在计划的提前退出超宽松政策。预计年底之前美联储会开始缩减资产购买规模,这一政策将会给市场带来较大波动。”保银资本管理公司首席经济学家张智威此前对记者称。

随着涨价潮已经影响到下游企业利润,这一负反馈效应也值得关注。

王思然告诉记者,根据其对下游企业的调研,高铜价对消费抑制明显,传统旺季下4~5月广东地区社会库存不减反增,上海地区去库存程度也不容乐观,而且电线电缆及铜杆开工率表现不及季节性,整体消费呈现旺季不旺的格局。此外,随着海外疫苗接种率的提升,海外铜矿产量及项目投产节奏将逐渐恢复,铜价下行压力加大。

不过,就目前而言,无论全球流动性拐点还是供需矛盾的大幅逆转都暂未出现。有交易员反馈,下游原料库存低且需求不弱,价格下跌会吸引补货,预计铜价调整幅度有限,伦铜9500美元/吨一线的支撑仍强,但波动将加剧,且需要警惕政策风险。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

责任编辑:逯文云

24份审计报告八成非标:年报收官夜 这一顽疾死灰复燃

因疫情原因,很多公司将2019年年报披露时限从4月30日推迟到6月30日。因此,6月30日成为历年最晚的年报披露收官日。6月29日晚间到6月30日凌晨,最后30家未披露年报的公司中,有24家上市公司披露了2019年年报及审计报告,其中不乏“大名鼎鼎”的*ST康得(维权);但仍有6家公司未能按时交卷。0000将制定稳定股价具体措施:成都银行

责任编辑:陈志杰更多内容:www.pgsk.com,4月29日公司披露了2019年年度报告。公司将在6月23日前召开董事会,公司最近一期经审计的每股净资产为9.84元0000纸质火车票退出 乐凯新材很受伤

纸质火车票退出,这家公司很受伤!创业板首批ST股来了,20%涨跌幅8万股东何去何从上周的创业板,先是低价股的爆炒,再是周四53家公司股票20%顶格跌停……巨震之下,创业板的走向备受关注。今天(9月14日),创业板仍是一个“火爆”的板块。000182股获机构买入型评级 新易盛关注度最高

证券时报?数据宝统计显示,82只个股今日获机构买入型评级,新易盛关注度最高,共获6次机构买入型评级记录。从机构评级变动看,今日机构买入型评级记录中,有20条评级记录为机构首次关注,涉及地素时尚、高伟达等18只个股。行业来看,化工行业最受青睐,电子、计算机等行业也较受机构关注。{image=1}责任编辑:逯文云0000A股沸腾了:创业板大涨3%、外资狂买近100亿 牛市旗手涨停

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!A股沸腾了!创业板大涨3%,外资狂买近100亿,牛市旗手涨停!以军方致电加沙居民:“导弹即将炸你家”!合肥疫苗接种点排长队大宗商品、黑色周期大跌,A股吃饱,创业板大涨超3%!今天,俨然一副大牛市isback的场景!其中,疫苗股暴涨、牛市旗手券商板块多股涨停,外资流入近百亿,同时,煤炭、钢铁板块重挫。0000