高盛:我们是否已经身处“工资通胀螺旋”之中?

长期远期通胀预期保持良好锚定。

本文来源于量观北外滩

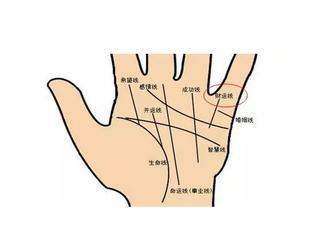

{image=1}

以下内容编译自高盛研报:

需要美联储大幅加息打破这种螺旋

美国1月份就业报告中最重要的数字,不是非农就业人数惊人的46.7万增长,而是平均时薪增长0.7%。在过去的2-3个季度中,我们构建的整体工资水平指标,年化增长率已加速至6%。

在过去3、6和12个月内,核心PCE通胀率以5%左右的速度运行,这引发了一个问题,即我们是否已经处于“工资通胀螺旋”中,需要美联储大幅加息和打破这种螺旋。金融环境大幅收紧。

{image=2}

图1:美国工资继续飙升

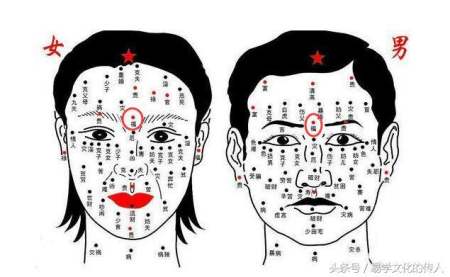

到目前为止,我们还没有看到工资和价格通胀相互影响而预期变得偏高的螺旋式上升。我们的工资领先指标与略低于4%的增长率保持一致。虽然短期通胀预期飙升,但长期远期通胀预期,无论通过债券收益率、预测调查或家庭调查,都保持良好锚定。

综上所述,这些观察结果表明,随着经济从疫情中更加全面地复苏,企业、家庭和市场参与者仍预计当前的工资和价格飙升将趋于平稳。

{image=3}

图表2:远期通胀措施仍然低迷

过高的单位劳动力成本通胀率

也有理由预期劳动力市场的供需平衡将改善。在供应方面,近几个月劳动力参与率开始回升,我们预计随着病例数量的改善和更好的治疗方法,劳动力参与率会进一步提高。

在需求方面,今年GDP和就业增长应该会放缓——至少在Omicron的近期反弹结束后——因为财政政策变得更加严格,第四季度的库存增加已经过去。

出于这些原因,我们对2022年第四季度/第四季度的GDP增长2?%的预测比彭博最新的共识低0.8个百分点,比联邦公开市场委员会的最新共识低1.8个百分点公布的预测(截至12月会议)。

{image=4}

图3:金融状况开始影响增长

话虽如此,我们确实非常重视工资增长。即使工资增长如我们预期的那样从6%降至5%,这也意味着假设生产率增长不超过2%,单位劳动力成本通胀率至少会达到3%。

如果这种情况持续下去,这样的速度对于实现美联储2%的PCE通胀目标来说太高了。

需要多少额外的货币政策收紧?

需要多少额外的货币政策收紧?让我们假设美联储希望将GDP增长放缓0.5至1个百分点。根据我们估计的经验法则,这将需要FCI逐步收紧50-100个基点,而这反过来又可能由美联储加息50-100个基点带来。

重要的是,美联储额外的紧缩政策需要在当前收益率曲线中折现的金额之上,因此在我们的FCI中。在其他条件相同的情况下,这表明市场将不得不将其对终端基金利率的估计从目前的1.7%上调至我们自己的2?-2?%预测,否则美联储可能需要提供超过5次25个基点的加息。

我们认为今年更长时间的多达七次25基点的走势比转向50基点的走势更有可能。

{image=5}

图表4:2022年后市场价格仍低于我们的预测

最近几周,我们对一些非美国货币政策预测做出了显著的鹰派改变。我们现在预计欧洲央行将在2022年末两次加息25个基点。

因为劳动力市场正在快速发展,通胀大幅上扬,而且拉加德主席表示对这些意外事件的关注意愿低于我们的预期。

我们预计英国央行将在接下来的两次会议上连续加息25个基点,随后是资产出售,并在下半年再加息25个基点;然而,与美国一样,我们预测的风险偏高。

最后,我们现在期望澳洲联储将在11月会议上首次加息25个基点,尽管行长Lowe的指引仍然偏鸽派。

硬着陆的风险将会上升

尽管1月份PMI下降且房地产市场继续疲软,但由于限制增加,中国的新冠病例数有所下降。也就是说,与2021年大部分时间相比,阻止Omicron可能会继续需要更高水平的限制。

我们继续预计今年4.5%的增长结果低于共识,尽管我们注意到这与2022年在进一步放松政策的背景下温和的连续加速一致。

发达经济体工资和价格压力的扩大意味着在复苏的早期阶段,增长需要放缓,金融条件需要收紧,比之前预期的要早。

与此一致,我们的核心市场观点是无风险收益率增加、IG和HY信用利差扩大,以及相对于疫情后的复苏,主要发达市场股票市场的预期回报较低和潜在回撤幅度较大。

在这一点上,我们的基准仍然是这将足以减缓增长并使通胀在未来1-2年内回到央行目标。但如果美国经济增长远高于我们低于共识的预测,则硬着陆的风险将会上升。

责任编辑:郭明煜

OPEC+全面掌控市场 瑞银料布伦特油价下半年达到每桶63美元的水平

瑞银在一份报告中说,伴随OPEC+将产量控制在需求水平之下的努力,今年石油库存将会继续下降,而新冠疫苗接种工作的推进应可在未来数月提振消费并推动油价走高。瑞银分析师GiovanniStaunovo在这份日期为2月3日的报告中说,瑞银预计布伦特原油价格今年下半年和2022年一季度将分别达到每桶63美元和65美元。0000热门中概股周一普跌 声网跌近20% 区块链概念股集体下挫

热门中概股周一普跌,视频、音频、内容股走低,声网重挫近20%,此前报道称Clubhouse音频数据遭泄露,引发安全性担忧;比特币盘中一度闪崩暴跌17%,区块链概念股集体下挫。区块链概念股中,亿邦国际跌近24%,迅雷跌超17%,嘉楠科技跌超15%,中网载线跌超11%,猎豹移动跌超8%。券商股中,富途证券跌8%,老虎证券跌超11%,海川证券跌13%。0000瑞信Q4持仓:重仓苹果等科技巨头,加仓百度、特斯拉

来源:智通财经网根据美国证监会(SEC)披露,瑞信(CS.US)递交了截止至2020年12月31日的Q4持仓报告(13F)。据统计,瑞信Q4持仓总市值为2044.06亿美元,上季度为1636.91亿美元,环比上升约24.87%。持仓组合中新增了598只标的,增持了2413只标的,减持了1092只标的,清仓了285只标的。前十大持仓标的占总市值的15.11%。0000符合市场预期 巴西央行降息75个基点至2.25%

巴西央行称,实行宽松措施的空间很小,且面临不确定性预计第二季度经济状况将较第一季度有所恶化,并预计2020年通胀水平为2.0%。2021年为3.2%。责任编辑:杨亚龙,{image=1}北京时间6月18日消息,巴西央行将基准利率下调75个基点至2.25%,符合市场预期。巴西央行表示,今日的利率决议得到一致同意。经济刺激的措施与规模是合适的。0001民主党领袖预计可能在最后关头达成刺激协议 三大美股指拉升

美国众议院议长、民主党领袖佩洛西称,谈判双方取得了进展,可能在周二结束前达成刺激协议,她对达成协议感到乐观。周二是她设定的11月大选前达成协议截止期。此后三大美股指刷新日高,均涨逾1%。美国民主党领袖透露的最新信号显示,白宫可能在最后期限内和民主党人达成新刺激协议。0000