近1000亿巨资追捧!

来源:中国基金报

认购1万块仅获配37元,公募REITs产品再现千亿体量的资金追捧!

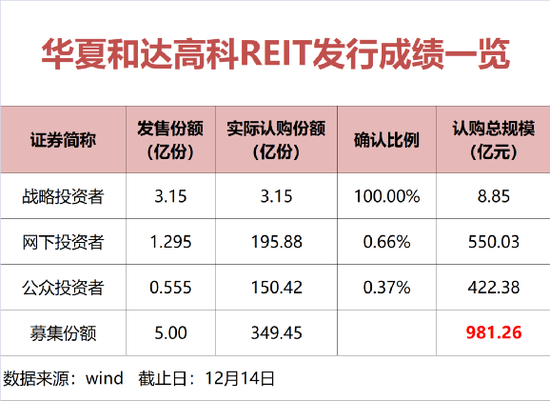

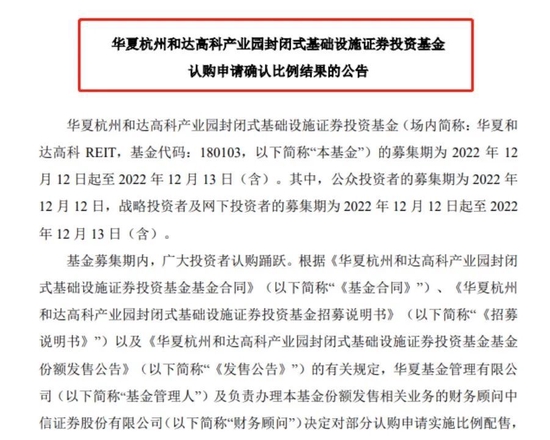

12月14日,华夏基金最新公告显示,公司旗下华夏杭州和达高科产园REIT(场内简称:华夏和达高科REIT)在基金募集期间,受到广大投资者踊跃认购:战略投资者、网下投资者、公众投资者三类投资者比例配售前累计981.26亿元资金参与认购,网下发售和公众发售配售比例分别达到0.66%和0.37%。这一较低获配比例意味着,公众投资者认购1万元,最后获配金额仅为37元,该只产品的热销程度可见一斑。

多位业内人士对此表示,今年股债市场波动加大,公募REITs产品稀缺、收益稳健、底层资产优质,二级市场上市也多数带来了“赚钱效应”,且与股债市场相关度较低,因此产生了供不应求的发行状态。随着该类产品发行常态化和存量产品扩募,公募REITs产品的发行会逐渐回归常态和理性。

大卖981亿元!

公募REITs产品再现近千亿资金追捧

根据公告,华夏和达高科REIT在基金募集期限,受到广大投资者的积极参与。战略投资者、网下投资者、公众投资者三类投资者,比例配售前累计吸金981.26亿元,网下发售和公众发售配售都是较低比例获配。

其中,战略投资者皆全额缴纳认购款,认购规模为8.85亿元。

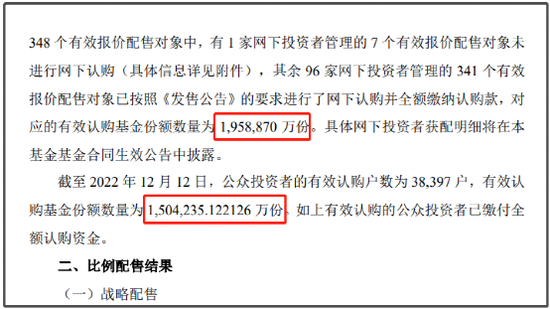

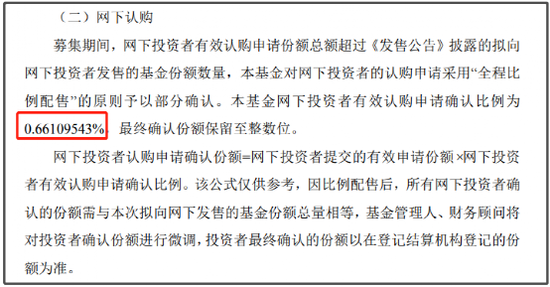

网下发售中,共有96家网下投资者管理的341个有效报价配售对象全额缴纳认购款,有效认购基金份额数量为195.89亿份,网下投资者有效认购申请确认比例为0.661%。按照基金发售价格计算,网下发售比例配售前的募集规模约为550.03亿元。

公众发售部分,公众投资者的有效认购户数为3.8万户,有效认购基金份额数量为150.42亿份,公众投资者有效认购申请实际确认比例为0.368%。按照发售价格计算,基金公众发售部分比例配售前募集规模约为422.38亿元。

据此计算,华夏和达高科REIT此次发售比例配售前,战略配售、网下发售和公众发售的募集总规模达981.26亿元。

公开信息显示,中国证监会准予华夏和达高科REIT发售的基金份额总额为5亿份,其中初始战略配售基金份额为3.15亿份,初始网下发售份额为1.295亿份,初始公众发售份额为0.555亿份,基金发售价格为2.808元/份。

华夏基金表示,华夏和达高科REIT获得投资者热捧,离不开投资者对其投资价值的认可。

公开资料显示,华夏和达高科REIT首发标的资产为位于杭州经济技术开发区的和达药谷一期项目和孵化器项目。两个项目运营时间较长、处于产业成熟阶段、能产生持续稳定的现金流,吸引了大批生物医药类企业入驻,平均出租率均在90%以上。

华夏和达高科REIT主要原始权益人兼运营管理统筹机构和达高科是浙江省规模最大的产业园区运营商之一,资产储备优良、运营管理经验丰富,其生物医药类产业园区占其现有产业园运营体量的一半。华夏和达高科REIT将成为和达高科旗下生物医药领域的产业园资产上市平台,未来扩募潜力可期。

基金计划管理人中信证券布局REITs十余年,储备了大量基础设施领域不动产投资的专业人员,在REITs领域拥有丰富经验。基金管理人华夏基金目前已经成功发行6单公募REITs,在管公募REITs规模近170亿元。

多只REITs产品认购规模较大

未来REITs试点范围会进一步扩大

除了华夏和达高科REIT外,今年以来还有华夏基金华润有巢REIT比例配售前累计吸金超1200亿元,华夏中国交建REIT狂卖1524亿,中金、华夏、红土创新基金等旗下三只保租房REITs超2000亿元资金追捧。

此外,国泰君安临港创新产业园REIT、中金安徽交控REIT等多只公募REITs,在发行期,也受到超700亿元的认购资金的追逐。

北京一位公募投研人士对此表示,在今年股债市场波动加大的市场环境中,公募REITs作为收益较为稳健、与股债市场相关度较低的品种,获得了资金的青睐。不过,由于该类创新品种仍然较为稀缺,叠加震荡市稳健类优质资产价值凸显,以及多数产品上市后涨幅明显等,各类投资者对公募REITs产品供不应求,就产生了千亿体量资金认购的现象。

不过,多位业内人士表示,随着未来公募REITs发行逐渐常态化,更多的首募产品申报和存量产品扩募,这类产品的稀缺性会逐步得到缓解,大量资金追逐优质资产的发行热度也会渐渐回归理性。

Wind数据显示,截至12月14日,除了华夏和达高科REIT已经募集完成外,目前还有7只公募REITs正在申报流程中。

其中,嘉实京东仓储物流REIT、中金山高集团高速公路REIT两只首发产品,目前已经申报、受理或反馈意见。中金普洛斯仓储物流REIT、富国首创水务REIT、华安张江光大园REIT等五只扩募产品,也分别反馈了意见和问询,申报流程也在往前推进。

近日,中国证监会李超副主席在首届长三角REITs论坛暨中国REITs论坛2022年会上的视频致辞中也表示,证监会将重点做好保持基础设施REITs常态化发行等工作,充分发挥规模效应、示范效应。继续推进基础设施REITs常态化发行十条措施落实落地,推动更多优质项目发行上市。

同时,他还指出,将进一步扩大REITs试点范围,尽快覆盖到新能源、水利、新基建等基础设施领域。加快打造REITs市场的保障性租赁住房板块,研究推动试点范围拓展到市场化的长租房及商业不动产等领域。

“预计未来会有新能源、水利、新基建等基础设施REITs会陆续申报,公募REITs将在服务实体经济方面,更好服务新发展格局和经济高质量发展方面,继续发挥更加重要的作用。”一位公募人士表示。

责任编辑:杨红卜

12月15日听申万宏源叶奇杰、 胡泊等大咖说:要不要开设个人养老金账户

华夏基金:解盘一刻天弘基金沙川&苇苇:市场回暖?“反弹先锋”你布局了吗?申万宏源叶奇杰、申万菱信胡泊:要不要开设个人养老金账户天弘基金:对话海外专家胡超!港股火热!如何借基布局?华夏基金:解盘一刻华安基金倪斌:海外投资策略北信瑞丰马寅喜、石础:世界杯决赛若是信创VS军工,你看好谁?广发基金夏浩洋民生证券郭彦辰:指数一点通当前光伏板块投资观点新浪基金2022-12-15 16:56:490000“专业基民”成绩单出炉!96%实现三年正收益

转自:中国证券报随着2022年基金业绩排行榜“出炉”,FOF基金的业绩备受投资者关注。Wind数据显示,全市场存续的667只FOF基金中(不同份额分开计算),成立于2022年5月的中金金选财富6个月持有期混合型(FOF)A以4.94%的回报率位列年度收益榜首。而拉长时间来看,在具备完整近三个自然年业绩的101只FOF基金(不同份额分开计算)中,97只FOF实现正收益,约占总数的96%。中证报2023-01-05 17:19:470000划重点!基金公司2023年瞄准了这些方向

必争之地、布局重点……新年刚开始,基金公司就划重点了!“2023年,在权益产品的细分子行业布局上,公司将重点推进电子和新材料方向的产品布局。”在建信基金相关负责人看来,未来3年,高端制造都是值得重点关注的赛道,权益产品的布局重点也将从中选择细分赛道。个人养老业务也成为“必争之地”。在持续丰富完善产品线的基础上,基金公司还积极探索与企业的合作,扩大养老基金的推广范围。0000华商基金刘力:供应链安全、自主可控、技术独占重要性或将凸显

近年来,国际环境日趋复杂,全球化呈现退潮趋势,产业链分工的决定因素由“效率”转向“效率安全”。华商策略精选灵活配置混合、华商新动力混合基金经理刘力表示,这背后深层次的原因或是“东升西降”导致的全球竞争中对抗成分的增加,效率第一的全球化分工体系或不再是主要国家的核心诉求,供应链安全、自主可控、技术独占的重要性开始凸显。新浪基金2022-12-30 09:16:450000