中信证券2023年银行业策略:基本面有望边际改善 估值系统性提升空间可观

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!

中信证券发布研究报告称,展望2023年,银行基本面信用需求、息差、风险预期,三大要素有望边际改善,叠加中长期资产质量拐点到来,行业估值系统性提升空间巨大,建议投资者积极配置。当前地产信用风险预期改善,助力银行股估值修复,叠加长周期资产质量拐点效应,2023年银行板块估值系统性提升空间可观。

把握两条主线:1)资产质量主线,基于“预期”的快变量维度,选择地产业务敞口高、前期估值大幅回落的招商银行(600036.SH)、平安银行(000001.SZ)和兴业银行(601166.SH);基于“财务”的慢变量维度,可关注资产质量拐点已至而估值尚未反映的品种,包括江苏银行(600919.SH)、南京银行(601009.SH);2)业绩增长主线,可关注估值具备性价比、业绩增长快的区域性银行,包括宁波银行(002142.SZ)、杭州银行(600926.SH)和成都银行(601838.SH)。

中信证券主要观点如下:

展望:2023边际向好。

1)信用需求恢复。该行预计2023年社融增速中枢有望维持10%以上,其中稳增长部门、地产部门、消费部门信用需求有望恢复。2)息差企稳。该行预计2023年1季度的贷款重定价效应,对息差负面影响约5-7bps;2季度后负债成本的节约将逐渐发挥作用,叠加信用环境修复,息差有望逐步企稳。3)资产质量预期改善。疫情与地产两大因素的扰动预计将减弱,资产质量预期有望持续改善,拨备因素有望继续支撑盈利增长。4)盈利表现:收入恢复,盈利稳定。预计2023年行业营业收入和归母净利润增速分别为5.3%/8.2%(2022年全年预计分别为3.6%/7.9%)。

长周期视角:当前已步入十年风险周期尾段。

该行用“拨贷比-不良率-关注率”指标衡量历史坏账被解决的程度,2022年中期该指标已经修复至 0.2%的水平,表明从财务数据面,行业资产质量历史包袱已经被基本解决,银行业进入长周期信用风险的拐点位置。不过,这一指标能够有效反映过去,但不反映当期;因此,当期地产部门信用风险量级决定了周期尾部的长度。

地产信用预期:政策切断演绎成悲观情形的链条,预期从“无底”到“有底”。

目前,银行板块房企融资规模近20万亿元,贷款不良率基本在1%-6%区间,但当前行业0.55x PB隐含的地产部门坏账率高达30%以上,政策切断了从当前情形演绎成悲观预期的链条。该行认为,银行股交易地产信用的逻辑,是地产债务可持续性逻辑、而非地产行业增长逻辑;地产融资政策放松,有效解决地产部门融资性现金流问题,为地产部门销售回落至长期均衡位置预留了时间和空间。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

责任编辑:王其霖

上海发布时尚消费品产业高质量发展行动计划:到2025年产业规模超5200亿元

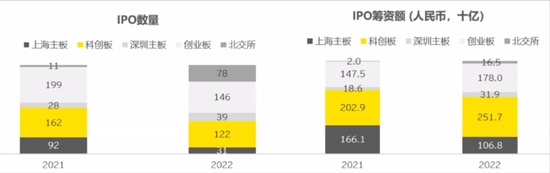

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!2022年12月15日,《上海市时尚消费品产业高质量发展行动计划(2022-2025年)》(下称《行动计划》)发布。上海时尚消费品产业能级加速提升。上海市经信委副主任阮力透露,2021年上海时尚消费品产业规模超4335亿元,同比增长9.9%,其中制造业产业规模达3514亿元,同比增长9.7%。界面2022-12-16 18:54:240000今年,A股、港股领跑全球IPO!这个市场火了

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!来源:中国基金报还有半个月,2022年即将结束。据安永统计发现,2022年全球IPO活动明显放缓,多重负面因素影响全球股市震荡下行。预计全年共有1333家企业在全球上市,筹资1795亿美元,IPO数量和筹资额分别同比下降45%和61%。市场资讯2022-12-15 22:43:220000申万宏源2022年中央经济工作会议点评:新气象下迎难而上

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!本期投资提示:事件:中央经济工作会议12月15日至12月16日在北京举行。0000多地掀起出海“抢单”潮,外贸最强省广东派出全国最大规模包机团

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!在外贸形势依然较为严峻,近期疫情防控措施调整优化的背景下,企业赴境外招商引资和开展经贸洽谈的信号不断得到释放,江苏、浙江、福建、四川等多地已由政府带队,组织外贸企业包机出海参展、抢单,誓要“把失去的三年夺回来”。界面2022-12-15 15:20:080000