“辣条第一股”卫龙上市破发,上半年亏损2.16亿

卫龙在2020年和2021年进行的两次提价,并没有促进净利润的增长,反而对销量有了反作用。

12月15日,“辣条第一股”卫龙登陆港交所,发售价为每股10.56港元,开盘跌3.41%,报10.2港元。

卫龙的上市之路较为坎坷。此前,卫龙分别于2021年5月、11月及2022年6月向港交所递交了三次招股书,并于11月23日再次更新招股书,此次终于顺利上市。

天眼查App显示,卫龙公司的运营主体是漯河市卫龙商贸有限公司,成立于2014年7月,法定代表人余风,注册资本3亿人民币,由和和国际事业有限公司全资子公司漯河和和食品科技有限责任公司、易丰投资发展有限公司共同持股,创始人刘卫平及刘福平分别担任董事长、董事职位。融资历程显示,卫龙曾于去年5月份完成Pre-IPO轮融资,投资方包括CPE源峰、高瓴资本、红杉中国、腾讯、云锋基金等。

眼下,卫龙不只是买辣条了,已经将品类从大面筋、小面筋、大辣棒、亲嘴烧等经典调味面制品,拓展到了蔬菜制品和豆制品,推出了包括魔芋爽、风吃海带等热量低、口感脆爽的产品,以及软豆皮、78°卤蛋在内的豆制品和其他产品。

不过,卫龙2022年的净利润大幅下滑。根据卫龙近期更新的招股书显示,卫龙2019年至2021年以及2022年上半年,实现营收分别是33.85亿元、41.2亿元、48亿元和22.61亿元,年内利润分别是6.58亿元、8.19亿元、8.27亿元,-2.61亿元。

可见,卫龙在2020年和2021年进行的两次提价,并没有促进净利润的增长,反而对销量有了反作用。

招股书显示,2022年上半年,卫龙调味面制品、蔬菜制品、豆制品及其他销量是8158.87万吨、2786.14万吨、294.34万吨,同比下降幅度分别为13.82%、3.94%、19.71%。

此外,目前业内对卫龙的另一疑虑是,卫龙过于依赖线下经销商,其缺乏通过线上渠道的销售对业绩进行对冲。休闲食品在线上整体呈现出上升趋势,而卫龙线上渠道占比却极低,并不符合行业的发展趋势。

对于卫龙此次上市募集资金的用途, 根据卫龙发布的发售价及配发结果公告,约57%用于扩大和升级集团的生产设施与供应链体系,约15%将用于在未来三至五年进一步拓展销售和经销网络,约10%将用于未来三至五年的品牌建设,约10%将用于未来三至五年的产品研发活动以及提升研发能力,约8%将用于在未来三至五年推进集团业务的数智化建设。

中国食品产业分析师朱丹蓬认为,未来的卫龙需要进行“五多”战略布局,即多品牌、多品类、多场景、多渠道、多消费人群的布局,以降低整体经营风险。

责任编辑:马婕

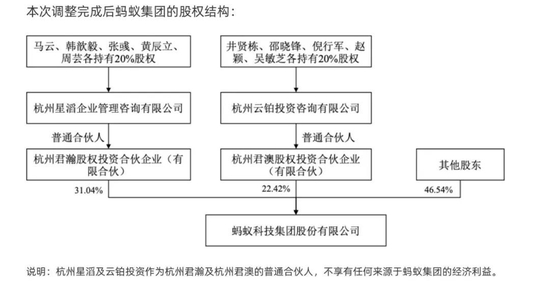

业内评蚂蚁调整投票权:治理结构更健康,符合监管趋势

来源丨21世纪经济报道文/王恒1月7日,蚂蚁集团发布的一份公告显示,为持续完善公司治理,实现长期可持续发展,蚂蚁集团拟在董事会和股东层面采取一系列升级举措,包括引入第五名独立董事,股东上层结构调整、推动股东投票权与经济利益相匹配等。市场资讯2023-01-07 18:12:170000中国新城镇截至2022年底固定收益类项目投资组合总额约为15.44亿元

中国新城镇(01278)发布公告,截至2022年12月31日,扣除风险项目的减值准备后,公司固定收益类项目投资组合总额约为人民币15.44亿元。剔除风险项目后,其他项目按照合约取得税前年化保证投资收益约为人民币1.48亿元,对应的平均年化税前投资回报率约9.6%。0000青松股份(300132.SZ)监事王勇减持计划时间过半尚未实施减持

青松股份(300132.SZ)发布公告,公司于近日收到监事王勇先生出具的《关于股份减持计划进展情况的告知函》,截至目前,王勇先生股份减持计划时间已过半,王勇先生未通过任何方式减持公司股份。(智通财经网)责任编辑:洪大龙0000京城机电股价上升7% 预计2022年业绩扭亏为盈

京城机电股份(00187)再度活跃,盘初升约7%。公司预计2022年度业绩实现扭亏为盈,主因北洋天青并表改善业绩。截至发稿,京城机电股份涨7.00%,报3.82港元,成交额0.11亿港元。责任编辑:卢昱君0000蓝河控股12月16日斥资205.75万港元回购237万股

蓝河控股(00498)发布公告,于2022年12月16日,该公司斥资205.75万港元回购237万股,每股回购价为0.85-0.87港元。责任编辑:卢昱君0000