改善债市负反馈,央行放量续做MLF,短期内货币政策不会转向

近些年,央行MLF放量续做多发生于经济承压或流动性、信用等债市风险抬升阶段。

在月初实施全面降准后,央行于12月15日超额续做到期MLF(中期借贷便利),向市场释放资金投放支持的信号,进一步表明央行维护流动性合理充裕的态度。

市场分析认为,近些年,央行MLF放量续做多发生于经济承压或流动性、信用等债市风险抬升阶段。央行适时、适度的进行流动性支持,不仅可以阻断债市负反馈效应发酵,同时也向市场释放了短期内货币政策不会转向的信号。

MLF放量续做多发生于经济承压阶段

12月15日,央行开展6500亿元MLF操作和20亿元公开市场逆回购操作,充分满足了金融机构需求。当日有5000亿元MLF和20亿元逆回购到期,实现MLF净投放1500亿元。

实际上,此次MLF操作放量续做,是央行继12月5日降准资金落地以后的再一次资金投放支持。近些年,央行MLF放量续做多发生于经济承压或流动性、信用等债市风险抬升阶段。

中金公司研究部固定收益研究负责人陈健恒表示,总体来看,近年来,央行多在经济承压或流动性、信用等市场风险抬升阶段加大MLF净投放规模,多为稳定经济增长、缓解流动性紧张、稳定市场情绪与预期等目的。

根据中金统计,2019年以来,央行还曾在2019年5~6月和8月、2019年10~12月、2020年1~3月、2020年8~12月、2022年1~3月超额续做MLF。

比如,2020年1~3月,新冠疫情暴发初期,为缓解市场恐慌情绪、缓解流动性紧张情况,央行在MLF零到期的情况下累计投放6000亿元MLF,为市场提供中长期资金。

2022年1~3月,在经济承压背景下,一季度各类稳增长政策发力,央行也通过超额续做MLF实现净投放4000亿元中长期资金,为金融机构宽信用创造条件。

理财负反馈链条未见明显修复

近一段时间,债券市场大幅调整,理财产品赎回再度升温,同业存单作为流动性宽松向债券市场传递的接力棒之一,受目前需求偏弱影响,利率水平始终居高不下。

数据显示,1年期商业银行(AAA 级)同业存单到期收益率仍在大幅上行,12月14日升至2.77%,已高于2.75%的政策利率(MLF利率)水平。

陈健恒认为,存单利率高企使银行自身发行有所走弱,近期存单发行成功率下降且加权平均发行期限也有所缩短,均表明银行在高成本下增加主动负债的意愿降低,而主动负债的收缩又会影响到银行超储水平,削弱流动性供给。

光大证券固定收益首席分析师张旭认为,债券市场利率走势由货币政策以及宏观经济基本面决定,并受到市场情绪和交易结构等因素的扰动,近半个月来,债券市场的波动显然是后者造成的。

实际上,从货币政策角度看,央行维持银行体系流动性充裕且偏宽松的意图明显。“12月初以来,DR007稳定运行于1.55%~1.75%的区间,其均值为1.65%,较11月1.78%的均值下降了不少,今日MLF的超预期增量续做更凸显出央行维护债券市场稳定、熨平过度波动的鲜明态度。”张旭称。

“此轮理财负反馈链条未见明显修复,市场信心和需求起色不明显,债市做多热情不高。”在陈健恒看来,历次债市负反馈的改善均离不开央行流动性支持,对于此次破局之路也同样适用。

不少分析认为,在这一背景下,央行适时、适度的进行流动性支持,进一步向市场释放短期内货币政策不会转向的信号,有助于修复债市信心和需求。

货币政策不会明显转向

随着防疫政策的优化以及地产政策的相继出台,市场对后续经济复苏预期乐观。与此同时,市场也比较担心一旦经济反弹得到确认,货币政策会开始收紧。

“市场无需过度担心。”对于后续货币政策的基调,陈健恒认为,即便是明年经济动能有所修复,央行政策可能也不会明显转向,因为核心还是需要确保经济的修复是持续向好的,否则过早转向反而会导致经济动能再度回落。此外,过去央行政策收紧往往是为了抑制需求端的过热,如果经济只是回升到相对正常的供需平衡,通胀没有超过政策目标,货币政策不会明显收紧。

浙商证券首席经济学家李超分析,当前货币政策首要目标是将在稳增长保就业、金融稳定、汇率及国际收支间高频切换,政策基调将在稳健略宽松及稳健中性间灵活切换。

更重要的则是对于利率是否上升的判断。陈健恒认为,还是需要关注融资供需的矛盾是否得到有效化解。“经济回升,推动融资需求回升只是利率回升的必要条件,不是充要条件,还需要看融资需求回升程度是否超过资金供给,只有融资需求强烈到超过资金供给,企业和居民主动提高融资利率的情况下,利率才具备回升的基础。我们认为,明年的经济虽然回升,但不具备融资需求强烈到超过资金供给的基础。”

责任编辑:宋源珺

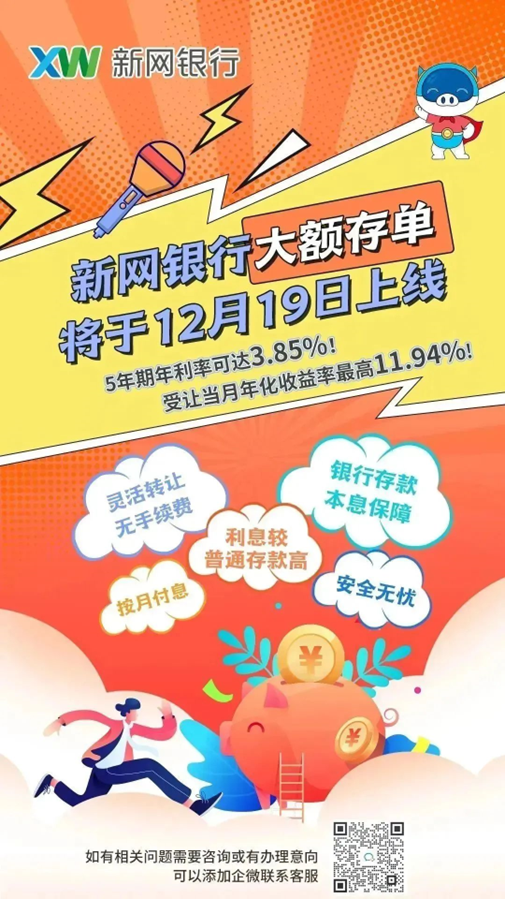

5年期大额存单年利率3.85%,新网银行、百信银行你选谁?

12月14日,新网银行微信公众号发文宣布,该行大额存单将于12月19日上线,5年期年利率3.85%,受让当月年利率最高11.94%,起存门槛大概也是20万元。在此之前,探长读财发文,网商银行大额存单卖“断货”,三年期年利率只有3.3%。半个月时间过去,这种情况没有发生变化,网商银行大额存单始终处于“售罄”状态。不同的是,转让中的大额存单利率进一步下调。市场资讯2022-12-15 16:57:150001金融新基建?丨银行对公抢占非金融场景,“四流”数据助力中小微融资

银行对公业务数字化转型加速。21世纪经济报道记者李览青上海报道银行对公业务数字化转型加速。21世纪经济报道记者注意到,近日,交通银行、光大银行、衡水银行等多家商业银行纷纷宣布企业手机银行与企业网银客户端版本更新与功能升级,新增多项非金融场景下的服务功能。0000踩雷“华信系”债券 华润信托和安仁农商行怒告4家中介机构索赔1.2亿元

记者|王景(实习)张晓云债券违约后,又有中介机构被诉承担连带赔偿。近日,中国裁判文书网披露的两则民事裁定书显示,在踩雷“华信系”债券后,华润深国投信托有限公司(下称华润信托)和湖南安仁农村商业银行(下称安仁农商行),认为债券构成欺诈发行,先后将中介机构中信建投证券,锦天城事务所、上会会计、联合评级告上法庭,要求对1.2亿元损失承担连带赔偿责任。界面新闻2022-12-21 12:16:190000黄金老:新兴小银行员工持股是很好的制度

12月28日消息,由新浪财经主办的“2022银行业发展论坛”于12月28日-30日隆重举行,本届论坛主题为“未来银行之路:机遇与挑战”。江苏苏宁银行董事长黄金老出席并演讲。金融一线2022-12-28 13:59:260000多家中小银行IPO排队候场,股权等问题成“绊脚石”?

中小银行IPO进程遇阻,与宏观经济环境波动造成银行经营出现波动,部分指标表现不理想有关。此外,部分银行内部治理不够完善也影响其上市进程。又一家中小银行拟赴港IPO。今年以来,中小银行上市申请不断,但只有年初兰州银行在深交所成功挂牌上市,成为A股第42家上市银行,也是第17家上市城商行。中小银行上市之路放缓,股权、经营问题或成为“绊脚石”。0000