博时基金张弘:2023年医药市场将选择相对避险策略,拥抱新周期

随着疫情防控的逐步放开,医药市场备受资本市场关注。即将踏入2023年,博时基金权益投资三部基金经理张弘分享了医药投资的市场观点及投资策略。

张弘表示,自其2010年从业以来,2010-2021年大致可划分为两个阶段:一是医保扩容阶段(2010-2015 年)。在此阶段,无论是哪种药材种类,只要能够进医保能放量,股票就会有所反应,估值亦不会折价;二是以消费升级和创新为主线的阶段(2016-2021 年)。消费升级方向例如口腔、眼科、生长激素等,五年间涌现了大量的白马股。

今年的情况类似于 2016 年,不论一个公司是否有长期逻辑,只要有业绩且估值合理就有投资机会。疫情对居民消费信心形成了较大冲击,高估值消费股跌幅较大,科研需求被压抑叠加全球科技竞争,导致国内创新线的长期逻辑也受到挑战,可以看到,今年医药里面很多 PEG 合理的个股涨得不错。

展望2023年,张弘认为,首先,市场会选择相对避险的策略。明年的情况大概率与 2017 年类似,2017 年是 ROE 合理、现金流好、估值相对合理、市值相对较大的企业表现好。明年一季度情况复杂,一二线城市重症达峰时间大概会在 1-2 月份,而三四线达峰时间更晚一点,情况也更复杂一点。个人觉得市场会选择相对避险的策略,ROE 合理、现金流好、市值相对大的企业抗风险的能力更强,更会有所表现。

其次,拥抱新周期。医药行业每六年一个周期。今年是估值去泡沫的过程,也是下一个周期(2022-2027 年)的开始,明年是找主线的过程,上半年混沌,下半年主线开始出现,医药行业会引起全市场更多积极关注。

最后,从成长性和估值方面来看,从中长期来看成长性,中国的医药行业目前的总量和结构都不足。随着人均 GDP 超越 1 万美元,GDP 中的医疗卫生支出占比稳步提升,个人认为未来医药行业新的周期会形成新的主线,行业有巨大的总量性和结构性变局空间。

在估值方面,扣掉新冠的影响,明年整体医药的估值大致合理。龙头公司现在的估值大概已跌到 2019 年年中水平(或 2019 年全年平均水平),明年下半年,成长股的龙头可能跟 2019 年的情况比较接近,估值合理、增速回升。所以明年对于医药整体偏乐观。

关于未来五年的投资方向,张弘看好以下方向,一是新中产消费。看好以眼科、种植牙、中药保健为代表的新中产阶级的消费升级。二是创新。中国医药领域的创新经历了概念导入期,到 2021 年下半年开始的泡沫破裂期,再到明年即将开始的爬坡期,爬坡期的很多创新是实实在在地能给企业带来价值增值的创新,能够算估值算业绩,机构投资者更愿意参与。三是高端制造。借助 “工程师红利”的精密制造方向。

Q:对中医药行业的发展潜力怎么看?

答:个人对于中药行业主要还是从消费升级的角度来理解。看好传统中药转型、有股权激励、中药配方颗粒或饮片的中药企业。

Q:如何对创新药企业进行估值?

答:目前对创新药企业的估值采取的是相对比较粗放的方法。如果有一个重磅品种(未来能取得 20 亿左右的销售收入)已经进入到临床后期,大家首先先给 100 亿的估值。当年销售额有 5-10 亿的情况下,大家愿意给 150 亿-200 亿的估值;如果销售额到 10亿以上,大家往往愿意给 200 亿以上的市值。国际化进度快的创新药公司会给一个销售峰值 5 倍的估值,这几乎是默认的,因为DCF 模型算的市值约等于 5 倍的销售估值。比如在海外有 20 亿美元销售峰值的预期的话,这个公司就应该值 100 亿美元。

Q:如何看待明年医疗政策的变化?

第一,集采政策方面。2018 年以来药品、耗材、试剂的集采,导致产品价格有极大的降幅,压制了产业及产品成长空间及预期,个人认为之后的价格政策将更科学合理,例如,在集采之前先去调研这个行业里面各个环节的利润率水平,给行业降价提供一个指导标准,保证企业只要降到了这个价格,就能够中标。做到“一品一规”,每个品种都会有特定的指导降幅,有利于促进医药行业健康发展。

第二,创新药价格谈判方面。创新药价格降幅一直都在 50%左右,个人认为政策端基本上已经见底,受政策影响的可能性极小。

责任编辑:常靖蕾

新华基金被强制执行超11.7亿

天眼查App显示,近日,新华基金管理股份有限公司新增多则被执行人信息,执行标的合计11.7亿余元,执行法院均为北京金融法院。该公司成立于2004年12月,法定代表人为翟晨曦,注册资本约2.18亿人民币,经营范围包括基金募集、基金销售、资产管理、中国证监会许可的其他业务。股东信息显示,该公司由恒泰证券股份有限公司、新华信托股份有限公司以及杭州永原网络科技有限公司共同持股。0000睿远基金旗下三产品均得净申购 四季度同时增持宁德时代

来源:财联社2022年四季度,睿远基金经历了公司总经理的变更,饶刚接任公司创始人陈光明成为新任总经理,陈光明则专注于投资管理工作。变更之后,这家“个人系”公募在四季度还有哪些新变化?1月19日,睿远基金旗下三只产品披露四季报,整体来看,睿远稳进配置两年持有和睿远成长价值在四季度稍有回撤,而睿远均衡价值三年的净值回报超8%。市场资讯2023-01-19 22:03:320000汇泉基金董事长孟朝霞新春贺词:山长水阔不辞其远,披荆斩棘不改其志

辞旧岁践行价值投资基金制胜有道!迎新春追求长期收益资管攻守无惧!在兔年即将来临之际,新浪财经携手顶级基金掌舵人、基金经理为投资人恭贺新春!送祝福!新浪基金2023-01-19 15:26:560000惨烈,巨亏近40%!百亿私募再现“冠军魔咒”

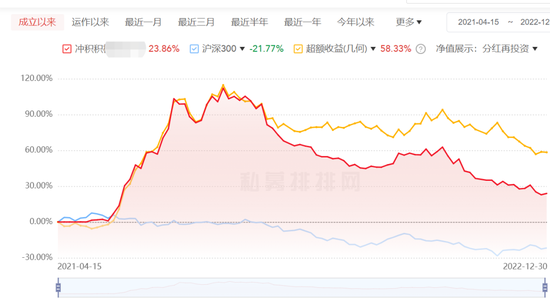

2021年业绩冠军,2022年业绩垫底!第三方机构最新数据显示,2022年国内证券私募行业再现“冠军魔咒”。2021年百亿私募业绩冠军冲积资产、2020年百亿私募冠军正圆投资,均在2022年百亿私募机构的初步业绩统计中排名倒数。其中,冲积资产旗下多只代表产品在2022年巨亏近40%。百亿私募冠军巨亏近40%中证报2023-01-04 21:14:230000把握能源结构低碳转型机遇 绿电50ETF今日重磅发行

“双碳”背景下,绿电投资正在成为稳增长的重要着力点,数字化、智能化、电动化等前沿产业都离不开电力这一基础设施建设。业内人士认为,绿色电力正成为能源投资新领地,相关产业迎来发展新时代。据悉,市场首只跟踪中证绿色电力指数的富国中证绿色电力ETF(简称“绿电50ETF”,认购代码:561173,基金代码:561170)于2月13日正式发行,有望为投资者分享绿电目标下的产业变革红利。0000