方证视点:经济有望见底 估值有望回升

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!

【方证视点】经济有望见底 估值有望回升——0105

来源:伟哥论市

核心观点

从我们对历史上的判断来看,大盘底部反转期间,成长板块也一般都是先行上涨的板块,关注量能能否持续释放,关注成长科技类板块的赚钱效应能否持续,这将是短线大盘能否走强的关键所在。

盘面分析

受下调商业性个人住房贷款利率影响,周三地产板块全线走强,并带动产业链的家电、建材板块同步上行,但题材有所回落,结构化行情依旧,大盘在存量博弈的格局下小幅下行。最终,大盘以上涨0.22%收盘,创业板下跌0.90%,两市总成交量较前一交易日减少0.65%,量能未能继续有效释放,三大指数涨跌不一,市场分歧还在加剧,情绪仍在高位,信心较为充足。

量能有所减少,个股活跃度不减,分化有所增加,昨有45家个股涨停,其中有1家个股20%涨停,有52家个股涨幅在10%涨停板之上,有8家个股跌幅在10%以上,5家个股跌停,涨幅超过5%个股有166家,跌幅超过5%的个股50家。涨幅较高的为地产、家电、建材、保险、网游、数字经济等,跌幅较深的为煤炭、半导体、发电设备、电工电网、稀有金属、海运等,受苹果链相关消息影响,消费电子、半导体板块大幅走弱,量能小幅减少,赚钱效应仍存,亏钱效应不减,题材炒作回落,地产逆势上涨,结构分化加剧,是周三盘口主要特征。

技术面分析

从技术上看,周三大盘高开之后绕前一收盘点位,窄幅震荡运行,尾盘以红盘报收,并呈价涨量缩的态势(沪市价涨量缩,深市价跌量增)。20日线得而复失,30日线反压,90日线支撑,K线组合为“阳十字星”,价涨量缩的量价背离态势,加之指数偏离5日均线过远,技术上存在回调压力,但日线MACD指标即将金叉,也将制约大盘盘中回调空间,90日线支撑仍将面临考验。

分时图技术指标显示,短线若再创新高,则15分钟MACD指标及SKD指标将顶背离,30分钟MACD指标及SKD指标也将顶背离,短线大盘向上的空间有限,但60分钟MACD指标多头强化,也将制约大盘盘中回调的空间。

上证50价涨量缩,5日线支撑,20日线及半年线收复,短线盘中还有冲高要求,但价涨量缩的量价背离态势,也制约着短线上行空间,技术上盘中存在着回调压力。

创业板价跌量缩,5日线失守,20日线及30日线反压,10日线失而复得,价跌量缩的量价关系,价跌量缩的量价关系,短线盘中虽有回调压力,但回调的空间有限,指数进入“收敛三角形”的末端,技术上面临方向选择。

综合技术分析,我们认为,短线大盘技术上存在着盘中回调压力,但5日线对大盘有较强的支撑,大盘回调的空间有限,回调蓄势后,大盘还将继续震荡盘升,量能依旧是决定大盘运行态势的关键,若放量,无论涨跌,大盘上涨的斜率较高,若量能难以有效释放,则大盘将以震荡盘升的态势逐步走出底部。

基本面分析

12月31日,国家统计局公布12月PMI指数,制造业PMI指数录得47%、较上月回落1个百分点;非制造业PMI指数41.6%,较前值回落5.1个百分点。整体来看,在疫情快速过峰的情况下,前期内外需全线趋弱的格局仍未迎来改善,同时在疫情的冲击下,从业人员的不足也开始对生产端及配送链产生一定的影响。

具体来看:12月制造业PMI为47%,继续处于荣枯线之下,已经弱于今年4月的水平,创下疫后的新低。分项来看:PMI新订单指数为43.9%,前值为46.4%,回落2.5个百分点;PMI新出口订单指数为44.2%,前值为46.7%,回落2.5个百分点。内需仍未提振的情况下,外需回落幅度增大,需求端的低迷仍是当前经济上迫切需要解决的问题。同时从不同类型的企业来看,中型企业的新订单指数及小型企业的新出口订单指数回落的更加明显,中小企业仍需要政策上的大力支撑。

PMI生产指数为44.6%,前值为47.8%,回落3.2个百分点;供货商配送时间指数为40.1%,前值为46.7%,回落6.6个百分点;PMI从业人员指数为44.8%,回落2.6个百分点。考虑到配送时间指数本身是PMI指数的反向指标,因此本月PMI指数实质上比录得的数据还要更低。从业人员指数连续三个月走弱,且12月下滑幅度明显加大,这除了指向当前就业压力仍较大外,疫情的快速过峰也造成了企业缺工的局面,这也是12月配送时间加长及生产端再度大幅走弱的一大原因。

PMI原材料库存指数为47.1%,前值为46.7%,较前值回升0.4个百分点;PMI产成品库存指数为46.6%,前值为48.1%;PMI采购量指数为44.9%,前值为47.1%;PMI在手订单指数为43.4%,前值为43.9%。采购量指数继续走弱,这在企业的悲观预期下处于意料之中,但值得注意的是,原材料库存指数却有所回升,结合生产指数大幅走弱来看,说明当前企业的生产端因人员不足已经受到了较大冲击,即使收缩了采购量仍发生了原材料的被动类库。

同时,在企业收缩生产的情况下,产成品库存消耗速度并不明显,结合配送时间大幅加长,指向当前企业在销售端也受到了一定冲击,销售渠道面临不畅。但经营活动预期指数回升至51.9%,处于荣枯线之上,说明当前企业的悲观或已出现一定的反转,短期内迎来经济底部的概率较大。

非制造业PMI继续回落,服务业PMI连续6个月下滑。12月,非制造业PMI较上月回落5.1个百分点至41.6%,其中服务业PMI较上月下降5.7个百分点至39.4%,创疫后最差数据,服务业新订单仅为37.4%。建筑业PMI较上月回落1个百分点至54.4%,其中建筑业新订单指数为48.8%,较上月回升1.9个百分点,土木工程、房屋建筑类商务活动指数分别录得57.1%、54.1%,较上月仅是小幅回落,结合当前大型企业更强的韧性来看,当前以大型国企、央企为主的大基建对经济的支撑作用仍在显现。

我们认为,12月的PMI多项数据已经弱于2022年4月的数据,创下了疫后的最差数据,经济上继续下行的空间已经较为有限,而当前政策仍在大力释放,春节前后受开工时长较短等影响,PMI数据或将季节性走弱,预计2023年1月PMI或将保持小幅波动,2月便有望出现明显回升。

经济的即将见底之下,市场的底部区域已经探明,我们一直强调的是,市场底将出现在经济底之前,经济的走弱并不一定代表资本市场的走弱,恰是当前PMI数据的已下滑至底部,说明经济的拐点即将出现,叠加当前市场的估值仍处于底部,我们认为,今年开春市场整体估值将有望回升,我们仍维持此前的观点,今年一季度在政策的释放下,大盘有望大幅上行,而结构上,若政策的释放力度超出市场预期,则成长科技类板块将明显占优,若政策的释放力度仅是符合市场预期,则市场还将维持板块轮转格局,疫后修复板块因其较高的确定性,配置潜力将更高。

操作策略

昨北上资金净流入18.44亿,其中沪市净流入3.38亿,深市净流入15.06亿,北上资金的操作上呈现沪弱深强的格局,且净流入的多为前期热门题材赛道股,结合昨日成长科技板块大幅回落的态势,外资底部吸筹意味明显,这说明外资当前对于成长风格将在A股市场持续占优持有较高的信心。

从我们对历史上的判断来看,大盘底部反转期间,成长板块也一般都是先行上涨的板块,关注量能能否持续释放,关注成长科技类板块的赚钱效应能否持续,这将是短线大盘能否走强的关键所在。操作上,轻指数、重个股,逢低关注金融、新能源、物联网、通信技术、文化娱乐、输变电设备、“中字头”股等及“三低”股,回避前期涨幅过高股及垃圾股。

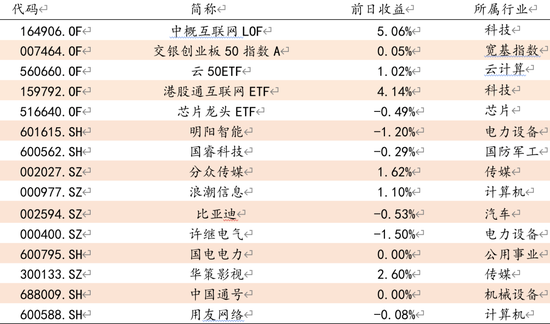

择时模拟股票组合

图表1:2022模拟股票组合

数据来源:方正证券研究所 WIND资讯

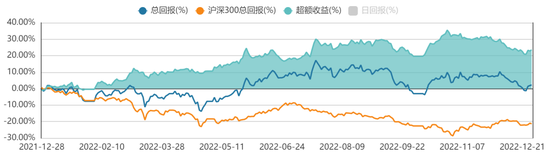

图表2:组合相对沪深300收益图

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

责任编辑:杨红卜

中泰资管丨晴雨表和钟摆:究竟哪个对投资更管用?

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!来源:微信公众号李迅雷金融与投资上周我的一篇演讲稿《从全球经济走势看中国的风险与机遇》受到了不少读者关注。其中有些人提出质疑:既然经济下行压力及风险都较大,为何还认为资本市场充满机会呢?凡是做投资的人都对“股市是经济的晴雨表”这句话耳熟能详。如果经济不乐观,股市能好吗?对此,我从分析方法论的角度作一些解释。市场资讯2023-01-17 22:35:200000一则传闻,白酒股全线暴涨!一大批IPO公司要玩完?

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!作者:王鑫恍恍惚惚红红火火中,A股迎来了“阳康牛”。1月5日,三大指数又暴涨,创业板指一度涨超3%。涨幅居前的板块有饮料制造、钠离子电池、医疗服务等。最引人瞩目的是酒类股暴涨,白的、红的、啤的,一片欢腾,古井贡酒、兰州黄河涨停。熟悉的喝酒吃药行情回来了,A股多了一些消费的烟火气息。财通社2023-01-05 17:19:500000情侣房预订火热,酒店股飙升,黑科技利好曝光,尾盘直线涨停

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!2月10日,A股低开后震荡探底,午后上演V型反转但持续性不足,三大指数均绿盘报收。截至收盘,沪指跌0.3%,深证成指跌0.59%,创业板指跌0.96%。北向资金全天净卖出33.74亿元,其中沪股通净卖出13.38亿元,深股通净卖出20.37亿元。0000少数派投资:股市开门红能持续么?

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!来源:少数投资派2023年伊始股市像变了一样,沪深300指数连续六个交易日上涨,截至到1月11日收盘,沪深300指数涨幅3.57%,全A指数涨幅2.78%。久违了的开门红回来了,大家不免好奇,“开门红”是有效的规律么?市场资讯2023-01-19 15:27:360000