益诺思IPO:关联交易和补贴撑起业绩半边天 估值2年翻7倍便宜了谁?

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:肖恩

近日,上海益诺思生物科技股份有限公司(以下简称“益诺思”)正式向科创板递交招股书。作为CXO领域相对领先的中国市场中的一份子,益诺思的整体规模还很小,2021年营收5.82亿元,仅约为药明康德(维权)的1/40。

但凭借着与大股东国药集团等的关联交易、连年占比超利润三成的政府补贴,以及一年间翻了两倍的估值,益诺思也已经基本符合科创板上市申请适用《上市规则》第 2.1.2条第(一)项的规定:即预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5000万元。

估值2年翻7倍便宜了谁?

招股书显示,益诺思此次IPO计划发行新股不超过3524万股,占发行后总股本比例不低于25%。但由于公司整体市值不高,预计融资金额在16.02亿元。

益诺思生物成立于2010年,是国药集团旗下的CRO企业,非临床CRO的安全性评价,即药理毒理评估,占公司营收的绝对大头。相较药明康德等综合性CXO企业,业务相对单一偏科,偏科对于讲究一体化、全流程服务的CXO企业来说是竞争力的缺失。

因此,2020年以前益诺思在国药集团的大树下营收体量仅为2亿出头,业务相对平稳。但随着转股和上市的推进,益诺思的资本运作更加频繁。

益诺思在2020年进行了第一次股权转让,当时估值为8.97亿元,相较于2020年0.48亿元的净利润,PE(2020)为18倍,整体处于相对合理水平。

值得注意的是,一年后的2021年5月,益诺思进行第一次增资,这次分别引进了医工总院、国药投资、张江生药基地、公共技术、翱鹏合伙等。投前估值仅为7.9亿元,在2021年业绩增长接近翻倍的情况下,估值反而减少了12%,PE(2021)仅为8.5。

而在又一年后的2022年6月,益诺思生物进行第二次融资,投前估值则在一年间增长了250%达到了28亿元。如果以2022上半年利润的2倍来作为全年业绩的话,那益诺思的Pre-IPO轮估值PE(2022)达到了40倍。

按照25%股份计划融资16亿元的估算,益诺思目前的估值或达到了64亿元,从2021年5月至今已增长超7倍。且不论Pre-IPO轮融资在益诺思上市后能否获得超两倍的收益,但这仍不耽误参与第一轮融资的资金方在前后估值巨幅增长中(PE从8.5到40)的获利。而在益诺思第一轮增值的参与者中,除了国药集团旗下医工总院、国药投资等之外,受益最大的则是翱鹏合伙。翱鹏合伙为益诺思的员工专项持股平台,其合伙人仅有24名,全部为公司的高层管理人员,包括总经理常艳(持股14.036%)、副总经理许庆(持股12.886%)、邱云良(6.076%)、李华(5.905%)等。

若仅仅以益诺思上市前28亿元的估值看,常艳、许庆、邱云良、李华持股的估值将分别达到6473万元、5943万元、2802万元、2723万元,相较各自出资额增值约25倍之多,若加上上市预计超2番的增值,其财富增值或将超百倍,这是实打实的造福运动。

不过值得注意的是,据招股书显示,包括宁波益鹏合伙501.77万元出资额在内,整个翱鹏合伙的出资额仅有1786.22万元,远不及公司上市前两轮增资其出资7716万元。这其中主要的原因即为“认缴”,管理层仅仅需要通过少量资金,以认缴出资的方式,博取上市前公司估值暴增的收益,并最终通过二级市场投资者买单的形式实现其高杠杆的造富。

三年累计研发仅0.6亿 “踩线”达标

随着药物研发环境改善、药物评审加速、医药行业研发资金投入持续增长,我国在CXO领域已具备全球范围内的人力、工程师红利优势,但这也从侧面反映我国CXO市场充满了强者的竞争。

这不仅包括如药明康德、药明生物、康龙化成、泰格、凯莱英、昭衍新药、美迪西等一系列国内CXO龙头企业,还有跨国CXO公司如昆泰(IQVIA)以及科文斯(Covance)等已陆续在国内设立分支机构,也进一步加剧了国内CXO行业的竞争。

而在一体化、全流程、全周期服务的趋势下,益诺思主要聚焦在药毒药理非临床CRO领域,其竞争力与其营收一样,显得过于单薄。这从公司近几年毛利率持续下滑中也可看出,其面对市场竞争的被动。

民生证券数据显示,整个CXO板块毛利率自2018-22年基本都在40%的水平,而益诺思的毛利率则从43.28%一路下滑至35.15%,3年下滑了8个百分点。一方面以实验用猴为代表的实验动物价格不断上涨,采购价格由2019年的1.45万元/只上涨至2022年上半年的8.90万元/只。另一方面,益诺思也采取更具市场竞争力的服务报价,即价格战,从龙头CXO手中抢食。

不过,根据最近财年数据测算下来,益诺思CRO业务毛利率下滑2%将使得利润缩减近20%。益诺思的利润率若持续下滑,将严重影响其盈利增长预期。2022年上半年的净利润仅有0.35亿元,不及2021年一半,或已昭示其利润增长的乏力。

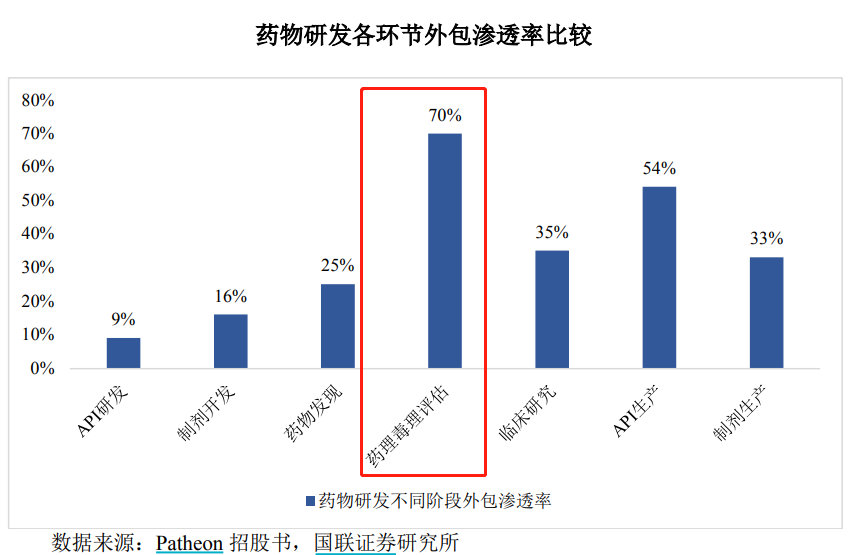

此外,在CXO市场的药理毒理评估市场的渗透率已经高达70%,远高于其他细分领域,这或也将导致这一细分领域增速放缓和竞争加剧。

对于CXO企业来说,为了保持行业的竞争力,需要在药物研发中的如新靶点、新递送技术、多特异抗体、抗体药物偶联物(ADC)、多肽及小核酸药物、细胞与基因疗法等持续加大研发投入。

益诺思在营收体量本就较小的情况下,最近三年累计研发支出为6079万元,占累计营业收入的比例仅为5.24%,基本都踩线完成5%的科创属性目标。三年0.6亿元的研发,与药明康德去年前三季度就高达10.89亿元的研发费用相比,用微不足道形容也不为过。

关联交易 政府补贴:成为业绩的压舱石

尽管势单力薄,但这并不耽误基数较低的益诺思近三年营收快速增长。

2019年至2022年上半年,益诺思的营业收入分别为2.45亿元、3.34亿元、5.82亿元、4.21亿元,2020/2021年的增速分别达到36.33%/74.25%。净利润分别为3617万元、4851万元、9248万元、3477万元,2020/2021年的增速分别达到34.12%/90.64%。

在业绩背后,除前述利润率快速下滑导致2022年利润或不乐观的风险外,还需关注关联交易和政府补贴对于公司业绩的“靓化”。

包括向国药集团等关联方销售服务,益诺思2019-2022.06的关联销售额占营收比分别为8.4%、14.7%、11.82%、15.17%,近年来益诺思反而越来越依赖关联方。与此同时,2019-2021年益诺思应收账款占当期营收分别为8.17%、8.87%、18.3%,而应收款2022年上半年又增加37%之多。

此外,益诺思报告期各期计入当期损益的政府补助金额,占当期利润总额的比例分别高达 42.73%、33.34%、42.22%和35.08%。关联交易及政府补贴几乎构成了益诺思业绩的半边天,成为其业绩快速增长、估值翻2翻、站上创业板上市条件的重要力量。

即使严重依赖关联交易和补贴,益诺思在2022上半年扣非归母净利润仅0.33亿元的情况,毅然选择在上市前分红0.3亿元,大有先分钱再融资的架势。

责任编辑:公司观察

全聚德进军“酱酒”市场:天猫销售额不足9万,市值却暴涨25亿

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!来源:时间财经12月23日,“烤鸭一哥”全聚德(002186.SZ)收盘报19.00元/股,涨幅为6.56%,总市值为58.61亿元。市场资讯2022-12-23 19:27:060000暴涨116%后大跌!麦趣尔遭多名股东减持,年内套现超8000万

除游资、机构布局外,牛散也“盯上”了麦趣尔。2023年的第一个交易日,走出8连板行情的麦趣尔(002719.SZ)开始“清火”。1月3日早盘,麦趣尔大幅低开,一度跌超9%逼近跌停。不过随后反弹,最终收涨1.56%,报16.98元/股,全天换手率达24.95%,总市值29.57亿元。0001贵州百灵:拟与九州通就咳速停糖浆供应达成协议 合作目标为5亿元

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!12月23日消息,贵州百灵公告,与九州通签订战略保供协议,双方就公司优先保障九州通及其下属子公司防疫四大类产品咳速停糖浆的供应达成协议,协议期限为2022年12月26日至2023年12月25日,合作目标为5亿元。责任编辑:冯体炜0000三年8张罚单、1个监管函,业绩连亏、年报连错,又加一个老板被留置!赛为智能:一直被监管,还敢常做妖

三年8张罚单、10个关注函、5个问询函、1个监管函,业绩连亏、年报连错,又加一个老板被留置!赛为智能(维权):一直被监管,还敢常做妖来源:市值风云从高溢价跨界并购、商誉大额暴雷,到业绩下滑、股价下滑,再到自掏腰包还钱填坑,实控人聪明反被聪明误,挖坑把自己埋了。作者|贝壳XY编辑|小白最近,A股的瓜层出不穷,风云君就像瓜田里的猹,花样吃瓜。市场资讯2023-01-04 18:29:390000实控人妹妹违规减持,海外并购业绩大变脸,定增计划突然终止:仙乐健康,虽然我只是代工厂,但是我玩得花呀

来源:市值风云自诩是重视研发的合同生产商,本质上依然是代工厂。新冠疫情的大流行让消费者更加关注起自身的健康问题,尤其是那些抵抗力、免疫力较差的群体。一般而言,提高自身免疫力除了良好的生活习惯外,还可以使用一些特殊产品,比如营养健康食品。市场资讯2022-12-14 19:04:310000