海通宏观梁中华|居民财富“迁徙”研究:中国居民资产负债表“重构”,利率倒挂,存量房贷利率调降条件成熟

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:梁中华宏观研究

最近两年,我国居民部门的资产负债表出现了明显的重新架构:一方面,在负债端,居民明显放缓了加杠杆的速度,甚至出现了提前还房贷的现象;另一方面,在资产端,居民资产向存款转移,出现了“所谓的”多储蓄现象。而居民部门资产负债表重构的重要原因,是我国居民资产端和负债端的利率出现了明显倒挂,当前居民资产端收益率已经明显下降、甚至转负,而负债端成本却居高不下,大幅高于市场化的利率水平,所以居民负债端主动降杠杆,资产端逐渐向安全资产转移。而要缓解这种压力,存量房贷利率调降的条件已经相当成熟,为了缓解银行的息差压力,存款利率的调整必要性也在上升。

1

一边还房贷,一边多存钱

近几年,我国居民部门的资产负债表出现了比较明显的“重构”。一方面是居民存款的高增长。在刚刚过去的2022年,居民存款存量增速从前一年的10.7%快速提升至17.3%;从规模来看,去年全年居民存款同比多增了将近8万亿的规模。我们在前一篇专题中有分析过,我国居民存款高增长的现象,并不是从新冠疫情爆发以后才开始的,而是从2018年以后就已经开始了,所以我们不能将存款高增长的原因都归为疫情,而是有其它原因。

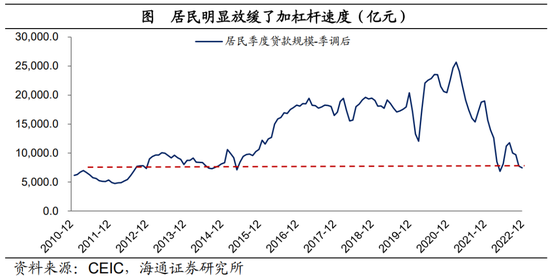

另一方面,与存款高增长形成鲜明对比的是,我国居民的贷款增速大幅放缓。从2018年以来,我国居民的贷款增速逐渐从高点时的20%以上,下降至5.4%;从规模来看,季调后的每三个月居民贷款规模在最高点时达到接近2.6万亿,而当前已经降至不足8000亿,基本上回到了十年前的状态。根据中国新闻网等媒体的报道,目前已经出现了居民提前偿还房贷的情况。

2

资产负债为何重构?利率的倒挂

之所以出现居民负债端还房贷、资产端多存款的现象,背后最主要的原因是我国居民部门资产端和负债端的利率出现了明显的倒挂,资产负债表收缩。

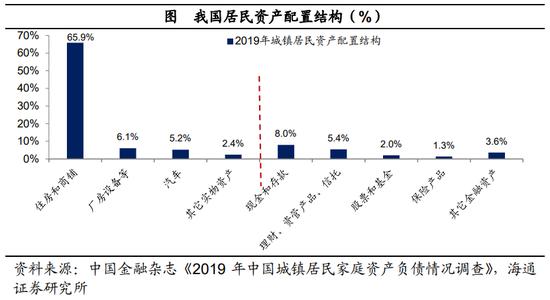

我们不妨先来看看我国居民部门资产负债表的结构。从资产端来看,根据央行2019年进行的调查,我国城镇居民配置比例最高的资产还是房地产,住房加上商铺配置比例高达66%,厂房设备占比6.1%,汽车资产占比5.2%。居民配置的金融资产占比还比较低,整体占比只有20.4%,其中现金和存款占比8%,理财、资管产品、信托占比5.4%,股票和基金占比2%,保险产品占比1.3%。

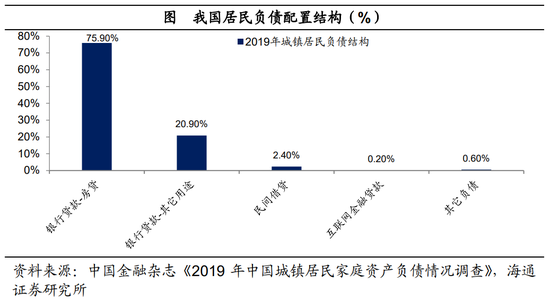

从负债端来看,我国居民的负债渠道相对单一,主要依赖银行贷款。从有负债家庭的资产负债表来看,房贷在居民负债中的占比最大,高达76%,汽车等其它用途的银行贷款占比21%,民间借贷2.4%,互联网金融和其它负债占比只有0.8%。

负债端的利率反映了居民举债的成本,资产端的利率反映了居民持有资产的回报,如果资产端能够提供的回报明显高于负债端的成本,居民加杠杆、扩张资产负债表的动机就会更强;而如果资产端能够提供的回报明显低于负债端的成本,居民扩表的动机就会明显减弱。但是,最近几年我国居民资产端和负债端的利率已经出现了比较明显的倒挂。

首先来看居民资产端的利率,居民配置比例在六成以上的房地产资产,在过去几年里收益率逐渐下降,甚至转负。其实对于房地产资产来说,我们不仅要考虑房价上涨带来的资本利得收益、房租带来的“利息”收益,还要考虑房地产比较高的持有成本,例如税费成本、维护和折旧成本、物业费等。所以即使房价不下跌,如果房价不大涨,持有房产就是负收益的。

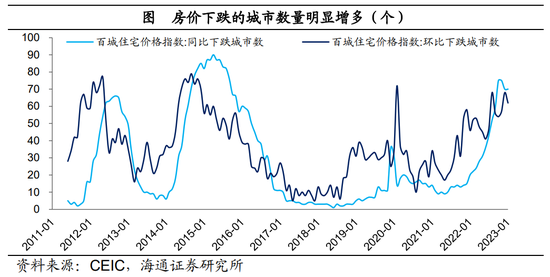

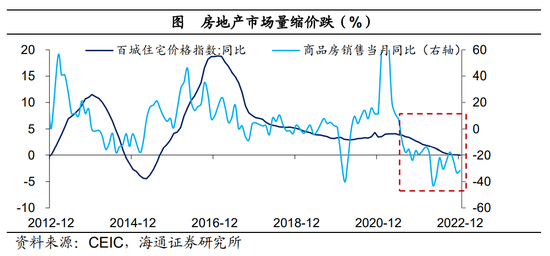

截至2023年1月,在全国百城中,房价环比下跌的城市数量已经增加至62个,同比下跌的城市数量已经高达70个。截至2022年12月,我国新房销量同比跌幅已经高达30%以上,房地产市场成交的量和价的走势往往是一致的,这也说明房价的实际跌幅可能更大。所以房地产对居民资产端的收益贡献或已经转负。

除了实物资产的收益逐渐转负以外,居民金融资产的投资回报率也明显下降,而投资风险却有所上升。我们在专题《中国居民的“超额储蓄”测算:到底有多少?——居民财富“迁徙”研究一》中已经详细介绍过,房地产、基建等领域是我国诸多资管产品配置的重要底层资产。2018年以来,随着房地产市场的下行,底层资产能够提供的回报在不断下降;再加上金融监管环境的趋势性收紧,加杠杆的约束,刚兑的打破,资管产品、信托、理财等金融产品能够提供的收益率不断降低,债务的风险反而有所暴露。

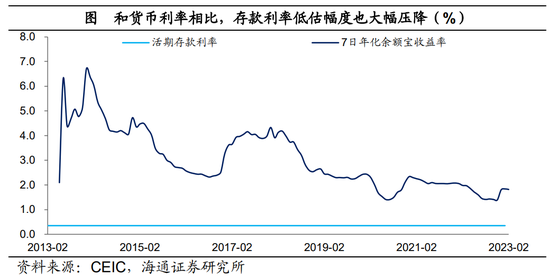

从市场化的利率水平来看,银行间的DR007利率从2018年初2.92%的中枢,回落到了当前的2.0%附近;10年期国债利率从2018年的接近4%,降到了当前的2.9%附近。在2018年的时候,居民购买货币基金能够获得的收益率约为4.4%,而当前已经降到了1.8%附近;在2018年的时候,居民购买银行理财产品最高能够获得5%以上的收益,而当前理财产品收益率大幅降低,根据普益标准的数据统计,截至2022年12月末,全市场存续开放式固收类理财产品(不含现金管理类产品)的近1年收益率的平均水平为2.11%,成立以来年化收益率的平均水平为2.04%。其它资管类产品的收益率也在下降,同时信用风险有所上升。

在前几年,存款因为利率偏低,对于居民来说是一种性价比偏低的金融产品,而目前来看,随着其它资产回报率逐渐下降,风险却在不断上升,存款逐渐成为了性价比相对偏高的金融产品。所以居民的存量和增量资产越来越多的向存款转移,是存款高增长的重要原因。

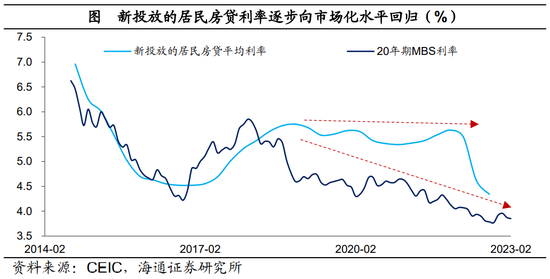

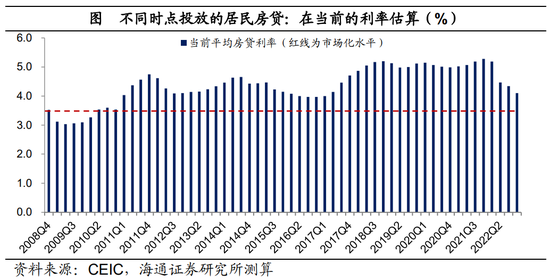

我们再来看下居民负债端的成本变化。由于我国居民最重要的负债是房贷,我们重点分析下房贷的融资成本。我国的房贷利率是有管理的,尤其是2018年以来,市场化利率大幅下行,而房贷利率的下行幅度却相对有限,所以截至2021年底,房贷利率已经明显高于市场化的水平,出现了被“高估”的情况。在2022年以来,为了应对房地产市场的快速下行压力,我国新投放的房贷利率开始明显下行,不过截至2022年三季度末,新投放房贷利率水平仍然在4.34%,而市场化的抵押贷、经营贷的利率已经在向3%靠拢。我们认为,市场化的合理房贷利率水平应该可以继续明显回落,所以新投放的房贷利率仍然有进一步下调空间。

而已经投放的存量房贷利率被“高估”的程度更大。在过去几年里,由于LPR的调整幅度较小,而存量房贷利率的加减点幅度不变,只跟随LPR做同幅度的下调,所以存量的房贷利率比市场化水平高更多。根据我们的估算,当前存量房贷利率的平均值仍然在4%-5%,2021年投放的房贷利率水平更高,当前甚至仍在5%以上,而这些还仅仅是平均值,考虑到个体情况,也有部分居民偿还的房贷利率水平在6%以上。所以存量房贷利率水平比市场化利率平均还要高出1-2个百分点。

负债端借钱的目的,是为了资产端投资获得更高的回报。而当前我国居民资产端的投资回报率已经明显下降,甚至已经转负,负债端的成本却居高不下,势必会出现资产负债表的收缩,这是居民资产端向存款转移、负债端偿还债务的重要原因。在资产和负债端利率倒挂的情况下,居民部门的资产负债表出现了比较明显的“重构”。

3

存量房贷利率调降:时机或成熟

如何解决居民资产负债表收缩的问题?最重要的一点是,需要让居民负债端的成本快速回到市场化的水平。所以,不仅仅是针对增量房贷,存量房贷利率的明显调降,也已经迫在眉睫,否则居民提前还房贷的趋势还会延续。

如果存量房贷利率调降,可以直接降低居民的负债端成本,居民房贷“月供”支出会明显减少,对消费也会产生直接的支撑作用。不过由于房贷对于银行来说是低风险、高回报的优质资产,如果存量房贷利率调降,对银行利润也会产生比较直接的影响。而为了缓解银行的息差压力,存款利率调降的必要性也在上升。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

责任编辑:常福强

年终冲刺,6只新股本周上市!3只新股即将申购,发行市盈率均低于20倍

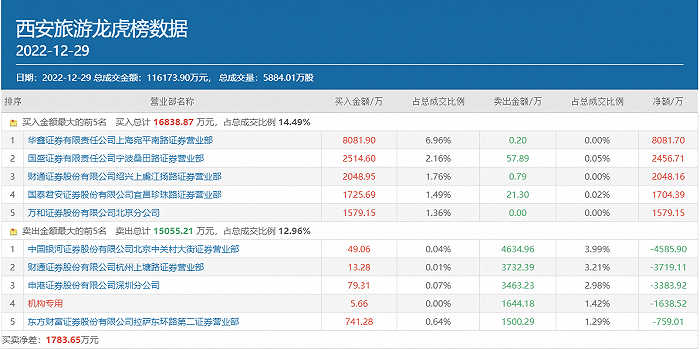

原创:北证资讯根据安排,奔朗新材等6只新股将于本周登陆北交所,届时北交所上市公司将达152家,此外还有10只新股在“候场”,今年年末北交所总上市企业数量有望突破160家。本周还有3只新股申购。从近期新股的发行结果来看,或因新股发行加速,近期打新热度整体有所降低。3只新股即将申购0000顶级游资炒股养家8000万豪买,2个多月涨超160%的西安旅游还能新高吗?

12月29日,西安旅游(000610.SZ)再度涨停,成功实现了4连板,全天成交11.62亿元,截至收盘依然有7.85万手的封单。当日公布的龙虎榜数据显示,顶级游资炒股养家的常用席位华鑫证券上海宛平南路高居该股买方榜首,买入金额为8081.9万元。界面2022-12-30 09:16:030000两市主力资金净流出56亿 食品饮料等行业实现净流入

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!【30日资金线路图】两市主力资金净流出56亿食品饮料等行业实现净流入来源:证券时报12月30日,A股市场整体上涨。截至收盘,上证指数收报3089.26点,上涨0.51%;深证成指收报11015.99点,上涨0.18%;创业板指收报2346.77点,下跌0.11%。两市合计成交6040.64亿元,较上一交易日减少106.8亿元。市场资讯2022-12-30 22:13:580000