通胀重返视野,“全球资产定价之锚”又要起舞了?

投资者正在为即将公布的关键通胀数据做好准备工作,这些数据可能会加剧全球债券市场的暴跌趋势。美国劳工部本周二将公布美国CPI数据报告,经济学家普遍预计1月消费者价格指数将出现三个月来首次环比加速,但是在高基数的背景下,年度通胀数据将进一步下降。

经济学家普遍预计美国1月CPI同比上涨6.2%,环比上涨0.5%,更能反映潜在通胀的所谓核心CPI将环比上涨0.4%。经济学家预计核心CPI同比上涨5.5%,这将是2021年底以来最小的同比涨幅。相比之下,美联储首选的通胀指标核心PCE目标为2%。

这一重要数据将发生在1月份就业数据井喷之后,该数据导致全球债券自那以来暴跌。非农数据显示美国的劳动力市场依然无比强劲,美国强劲的就业水平或将刺激通胀率保持在高位,这一数据可谓重创了市场对于美联储转向的预期。

随后不久,多数美联储官员均表示,对抗通胀的战斗尚未结束,美联储可能需要更长的时间才能实现价格稳定。这也在一定程度上打破通胀将保持下行趋势的希望,这一市场观点曾在上月引发全球债券市场大反弹。

洛克菲勒全球家族办公室(Rockefeller Global Family Office)的首席投资官Jimmy Chang表示:“近期存在通胀下降速度不及市场预期步伐的风险。”

加息预期迅速升温,有交易员豪赌利率峰值高达6%

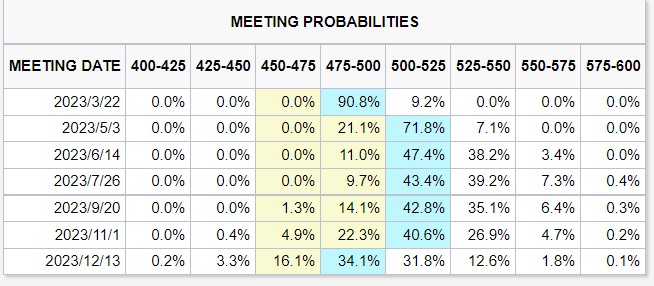

鉴于市场预期消费者物价指数(CPI)将有所上行,尤其是月度指标以更大幅度上升的风险因素仍将延长市场对美国各期限国债的抛售幅度。如今,市场已重新定价通胀风险,多数利率市场交易员已将终端利率预期上调至接近5.20%,略高于美联储官员在去年12月会议上公布的点阵图预期中值。

与此最新预期形成对比的是,本月早些时候,市场押注数据显示,美联储甚至无法将政策利率提高到5%,并且市场预计美联储年前将降息2次。如今,交易员们普遍押注美联储本轮加息周期的利率峰值区间将达到5%-5.25%,甚至部分交易员预计最高可能达到6%,并且将降息次数预期由之前的2次下调至1次。

来自巴克莱银行的美国经济学家普加·斯里拉姆(Pooja Sriram)及其同事预计,由于服务业需求依然强劲,商品通胀反弹,预计美国上月的核心通胀水平将加速。上周五,他们上调了对美联储联邦基金利率的预期,认为最终利率将在5.25%-5.5%的这一范围内着陆,高于市场预期水平。美联储目前的利率区间为4.5%-4.75%。

全球央行面临的通胀压力上周在澳大利亚和墨西哥得以实际显现,这两个国家顽固的通胀压力引发了鹰派加息预期和更激进的货币政策指引。

美联储主席鲍威尔(Jerome Powell)上周在华盛顿曾表示:“例如,如果我们继续得到强劲的劳动力市场报告或更高的通胀报告,我们很可能需要采取更多措施,加息幅度很可能超过市场预期。”在另一场演讲中,美联储理事沃勒(Christopher Waller)表示:“我们已准备好进行更长期的斗争,以将通胀降至我们的目标水平。”

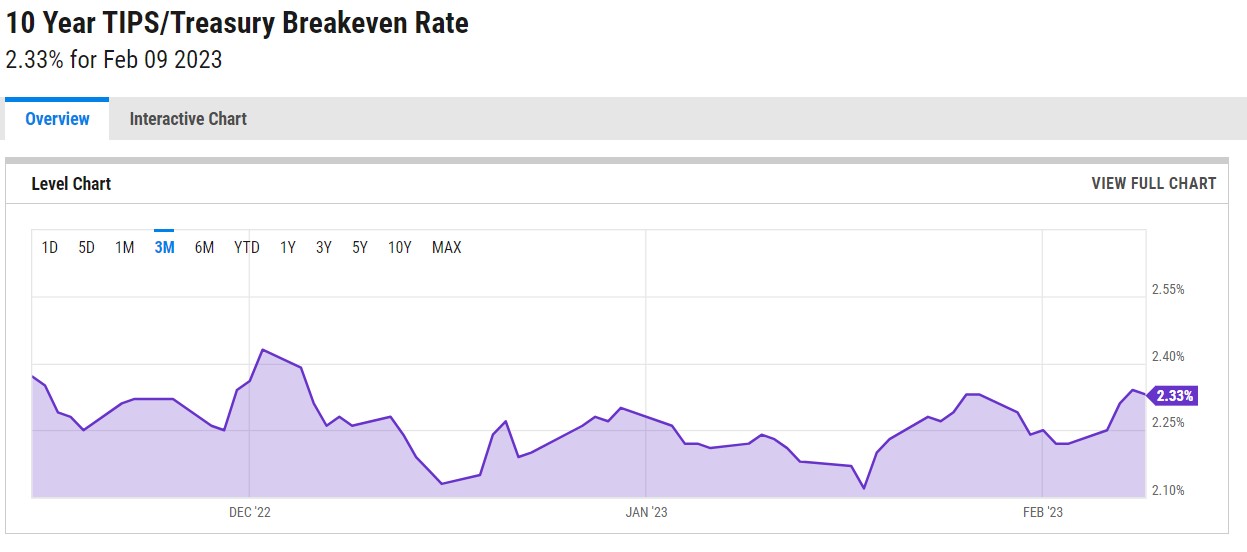

近日,贝莱德等多家资管巨头警告市场对于通胀的回落速度过于乐观。贝莱德仍建议投资者增持与通胀挂钩的债券,联博最近增加了对美国财政部通胀保值证券(TIPs)的敞口。太平洋投资管理(Pimcop)建议购买美国指数挂钩债券,以对冲价格上涨高于预期的风险。

Pimco分析师Alfred Murata表示:“一些关键类别的通胀仍将保持‘粘性’,包括工资、住房和租金通胀。”“通货膨胀将需要更长的时间才能接近美联储2%的目标。然而,市场价格反映出通货膨胀率下降的速度要快得多。”

投资者担忧通胀难降至低区间,“全球资产定价之锚”酝酿涨势

作为金融市场无风险利率的最重要参照标的,10年期美债收益率是全球众多金融工具的参考基准,比如全球公司债的基准收益率,以及美国抵押贷款利率等。

市场对于加息的预期升温,以及美联储官员们的鹰派发言令美国国债承压(收益率变动与价格趋势相反),2年期美国国债收益率升至4.5%上方,为去年11月底以来的最高水平,有着“全球资产定价之锚”之称的10年期国债收益率在上周小幅升温,稳步升至3.738%,为今年以来的较高水平。这表明,债市预计美联储将采取更激进加息路径,令逢低买入较长期美国国债的持有者受益。

德意志银行的私人银行部门全球首席投资官Christian Nolting表示,美国遭遇的任何衰退都可能是短暂的,他预计美联储今年将不会降息,因为通胀仍然很高。他预计作为全球借贷成本基准的10年期美国国债收益率可能会再次升至4%以上,因为美联储将继续抗击通胀。

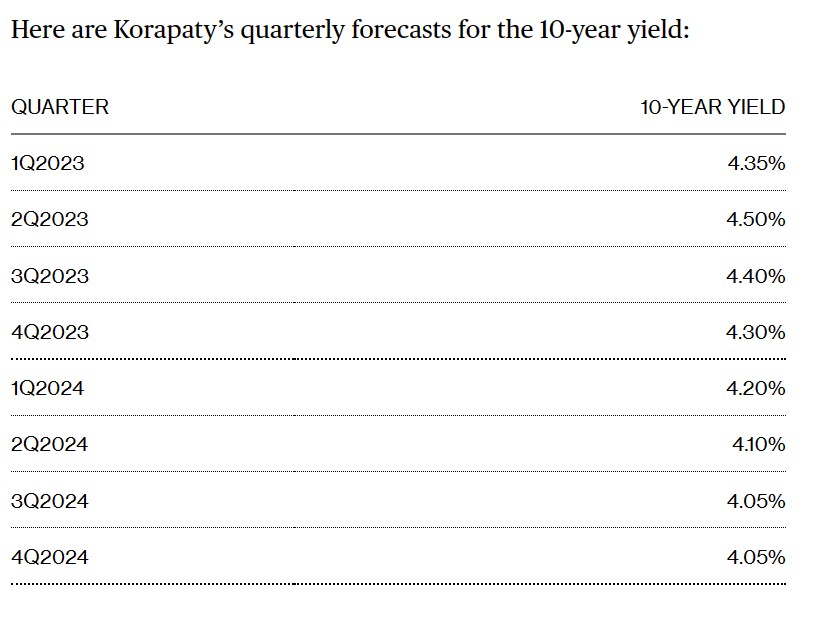

高盛的首席利率策略师Praveen Korapaty去年12月预计,10年期美债收益率在2023年第二季度将跃升至4.5%,随后在第三季度跌至4.4%,预计2023年最终以4.3%收尾。Korapaty预计2024年将呈现出回落趋势。

投资者担心10年期美债收益率再度上行

PineBridge Investments多元资产全球主管迈克尔·凯利(Michael Kelly)表示:“如果人们看不到CPI数据持续改善,那么就业数据就更重要了。”“但是CPI仍然很重要。我们的汽油价格在上涨,二手车价格在上涨,市场陷入了技术性调整。”

凯利重点强调:“全球经济走强和近期美国强劲无比的就业数据意味着,总体而言较长期限的美债目前很难出现较大幅度的收益率下滑。”

上周五,密歇根大学公布的一项基于调查数据的指标显示,美国消费者对未来一年期物价涨幅预期从3.9%升至4.2%,但仍远低于去年上半年的水平。鲍威尔和其他美联储官员在过去一年中多次强调通胀预期保持稳定的重要性,因为消费者看到未来物价上涨有可能推动实际通胀水平持续上行。

一些分析人士认为,即使在CPI表现稍好一些的情况下,也不能排除出现更持久通胀压力的可能性,因为紧张的劳动环境被视为支撑稳固的薪资增长幅度。

“通胀的来源是劳动力短缺,”伦敦Ruffer LLP的投资总监马特·史密斯(Matt Smith)表示,“工资将继续上涨,5年期和10年期通胀保值国债收益率的预期在上周升至去年12月初以来的最高水平。”史密斯认为长端债券的盈亏平衡水平会比之前更高,因为他们预计美联储最终无法将通胀降至2%的价格稳定目标。

除CPI数据外,未来一周还将有多位重要美联储官员发表讲话,包括美联储理事鲍曼(Michelle Bowman)和美联储“三把手”纽约联储主席威廉姆斯(John Williams)。

责任编辑:于健 SF069

中国互联网行业收入同比下降1.1%,创十年来首次

工业与信息化部运行监测协调局近日发布“2022年互联网和相关服务业运行情况”报告。数据显示,2022年,中国规模以上互联网和相关服务企业总收入达1.46万亿元人民币,比上一年下降1.1%,是过去十年(2013年)该数据统计以来首次出现同比下滑。(钛媒体)责任编辑:王永生0000尾盘:美股继续下滑 道指一度下挫800点

北京时间23日凌晨,美股周四尾盘继续下滑,道指此前一度下挫逾800点。主要股指重新恢复年末下跌行情。市场继续关注美国经济数据与衰退风险。道指跌609.77点,跌幅为1.83%,报32766.71点;纳指跌330.61点,跌幅为3.09%,报10378.76点;标普500指数跌89.77点,跌幅为2.31%,报3788.67点。环球市场播报2022-12-23 06:00:540000标普警告:全球杠杆率升至366% 将面临债务危机

标普分析师TerryChan和Alexan和AlexandraDimitrijevic在一份报告中写道,这将意味着全球债务规模较截至2022年6月的300万亿美元(与全球GDP比率为349%)急剧上升,因成熟经济体的债务增速略快于新市场。‘如为帮助消费者应对通胀、缓解气候变化和重建基础设施的债务需求将持续存在,’两位分析师写道,‘为减轻金融危机的风险,可能需要在支出和储蓄之间作出权衡。’0001“老债王”格罗斯警告:若美联储继续加息,市场将出现混乱

著名投资者比尔·格罗斯表示,如果美联储继续提高利率,他预计金融市场将出现大麻烦。格罗斯周二在一次采访中说:“数万亿美元的财政支出支撑了经济,但最终当这些支出用完时,我认为我们会出现轻度衰退,如果利率继续上升,情况会比这更严重。”他说:“金融市场可能出现混乱。环球市场播报2022-12-21 12:15:290000