金雷股份拟定增募不超21.5亿元获通过 中泰证券建功

来源: 中国经济网

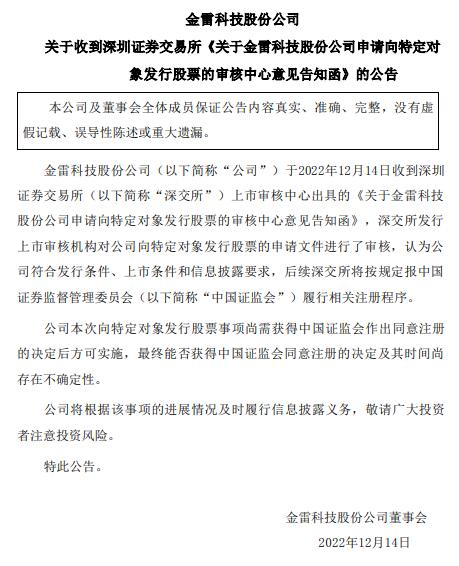

中国经济网北京12月15日讯 昨日,金雷股份(300443.SZ)发布公告称,公司于2022年12月14日收到深交所上市审核中心出具的《关于金雷科技股份公司申请向特定对象发行股票的审核中心意见告知函》,深交所发行上市审核机构对公司向特定对象发行股票的申请文件进行了审核,认为公司符合发行条件、上市条件和信息披露要求,后续深交所将按规定报中国证监会履行相关注册程序。

金雷股份表示,公司本次向特定对象发行股票事项尚需获得中国证监会作出同意注册的决定后方可实施,最终能否获得中国证监会同意注册的决定及其时间尚存在不确定性。

金雷股份2022年12月12日发布的向特定对象发行股票募集说明书(修订稿)显示,本次发行数量按照募集资金总额除以发行价格确定,同时本次发行数量不超过本次发行前公司总股本的30%,即不超过78,526,045股(含本数),最终发行股票数量上限以深交所审核通过并报中国证监会同意注册的数量为准。

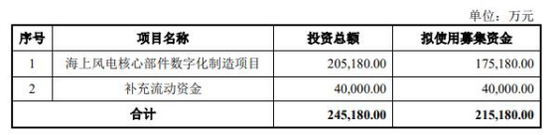

本次向特定对象发行股票拟募集资金总额不超过人民币215,180.00万元,扣除发行费用后的募集资金净额将全部用于以下项目:海上风电核心部件数字化制造项目、补充流动资金。

本次向特定对象发行股票的发行对象为不超过35名(含)特定投资者,均为符合法律、法规和中国证监会规定条件的证券投资基金管理公司、证券公司、信托投资公司、财务公司、资产管理公司、保险机构投资者、合格境外机构投资者、其他境内外机构投资者和自然人等合法投资者。证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的二只以上产品认购的,视为一个发行对象;信托投资公司作为发行对象的,只能以自有资金认购。

最终发行对象由股东大会授权董事会在通过深交所审核并获得中国证监会同意注册后,按照中国证监会、深交所的相关规定及《2022年向特定对象发行股票预案》所规定的条件,根据竞价结果与本次发行的保荐机构(主承销商)协商确定。

所有发行对象均以现金的方式并以相同的价格认购本次发行的股票。

本次发行完成后,发行对象认购的公司本次发行的股份自发行结束之日起六个月内不得转让。

本次向特定对象发行股票完成后,公司控股股东和实际控制人不变,亦不会导致公司股权分布不具备上市条件。

关于本次向特定对象发行股票的目的,金雷股份指出,公司本次向特定对象发行股票募集资金投资于海上风电核心部件数字化制造项目以及补充流动资金。本次发行募投项目符合公司的战略发展方向,顺应风电行业发展趋势,突破产能瓶颈,优化产品结构,丰富产品类型,培育新的盈利增长点。项目达产后,公司新增年产10万吨5MW及以上大型风电铸件制造能力。公司可进一步满足市场及客户的多样化需求,巩固公司在风电主轴领域的竞争优势,同时布局轮毂、底座、轴承座等风电配套零部件的生产,提升公司盈利能力。通过本次向特定对象发行股票募集资金,可以极大地增强公司资金实力,更好地满足公司未来生产、运营的日常资金周转需要,也可为公司人才引进、科技创新和技术研发等方面提供持续性地支持,助力公司的可持续发展。未来公司资本实力将进一步提升,核心竞争力进一步加强,市场优势地位进一步巩固,经营业绩将进一步提高,为股东创造更好的回报。

金雷股份此次向特定对象发行股票的保荐机构(主承销商)为中泰证券股份有限公司,保荐代表人为张琳琳、王飞。

环比增超200%!事关投资者利益,这项投诉量创阶段新高

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!2月1日,深圳证监局发布《深圳证监局关于2022年四季度证券基金期货纠纷投诉情况的通报》。通报显示,2022年四季度,深圳证监局共接收针对辖区证券基金期货经营机构的投诉1183件,比2022年三季度增加205件。0000机器人概念火爆,3股超百家机构调研,储能大牛股曝光两大新品

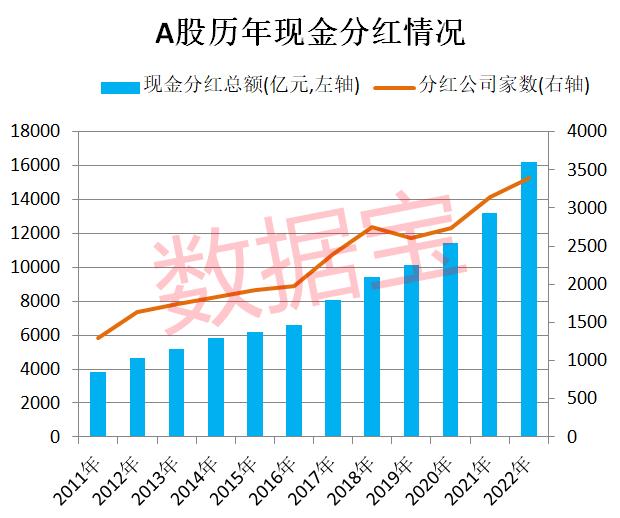

近一周机构调研个股数量有180多只,洽洽食品成为调研机构数量最多的公司。证券时报·数据宝统计,近一周机构调研公司数量有180多家。从调研机构类型来看,证券公司调研相对最广泛,调研140多家公司。机器人概念火爆获机构扎堆调研0000超1.6万亿 派现创新纪录!高分红潜力股出炉,3股市盈率不到10倍

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!转自:数据宝哪些上市公司有望派发现金红包?2022年A股现金分红创纪录市场资讯2023-01-25 18:21:460000债券经理自述:谁是这轮债市急跌的推手

来源:财经五月花摘要本次债市调整是部分资管机构流动性风险的显性化,而背后则是银行理财、公募基金等资管机构长期存在的期限错配、投资扎堆等历史问题文|唐郡编辑|张威袁满对于债券从业者而言,2022年最后两个月是一段值得铭记的岁月。《财经》新媒体2023-01-04 18:29:3000002022基金收益哪家惨?华宝基金两只收益倒数,平均回撤超40%

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!转自:财富独角兽文|吴理想2022年内地公募基金整体收益率惨淡,状元黄海管理的产品最终也不到50%,在排行榜尾端却有多只基金全年亏损超过40%,这里面华宝基金是极为少有的有两只产品在内的公司。