国泰大宗商品10年半亏56% 神仙基金:吸血虫的逍遥日子

来源:德林社

文 | 刘振涛、二掌柜

如果有一天,你辜负了我,你的心会流泪吗?每次看到女主眼含泪花,含情脉脉地望着男主的时候,我总会有一种莫名的预感:完蛋了,她遇上了渣男。咱不是算命先生因为资本市场这样的狗血剧太多了。不过,有一类吸血虫一样的神仙基金,依然让人瞠目结舌。

1、长盛国企改革7年半亏58%

国企改革一直是中国经济改革的重点领域,更是资本市场长期关注的焦点,散户总是抓不住机会,基金公司们就开始拍胸脯:韭菜们,你们信不信大哥?大哥我有专业的研究团队,有高学历的基金经理,还有第三方的研究员吹鼓手,我发一只国企改革基金,机会不再错过。

散户们一听激动坏了,其中有这么一位大哥叫长盛基金。2015年6月,牛市最巅峰时刻,他们发了国企改革混合基金,募集了32.51亿元。资金到手,基金经理田间心情激动,一通操作猛如虎,没想到刚一进场,股市暴跌,田间还没有来得及唱《死了都不卖》就已经在田间凉凉了,在他管理的257天内,亏损49.6%,挖下一个大坑。

长盛基金一看,让田间一个人继续玩儿下去,无法给投资者交代,那就加一个基金经理。两人唱了1年又234天的二人转,期间亏9.33%。田间不认命,长盛基金又换一个叫乔培涛的跟田间搭档,169天内,盈利0.66%。乔培涛一看,自己单独搞把,玩儿了两年又24天,这只产品亏损1.96%。乔培涛也是涛声依旧啊,只能走人。

长盛国企改革混合从成立到现在,7年半时间,累计亏损58%,累计收益就没有超过同类平均和沪深300。2022年以来净值下跌34.69%,半年换手率高达714%。截至2022年9月30日末,剩余4.46亿元。7年时间规模减少了28亿,缩水86%。长盛国企改革从2015年至2022年三季度末,7年时间基金利润亏损16.76亿元,收取管理费1.01亿元。

人们都说七年之痒,机构是不会再相信这只基金的,从持有人结构来看,99%是基民个人投资者,也就是亏的钱全是基民个人的,还收了1个亿的管理费。该基金一看,反正都是一茬儿又一茬儿的散户,那就再玩儿一把,搏一搏,单车变摩托,他们开始神仙一样飘了。

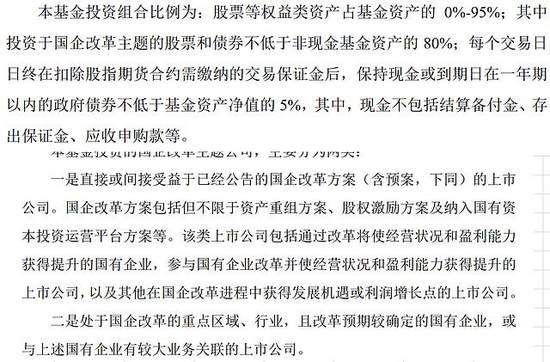

基金合同中规定,基金净资产投资国企改革主题不低于80%。界定为:一是直接或间接受益于已经公告的国企改革方案(含预案)的上市公司;二是处于国企改革的重点区域、行业,且改革预期较确定的国有企业,或与上述国有企业有较大业务关联的上市公司。

从2022年基金持仓来看,一季度,前十大重仓股中,天齐锂业、智飞生物5只民营个股加起来起来占净值比为33.32%;二季度,天齐锂业、融捷股份等民营个股合计占净值比35.7%;三季度,普利特、天齐锂业等民营个股合计占净值比24.2%,已经超过20%。

本想玩儿漂移赚个大的,没想到摩托没有得到,连自行车都丢了,净值下跌34.69%。都说顾客是上帝,是衣食父母,基金持有人可是把真金白银和希望都交给你们了,你们把管理费留下了,可你们交给上帝的是什么答卷?这样做对得起给你们饭吃的爹妈吗?

2、国泰大宗商品10年半亏56%

长盛国企改革混合不是唯一的吸血基金,国泰大宗商品可以说更让人伤心欲绝。作为一只投资大宗商品的QDII基金,简直就是路边算命的瞎子。这只基金成立于2012年5月3日,距今成立10年半之久,给他们持有人回报是累积收益亏损56%。如果你坚持持有10年,就算你熬过七年之痒,你依然只有半条命在泥潭中苦苦挣扎。

国泰大宗商品10年半的运作期内,基金经理经历了6茬,前5任基金经理管理期都是负收益,最高曾任职回报是-32.4%。该基金规模波动变化比较频繁,2012年5月成立时募集规模是3.09亿元,2014年末一度缩水至只剩0.12亿元。熬过清盘,2016年一季度规模又一度高涨至11.55亿元。截至2022年三季度末,基金规模为6.34亿元。

国泰大宗商品的持有人大部分都是基民个人投资者,也就是说大部分都是基民个人在亏损。

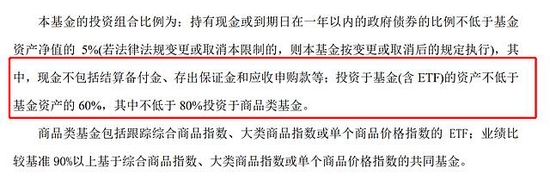

国泰大宗商品亏56%主要原因与基金的投资方式和大宗商品的价格变化有关。国泰大宗商品是直接跟原油挂钩的基金。根据基金合同,国泰大宗商品投资基金的资产不低于60%,其中投资于商品基金不低于80%。也就是说国泰大宗商品的钱投资商品基金不低于48%。

2020年,国泰大宗商品收益很差,年内收益是-57%,一度跌超60%,累计收益一度达-80%。2020年是大宗商品的大熊市,原油价格跌幅明显,甚至一度出现负油价的现象。国泰大宗商品重仓的原油基金中最高跌幅达到90%以上,真是神仙也救不了它的净值。

大宗商品就像是上帝开盲盒。到了清盘边缘,熬过冬天,又迎来春暖花开。如果你是最近两年才持有国泰大宗商品,那么你抄到底了。2022年以来基金收益为34.36%,近两年收益为107%。大宗商品基金只适合偷情,不适合长相守,10年会让你菊花残满地伤。

3、中邮核心成长15年亏28.68%

如果10年依然让你对一个渣男抱有幻想,那么15年足以让你看清一个人的所有。可惜,基金界就有这么一位传奇。它就是中邮核心成长混合基金,成立于2007年8月17日,距今成立15年时间。2022年以来,中邮核心成长混合净值下跌27.13%,自2007年8月成立以来,15年时间,累计跌幅28.68%。青丝变白发,这已经不是虐情,是虐狗。

中邮核心成长混合成立15年间,基金经理一职调整了19次,共计有12位基金经理管理过该基金,其中还包括广发基金现在的明星基金经理刘格菘。12位基金经理管理的业绩起起伏伏,盛军管理了3年多,收益是-33.13%;邓立新和刘格菘管理了1年又8天,收益是16.02%。现在的基金经理是白鹏和陈梁,二人管理业绩是-12%。

15年时间,12位基金经理的管理下,该基金目前依旧亏损28%,意味着15年前购买该基金的基民如果持有到现在,本金已经亏掉28%。更让人义愤难平的是,原基金经理邓立新伙同他人通过12个账户搞老鼠仓累积交易51.63亿元,其个人非法获利5507万元,于2019年9月,邓立新被押上葫芦岛市中级人民法院的审判席。

真是一个悲伤的故事。中邮核心成长混合曾经是一款“爆款基金”,成立时募集金额达149.57亿元,2007年末基金资产规模一度达481.74亿元。而经过15年的时间,截至2022年三季度末,基金资产规模为37.6亿元,资产缩水了444亿元,缩水比例达92%。15年时间,该基金利润合计亏损100.6亿元。其中,2008年亏损最大,当年利润一度亏损达265亿元。

根据基金持有人结构,中邮核心成长混合可以说99%都是基民个人持有,15年时间亏损的100亿元,基本都是基民投资的钱。而15年时间,中邮核心成长混合收取管理费近30亿。不管基民收益如何,基金公司旱涝保收。值得注意的是,中邮基金的中邮趋势精选灵活配置,成立7年半,累计亏损37%;中邮信息产业灵活配置混合成立7年半,累计亏损16.4%。

不难发现,无论是长盛国有改革混合,国泰大宗商品,还是中邮系的基金,他们发行基本都是在股市相对高点,这种时刻投资者群情激奋,跃跃欲试,发产品时最有利于基金公司获得更大的规模。只不过,基金公司一门心思捞钱,却没有想着自己管钱的能力,只能一次又一次用基民的钱给基金经理做实验。反而是让基民拿钱养了公司和基金经理,过着吸血虫一样逍遥的日子。面对吸血虫基金,也许,老百姓会说,他们那都是接生婆进牛圈,扯犊子呢。

责任编辑:石秀珍 SF183

前海凯恩斯投资集团下属私募违规被罚!多只基金被注销,公司或陷破产风波

每经记者任飞每经编辑肖芮冬1月5日,江西证监局对此前就辖内新余济达投资有限公司(以下简称济达投资)违规查处事项进行通报。经查,济达投资存在违规信披、逾期更新公司信息以及未按公司制度履行投资决策并进行风控等多项问题。根据相关规定,已被监管出具警示函处罚措施。0000视频|杨德龙:一月社融、信贷、货币数据均超预期 大幅提振市场信心

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:石秀珍SF1830000“老鼠仓” 事涉申万菱信基金和长江证券,究竟是如何合谋?

来源:券业行家来自河北证监局的两则监管函,共同指向了一起“老鼠仓”案。分别来自申万菱信基金和长江证券的当事人,究竟是如何合谋的呢?关联罚单火力全开的河北证监局,月内连发多份监管函,其中两份罚单的内容,可以相互印证。在行政处罚函中,河北证监局点名了时任申万菱信智能驱动基金的基金经理徐远航。因工作关系,这位基金经理认识了来自长江证券研究所的研究员靳昕。市场资讯2022-12-29 19:39:310000长城基金尤国梁:2023年半导体产业链里,汽车智能化与国防信息化是增长相对确定的方向

在过去的2022年,半导体行业经历了巨大的压力。各地疫情反复、经济形势的起伏以及国外打压政策的实施等等,都给半导体行业的发展带来重重阻力。但与此同时,由于国家政策扶持、国产替代进程的发展以及当下芯片短缺的现状,半导体行业又迎来了新的增长机遇。0000