即将迈入票据新规时代 市场影响几何?明年“零利率”会否延续?|专家解读

财联社12月19日讯(记者 徐川)时隔25年,票据市场的根本大法去掉“暂行”二字,迎来了全面升级版,《商业汇票承兑、贴现与再贴现管理办法》(以下简称《办法》)即将于明年1月1日起施行,从缩短票据期限、新设两项上限指标、强调交易真实性、完善违规操作罚则等方面进一步规范票据市场发展。

普兰金服副总裁周海滨此前在银行票据业务部门工作多年,他在接受财联社记者专访时表示,在《办法》施行后,银行业要加强对票据承兑和贴现的操作管理,对是否为“实体企业”、是否具有“真实交易关系”进行实质性审查,包括企业成立日期、税务信息、实缴资本、参保人数、知识产权、日均现金资产规模,经营范围关联度、贴现金额与企业销售收入等方面。

与此同时,今年的票据市场热闹非凡,随着新增票据规模大幅攀升,票据利率出现多轮明显下行,“零利率”甚至上演了半年“帽子戏法”。岁末利率也并未迎来季节性反弹,而是仍维持低位,再度逼近“零利率”。

低利率走势会否延续至明年?在《办法》影响下,又将对票据规模产生哪些影响?对此,周海滨预计,票据利率高位或出现在明年1、2月,随后开启震荡下行;规模变化方面,一级市场的承兑和贴现可能减少,而二级市场的转贴折算规模或显著增长。

新增两项监管指标 票据期限亦有缩短

与97年的旧版相比,《办法》新增了“风险控制”章节。其中,第二十四条对银行及财务公司承兑汇票的规模作出限额规定,一是最高承兑余额不得超过承兑人总资产的15%;二是保证金余额不得超过承兑人吸收存款规模的10%。这项规定为市场多预留了一年过渡期,将于2024年1月1日起实施。

周海滨表示,上述规定主要原因是为了降低“银票”(银行承兑汇票)和“财票”(财务公司承兑汇票)的远期兑付风险,即控制流动性风险,避免此前相关风险事件的再次发生。此外,票据的签发同样会增加承兑人的表外债务,如按规定设置的上限,承兑人就有充足的资产和存款应对突发风险,以此保证持票人合法权益。

据招商证券测算,截至6月末,A股42家上市银行银行承兑汇票合计余额10.24万亿元,仅为资产规模的4.2%,远低于15%的上限要求。另从总量测算来看,截至9月末,银行业金融机构总资产合计366.64万亿元,若按规定的比例计算,“银票”承兑余额上限约为54万亿元。

“当前我国‘银票’余额接近17万亿元,距离规定上限还有较大发展空间。”周海滨表示,但从个体上看,预计仍会对部分银行的承兑业务产生影响,据机构测算,个别股份行的承兑余额与总资产比重已超15%或接近15%;还有个别中小行的保证金余额占行内存款余额较高,会压缩其开票量。

从利率上看,周海滨认为,随着行业推进票据业务整改,明年部分高价中小行“银票”的开票规模很可能下降,因此在需求不变的情况下,供给的减少或进一步拉低中小行“银票”的融资利率。

此外,《办法》“风险控制”章节还对商业汇票的付款期限作出新规定,由最长不超过一年缩短至6个月,且要求与真实交易的履行期限相匹配。对此,周海滨表示,此前部分中小企业受到了变相延长付款时限的占款压力,从而增加了一定的融资成本和流动性风险,而这项规定将从制度层面上降低中小企业的账款周期和融资成本。

用票主体及经办机构同步扩大

票据贴现是企业筹措资金的重要方式之一,市场较为关注《办法》第十四条涉及的“两个扩大”,一是商业汇票贴现人的经办范围,由“具有贷款业务资质的法人及其分支机构”取代了旧版的“经中国人民银行批准经营贷款业务的金融机构”;二是在保留企业法人作为用票主体的同时,还新增了“自然人”也可申请商业汇票贴现。

周海滨告诉财联社记者:“如按照字面理解,对贴现经办机构的修改或是为将来小额贷款公司、信托公司开展票据贴现业务预留空间,与银行相比,他们的收益要求和风险偏好更高,因此有助于解决部分商票融资。”

据了解,早在2019年12月,山东省地方金融监督管理局在《关于促进全省小额贷款公司持续健康发展的通知》中提到,经批准的小贷公司可开展票据贴现业务,须坚持贸易背景真实性,严禁资金空转。

对于用票主体的范围扩大,周海滨表示,自然人还包括个体工商户和农村承包经营户,因此《办法》将持票人主体和贴现申请人覆盖至这一重要的市场主体,是为了将票据服务下沉至微型企业的用票和融资,同时也为票据服务乡村振兴做好铺垫。

另从用票主体的合规性出发,《办法》亦明确申请贴现的持票人与出票人或前手间要具有“真实交易关系和债权债务关系”,而旧版的表述为“真实的商品交易关系”。

“市场对此有两种不同的解读,一种是措辞修改仅是与《票据法》内容保持一致,开票和贴现都要基于真实的贸易背景,要提供合同、发票;另一种市场观点则认为,这可能会继续扩大票据支付的使用范围,不仅局限于销售商品,将来还可延伸至购买服务、购买数据、工程外包、购买土地使用权等。”周海滨对财联社记者说道。

“价跌量增”的市场如何理解?低利率明年是否延续?

今年的票据市场有别以往,票据利率在5月、7月、8月经历了多轮明显下行,上半年三度出现了“零利率”。在进入12月后,也并未出现季节性反弹上行,而是延续走低,上周(12月12日至16日),各期限票据利率全面下行后维持低位,其中1月期票据利率进一步下探至0.01%。

在周海滨看来,今年票据融资利率明显下行的背后是需求增长过快。“一般情况下,宏观经济的变化与票据利率的走势呈正相关,经济向好时,机构对票据的投资意愿偏弱,因此利率远超票据贴现和转贴现利率,整体呈现上涨高位趋势,反之亦然。”他分析称。

“整体来看,明年票据利率高位或出现在1、2月,随后开启震荡下行。”周海滨预计,从策略来看,建议机构可压降仓位,待年初择机配置高价底仓和屯入交易盘,把握高位波段机会。

另从“量”的角度看,今年新增票据规模大幅攀升。对此,周海滨表示,一是银行在个别月份为满足信贷规模需求,会选择票据进行信贷调节;二是今年票据在贷款效率和利率方面更具优势,因此企业更愿意选择票据进行融资。

对于明年票据规模可能出现的变化,周海滨认为,从一级和一级半市场看,预计票据承兑和贴现可能会减少,这主要由于《办法》明年正式实施后,在到期多的月份时,或出现“银票”承兑余额的暂时性下降,同时由于付款期限缩减至6个月,这也会降低部分企业的贴现需求。

从更长期限来看,“因期限缩短和融资成本下降,此前不愿意接受票据的中小企业或将更多接受票据支付,过去的应收账款无法融资,而现在的标准化票据更易于融资,所以在不考虑经济周期等影响下,长期来看,核心企业的签发规模和中小用票企业的贴现规模有望显著增长。”周海滨表示。

责任编辑:李琳琳

招行广州分行行长崔家鲲:今年1月各项贷款增量已超去年的60%

上证报中国证券网讯“今年1月单月各项贷款增量已超过去年全年的60%,打出了漂亮的‘开门红’。”招商银行广州分行党委书记、行长崔家鲲2月8日分享了一组数据:截至2022年末,招行广州分行一般性贷款余额2164.6亿元,排名广州地区股份制行第一;对公贷款余额957.5亿元,较年初增长172.8亿元,增量排名广州地区股份制行第一。0002上市银行品牌声誉周度榜单(84期):银行代销基金乱象频发 江苏银行被责令整改

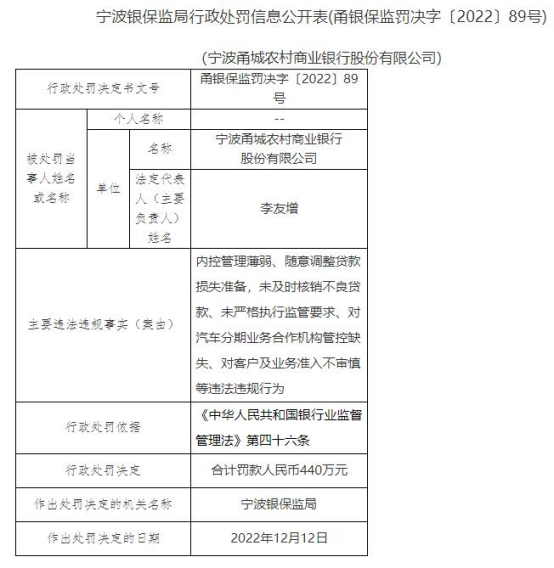

摘要本榜单覆盖上市银行共计42家,本期统计区间2022年12月12日—12月18日,评价模型覆盖品牌的负面舆情热度、发布媒体影响力、舆情事件危害程度等多个维度。本监测区间内银行业舆情环境清朗度上一区间稍降。监管方面,12月14日,银保监会办公厅发布《关于切实贯彻落实疫情防控优化措施保障基础金融服务畅通有关事项的通知》,要求银行保险机构一线网点能开尽开,确保线上服务不间断。财联社2022-12-19 22:31:060000宁波甬城农商行被罚440万元 随意调整贷款损失准备等

市场资讯2022-12-21 12:15:010000年薪60万也难留住银行金领

为了完成养老金开户任务,银行员工们通过买渠道、找外援、群友互助的方式,几乎用尽了浑身解数。他们有苦难言,却只能将压力和委屈默默咽回肚里。来源:市界作者:周奕航最近,各大金融机构的个人养老金业务开展得如火如荼。符合开户条件的银行纷纷上线养老金业务,“抢人大战”正式拉开帷幕。市场资讯2022-12-16 18:53:470000