卓创资讯:2022年玉米价格重心偏高 2023年或仍存上行空间

卓创资讯 许亚婷

【导语】2022年中国玉米种植面积有所下降,在单产提升的前提下,产量小幅增加。且产区卖压释放平缓,玉米整体供应趋紧,叠加下游需求恢复性增长,供弱需强格局支撑2022年玉米价格全年处于相对高位。预计2023年玉米市场供需矛盾或将于下半年逐步缓解,玉米价格整体是先强后弱状态。

2022年玉米种植面积下降,产量小幅增加

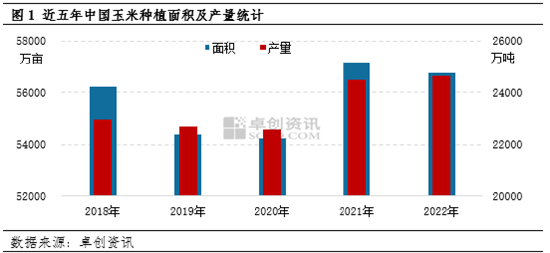

近五年国内玉米种植面积大致呈现“V”型走势。2015年起实施供给侧改革,调减以“镰刀弯”为主的非优势产区玉米种植面积,2017年调减任务基本完成。随着玉米价格回升,东北玉米面积略有增加,导致2018年玉米面积维持相对高位。2019年、2020年由于玉米种植成本提升,且玉米种植补贴减少,国家鼓励东北部分地区大豆的种植,导致玉米种植面积下降。2021年玉米价格上涨,以及种植收益增加,推动玉米种植面积达到近年峰值。

2022年国家鼓励玉米大豆复合种植,特别是东北黑龙江地区,大豆种植面积增加导致主产区玉米种植面积下降。虽西北部分地区杂粮改种玉米,以及华北部分经济作物改种玉米,但难以弥补主产区的缺口。卓创资讯监测数据统计,2022年我国玉米种植面积为56750万亩,比2021年减少430万亩(跌幅0.75%)。

产量方面,东北部分地区三季度初期遭遇内涝,部分地块玉米单产有所下降,但其他产区在重要生长时期气候条件相对良好,特别是华北及西北主要地区,玉米产量同比有所增加。卓创资讯监测数据统计,2022年我国玉米产量在24650万吨左右,较2021年增加140万吨(增幅0.57%)。

虽然本年度玉米产量增加,但地租、化肥等农资成本再度上涨,造成农户种植成本提升,售粮预期价格相对偏高,新季玉米的开秤价格同比上涨0.10-0.13元/斤,支撑玉米价格重心高开高走。

下游饲用消费及深加工消费均有增加

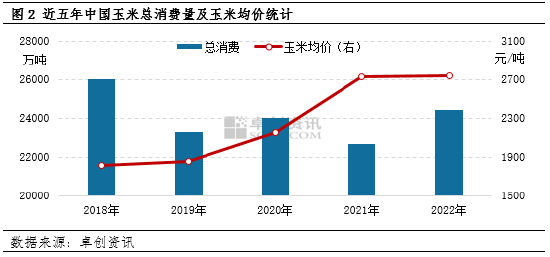

近五年中国玉米总消费量呈“W”型走势。2018年玉米消费量居于最高位,2019年明显减少,2020年和2022年有一定恢复性增长。其中深加工行业消费量呈现震荡上涨的趋势,在玉米下游消费结构中占比相对稳定。影响玉米总消费量的主要是饲料玉米消费的变化。其中2019年受生猪产能缩减以及饲料产量下降的影响,玉米消费较2018年减少18.60%。2020年以后,随着生猪产能和饲料产量的恢复,玉米消费随之增加。但2021年以来饲料小麦和稻谷替代饲料玉米消费量较多。

饲用消费和深加工消费占玉米总消费量的90%以上,2022年玉米饲用及深加工需求同步增加,给玉米价格带来偏强支撑。据卓创资讯数据统计,2022年饲料玉米总消费量是15550万吨,比2021年增幅12.27%;深加工行业玉米消费量为6780万吨,较2021年增长3.46%;玉米均价2738元/吨,比2021年上涨0.40%。

2022年玉米价格表现偏强,2023年或将刷新高位

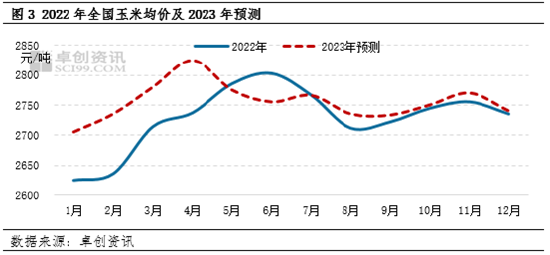

由于2022年基层卖压释放相对平缓,供应未出现集中上量的压力,支撑全年玉米价格维持偏强态势,期间玉米价格趋势性表现,主要由下游需求端变化引起。2022年1-2月,玉米市场供需拉锯僵持,玉米价格波动空间相对偏窄。春节后,伴随下游饲料企业及深加工企业积极询采,需求端放量,玉米价格阶梯状持续走高,二季度末达到年内高点。三季度饲料企业库存高企导致补库需求减弱,且深加工企业陷入持续亏损态势,下游需求下降明显,拖累玉米价格高位回调。伴随四季度饲料及深加工需求回暖,叠加新季玉米上量不及预期,支撑玉米价格重心小幅反弹。年末物流运输条件明显好转,玉米流通加速缓解供应压力,玉米价格小幅疲软收尾。

2023年地租及化肥等种植成本仍有上涨预期,且2022年新季玉米开秤价格高位,或支撑2023年玉米的开秤预期再上一个台阶。需求方面,虽生猪存栏量有高位收紧预期,饲料产量有望小幅收窄,但目前玉米饲用性价比较高,玉米饲用需求或相对平稳;深加工方面,伴随行业盈利好转及全年开工预期提升,玉米深加工需求仍有小幅增加预期。预计2023年玉米价格或仍维持高位运行,且有望刷新2022年高点。但我国玉米进口渠道拓宽,并且终端饲用消费方面仍有替代品影响,2023年玉米价格涨幅或受限。

责任编辑:李铁民

美元企稳反弹令金价回调 留意逢低买盘和1900关口支撑

汇通财经APP讯——周二(1月17日)亚洲时段,现货黄金震荡微跌,目前交投于1910美元/盎司附近。因为上周美国CPI数据显示美国通胀增速放缓后,美元指数持续走弱,周一一度创七个半月新低至106.77附近,金价则一度涨至1928.88附近,为4月25日以来新高,但随后美元展开反弹,金价则回吐涨幅。。周一恰逢马丁路德金纪念日,金价冲高后,也有一些多头获利了结。市场资讯2023-01-17 11:50:4200001月份未认证就停发养老金?假的!

近日,多地网传“退休人员必须在2023年1月完成待遇资格认证,否则养老金将会停发”的消息,引发网民关注。人民网“求真”栏目从四川成都、湖南长沙、湖北武汉、黑龙江哈尔滨等地人社部门了解到,该消息不实。01四川成都0000债券领域专用词向量研究

市场资讯2023-01-05 17:19:320000东海期货:宏观与基本面偏空,沪铝震荡偏弱运行——沪铝2023年1月月度投资策略

作者:东海期货杜扬贾利军投资要点:?宏观:欧美衰退预期之下,海外需求或持续走弱;国内临近春节,在淡季下需求大概率延续疲软态势。?供给:铝土矿国内产量走低,但进口量短期仍将维持较高水平,铝土矿供应充足;氧化铝供过于求的格局短期内仍无法改变;电解铝运行产能因多省份冬季采暖限电而有所回下降,1月份电解铝产量或有小幅回落。市场资讯2023-01-04 15:52:270000专家称黄金在等待机会爆发 2023年将是大宗商品繁荣年!

汇通财经APP讯——尽管美联储周四凌晨加息50个基点,但黄金价格保持稳定,目前交投于1792美元附近。BubbaTrading.com的编辑霍维茨(ToddBubbaHorwitz)认为,这样的价格走势表明黄金有明显的“上行空间”。他说:“黄金给人的感觉,就像白银和铂金一样,它们想要向上突破。他们不是在等待一个事件,而是在等待一个机会,来吸引一些新买家,将价格推出持续震荡的区间。”市场资讯2022-12-15 15:18:240000