青云科技拟定增3.97亿背后:收入缩水、亏损加深、严重缺钱 ?金融云大饼或尚需4年

出品:新浪财经上市公司研究院

作者:壹零

12月10日,青云科技发布了《北京青云科技股份有限公司2022年度向特定对象发行A股股票预案》,公告显示,公司拟向特定对象发行A股股票募集资金总额不超过39,721.74万元,扣除发行费用后,实际募集资金将用于“信创金融行业云建设项目”及“超级智算平台建设项目”。

12月27日,定增申请获股东大会通过。

此次定增,或为青云科技向金融云市场进一步布局之意。然而,尽管金融行业上云进程不断加速、规模不断扩大、发展前景良好,但云厂商在行业中的竞争也愈发激烈,马太效应显著,后来者需要投入的时间与财力都不容小觑。

而青云科技当前真实的情况是,在互联网云厂商的围剿之下,收入规模缩减、连年亏损盈利渺茫,不仅缺乏自身造血能力,募资能力也堪忧,在货币资金余额仅为2亿元的情况下,IPO募投项目尚有5亿元资金缺口亟待填补。

马太效应之下:金融云的蛋糕 4年周期的大饼?

青云科技的主要业务可以分成云产品与云服务两方面。

云产品方面,青云科技根据客户订单需求采购服务器等硬件设备,此外,对于有定制化软件开发需求的客户,青云科技还需要外包其他软件开发团队完成。云产品的业务模式属于私有云与混合云的部署,2022年上半年云产品的收入占比为55.84%,毛利率为31.73%;

云服务方面,为包年包月或弹性计费的订阅模式,青云科技向硬件厂商采用服务器、网络、传输、存储等产品,向数据中心服务商及电信运营商采购机柜、带宽、IP、光纤等电信资源,再将资源销售给客户。云服务的业务模式属于公有云与混合云的部署,2022年上半年其收入占比为44.16%。同时,由于近年来云服务的收入规模非常有限,前期的硬件投入每年也面临不小的折旧成本,云服务的毛利始终为负,2022年上半年的毛利率为-15.18%。

由此来看,不论是从收入规模还是盈利能力等方面衡量,青云科技当前更依仗私有云与混合云模式的部署,而在公有云方面并不占优势。

而在公告中,青云科技表示,此次定增拟募资3.97亿元,其中,2.18亿元将用于“信创金融行业云建设项目”,1.79亿元将用于“超级智算平台建设项目”。

在信创金融行业云建设项目中,围绕金融行业客户,青云科技一方面将从云产品方面,对其技术与功能进行相应研发升级,从研发领域来看,涉及到多种平台模式;一方面也将采购部分硬件设备,对公有云基础设施进行迭代。

然而,愿景虽然美好,但青云科技的金融行业云市场布局或很难如想象般轻松。

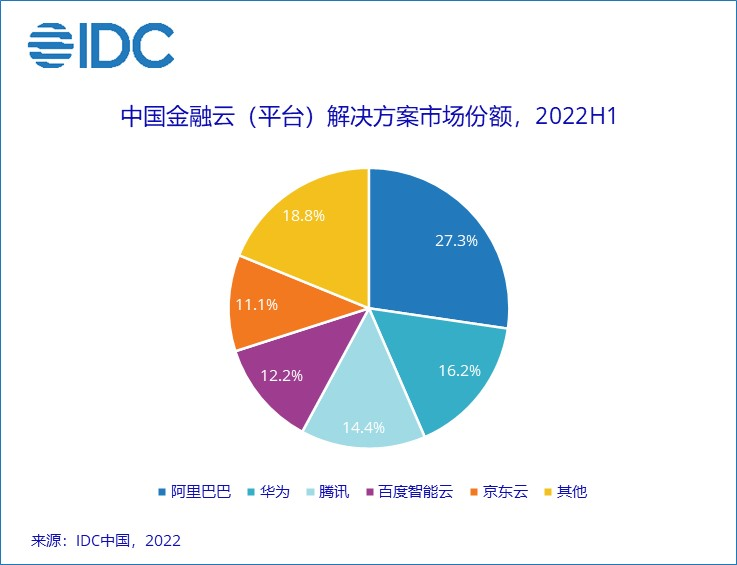

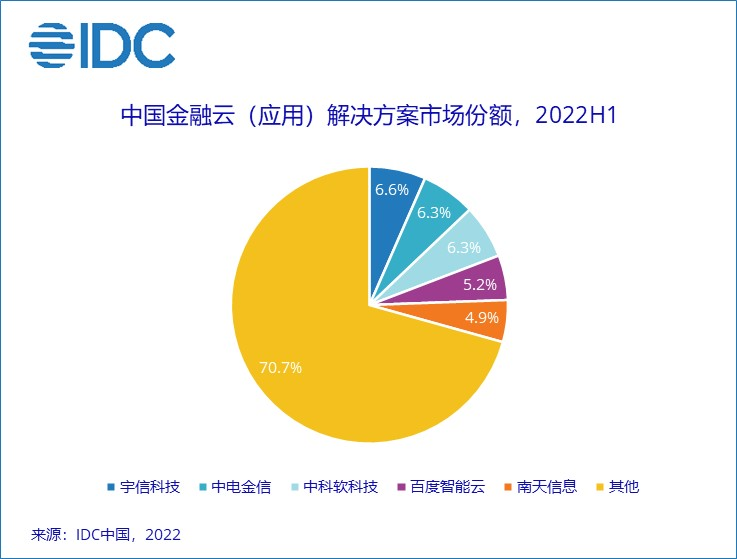

根据IDC最新发布的《中国金融云市场(2022上半年)跟踪》报告显示,金融云解决方案市场在近年来不断发力,同比增长34.3%。其中,平台解决方案市场份额为4.8亿美元,应用解决方案市场份额为6.3亿美元。但从两个细分市场的市场份额格局来看,竞争程度非常激烈。

在中国金融云(平台)解决方案市场中,阿里云、华为云、腾讯云、百度智能云与京东云5家互联网云厂商合计占据了超过80%的市场份额,且每家的份额均在10%以上,马太效应明显。青云科技若试图从平台模式入手,不仅竞争对手不容小觑,且余下的蛋糕也所剩无几。

资料来源:IDC

资料来源:IDC

而在中国金融云(应用)解决方案市场中,虽然整体市场较为分散,但传统云服务商在赛道中保持了领先的地位,竞争互不相让。

资料来源:IDC

资料来源:IDC

公告中,青云科技表示,项目的实施周期为4年。但在发展不断提速、技术更新迭代极快的金融云市场中,4年或将沧海桑田,青云科技或将承担不低的投资风险。

收入同比降21.01%、6年累亏近11亿 造血、募资均堪忧

成立于2012年的青云科技迄今已走过十年。2021年3月,公司在上交所科创板上市后已有接近两年时间。

然而,据历年来披露的财务数据,在互联网云厂商的围剿之下,青云科技当前面临多重危机:收入规模增长放缓乃至缩减、营业成本及占比不断增加、自2017年以来公司从未盈利且亏损一再加深、自身造血能力差且募资困难等。

2019-2022年前三季度,青云科技实现营业收入分别为3.77亿元、4.29亿元、4.24亿元与2.33亿元,同比增长率分别为33.74%、13.74%、-1.11%与-21.01%,可以看出,2019年是以往增长最快的一年,但自此之后,收入增长幅度下降,在2021年首次出现负增长现象,而2022年收入负增长再次加深。

同一时期,青云科技的营业成本分别为3.30亿元、3.82亿元、4.06亿元与2.07亿元,销售百分比分别为87.49%、89.24%、95.72%与89.06%,连年居高不下,收入占比达到90%左右。

在此情形之下,青云科技始终未能实现盈利。2019-2022年前三季度,公司实现亏损分别为1.91亿元、1.65亿元、2.85亿元与2.09亿元,销售净利率情况逐渐恶化,分别为-50.68%、-38.47%、-67.14%与-89.93%。实际上,根据公司披露2017年以来的财务数据计算,青云科技已经亏损近11亿元,截至2022年9月30日,公司累计未弥补亏损余额为8.54亿元。

作为国内较早布局混合云的云厂商,青云科技向来不吝研发投入,2019-2022年前三季度公司的研发费用率分别为18.45%、17.65%、31.81%与45.31%。

但在连年亏损且尚未看到盈利希望的情况下,投入也难免力不从心。根据2022年半年报,青云科技的研发人员由去年同期的433人减少至346人,人员规模减少20%,而研发人员占比从51.90%降至47.07%。

更为严重的问题藏在青云科技的现金流方面。2017-2018年间,青云科技账上的现金还较为充裕,分别为7.53亿元与9.35亿元,但2019年以来,公司的货币资金余额直线下降,分别为1.01亿元、7185万元、4.16亿元与2.07亿元。根据2022年半年报显示,青云科技有4126.75万元的固定资产用于长期借款抵押,8535.42万元应收账款用于短期借款质押,而这是青云科技全部的应收账款。截至2022年9月30日,青云科技的短期借款余额为1.22亿元,长期借款余额为245.56万元。

尴尬的“缺钱”背后是青云科技自身造血能力与募资能力均堪忧。

自2018年以来,青云科技的经营性现金流净额均为负数,分别为-6239.70万元、-8700.04万元、-5409.40万元、-2.04亿元与-1.58亿元,特别是在近两年“失血”状态愈加严重。

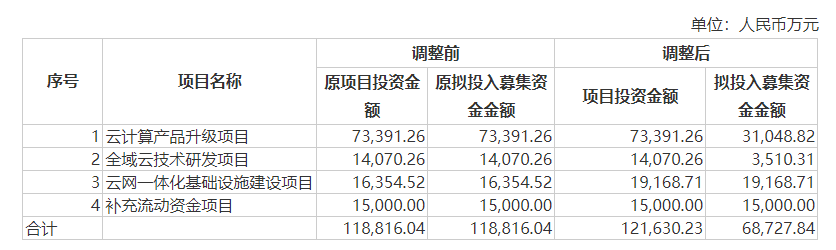

2021年3月,青云科技尽管如愿登陆资本市场,但募资金额却被腰斩。公司IPO原计划募集资金为11.88亿元,但实际募资资金净额仅为6.87亿元。12月10日,与发布定增同一天,青云科技发布了《关于调整募集资金投资项目投资金额的公告》,对其募投项目做出了资金的调整。

资料来源:公司公告

资料来源:公司公告

其中,云计算产品升级项目与全域云技术研发项目的拟投入募资金额做出了调整,不足部分由公司通过自有或自筹资金解决。但在没有自身造血能力、账上资金仅为2亿余元、布局金融云市场尚需定增之时,IPO募投项目的5亿元缺口,青云科技又将拿什么补齐,还会有资本买单吗?

责任编辑:公司观察

2022中国上市公司信用500强正式发布

市场资讯2023-01-08 15:52:510000机构策略:2023年新能源领域将孕育投资机会

梳理券商2023年A股投资策略,多家券商不约而同地将新能源视为统筹能源领域“安全”“发展”两大主题的关键。在平安证券、国泰君安等券商公布的2023年A股投资策略报告中,“新能源”均为高频词。券商普遍表示,2023年新能源领域将孕育投资机会,特别看好风电、储能、新能源汽车三大细分赛道。责任编辑:吴剑0000微软2023财年第二季度净利润同比下降12%

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!转自:新华社新华社旧金山1月24日电(记者吴晓凌)美国微软公司24日发布的2023财年第二季度财报显示,公司该财季净利润同比下降12%,营业收入低于市场预期,但云业务表现相对强劲。0000推迟半月有余重启发行,首创证券IPO市盈率之忧消解?

高市盈率是否会成为上市路上的“绊脚石”?因市盈率高一度推迟申购的首创证券,打新结果即将出炉。12月13日,首创证券公布申购情况及中签率,此次网上发行有效申购户数1047.51万户,有效申购股数1917.46亿股,网上发行最终中签率约0.1283%。根据安排,首创证券将于本月15日公布网下初步配售结果及网上中签结果。0000五大上市险企前11月共揽保费2.4万亿元,保险板块股价回暖趋势明显

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!2022年已近尾声,险企今年的表现逐渐浮出水面。数据显示,A股五大上市险企前11个月共实现原保险保费收入2.4万亿元,同比增长3.64%。界面2022-12-15 20:51:310000