净利率不足1%!药易购:增收不增利,高周转依然难阻股东回报率持续下滑

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源: 市值风云

利润来源主要是产品的进销差价。

作者 | 罗兰

编辑 | 小白

商业模式:To B,医药批发

本文聊一家医药流通企业——药易购(300937.SZ)。

医药流通,大概的过程就是从上游采购医药,然后再把医药卖给下游,其本质是中间商、二道贩子之类的角色。因此,作为医药流通企业的药易购,其利润来源主要是产品的进销差价。

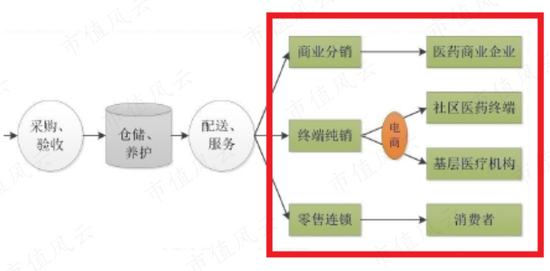

按照客户类型划分,公司销售模式包括这么几类:终端纯销、商业分销、医药零售等。

商业分销模式下,下游客户主要是医药商业企业,即分销商、经销商。而医药零售业务的下游客户自然是终端消费者。终端纯销业务面向的客户是社区医药终端和基层医疗机构。

(来源:药易购公告)

如果按照线上和线下划分,则公司销售模式可以分为传统和电商两大类。

随着互联网技术的普及,药易购也搞起了线上的批发业务,建立了自己的电商平台,即合纵医药网-药易购(hezongyy.com)。

这个电商的具体模式是自营B2B。和终端纯销业务一样,电商业务的下游客户基本也都是社区医药终端和基层医疗机构,因此电商业务算是对终端纯销业务的一种补充。

(来源:药易购公告)

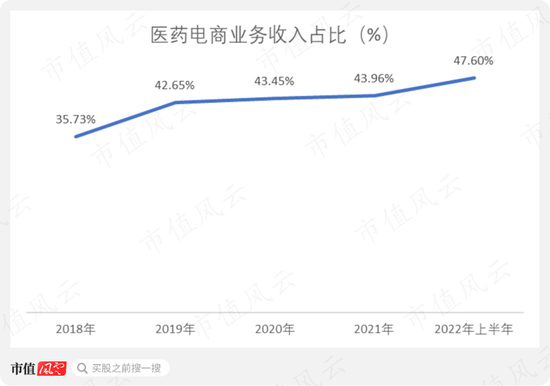

2017-2020年上半年,终端纯销业务收入中的60%-70%都是由电商业务贡献的,电商已经成为拓展终端纯销业务的重要手段。

(来源:药易购招股说明书)

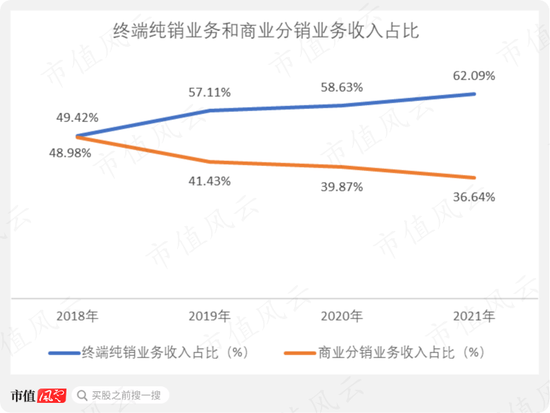

2018-2021年,终端纯销业务占营业收入的比例从49.42%提升至62.09%,商业分销业务收入占比则从48.98%下降至36.64%。两者合计收入占比一直超过98%,说明公司以B端的批发业务为主,C端的零售业务规模非常小。

(来源:药易购公告)

具体而言,商业分销业务收入占比虽然下降,但是绝对收入规模其实是在增长的,从2018年的9.91亿元增长至12.46亿元。商业分销业务收入占比下滑,原因不是收入下滑,而是收入增速没有终端纯销业务快而已。

(来源:药易购公告)

信披任性,质量堪忧

如果把电商业务单独拿出来,则电商业务收入占比从2018年的35.73%提升至2022年上半年的47.6%。线上B2B业务对公司越来越重要了。

(来源:药易购公告)

公司前后披露的电商业务的运营指标,其口径并不一致。而且还存在着“有时披露,有时又不披露”的情况,信息披露质量比较堪忧。

比如在招股说明书中,年平均月活跃用户数在2018和2019年,分别为1.15和1.7万家,然后在2020和2021年年报中,又没有这个数据。但到了2022年上半年,公司又披露了年平均月活跃用户数,为2.38万家。

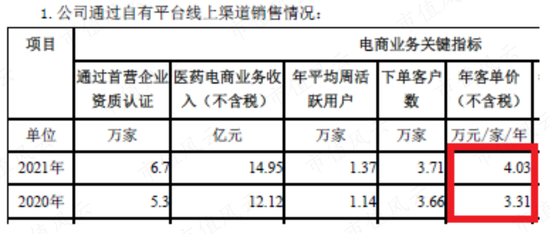

再比如,公司在2021年年报里披露了电商平台的年客单价,2020和2021年分别为3.31和4.03万元/家。但是在招股说明书中又没有电商平台的年客单价。

(来源:药易购公告)

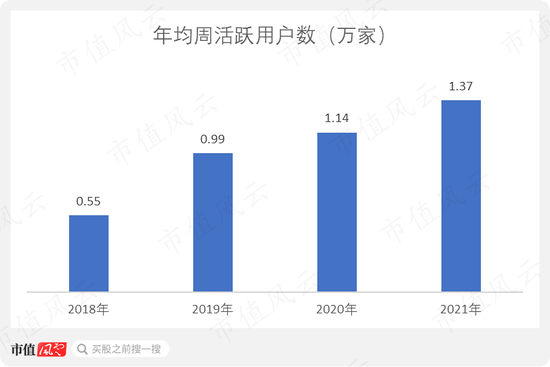

风云君找到的唯一的一个比较连贯,有连续性的指标就是年均周活跃用户数。年均周活跃用户数从2018年的0.55万家增长至2021年的1.37万家。

(来源:药易购公告)

虽然数据上看起来没毛病,但要注意,这个周活跃用户数不是指一个年度的平均周活跃,而是指一个年度的最后一个月的平均周活跃。

院外市场是主战场

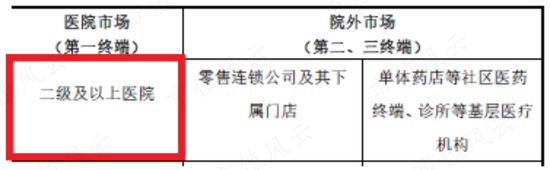

在业务层面,药易购有两个特点。第一,虽然公司是做医药批发的,但客户并不包括医院,院外市场才是公司专注的领域。

医药批发行业按照服务对象可以划分为院内市场和院外市场,院内市场的客户主要是医院,这里的医院特指二级及以上的医院。

院外市场的客户主要是药房、药店、诊所以及社区卫生服务站等。

(来源:药易购公告)

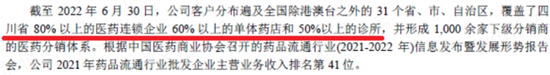

公司的第二个特点就是区域性特征较为明显,公司尤其深耕于四川省。

截至2022年上半年末,公司已经覆盖了四川省80%以上的医药连锁企业,60%以上的单体药店以及50%以上的诊所。

(来源:药易购公告)

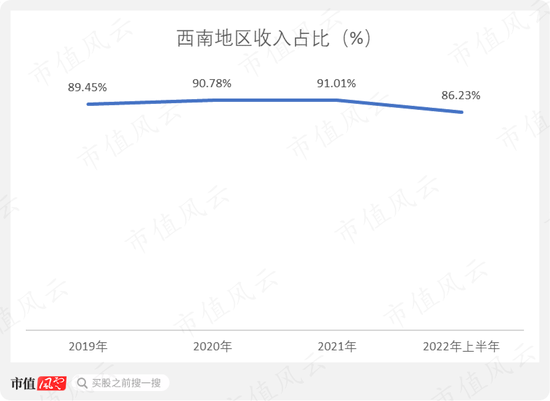

2019-2022年上半年,西南地区的收入占营收的比例一直保持在80%以上。以四川省为主的西南地区是公司绝对的主战场。

(来源:药易购公告)

利润率很低,周转率较高

在本文的最开头风云君就说了,药易购干的事就是赚差价。像公司这种做B端的批发业务的,毛利率一般是比较低的。

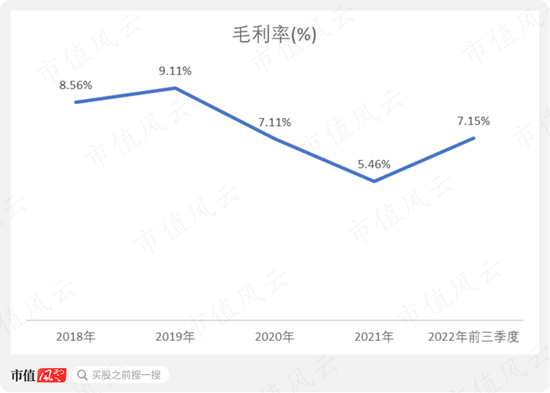

近年来在“取消药品加成”、“两票制”、“集中带量采购”等医改政策的推动下,药品价格整体呈下降趋势。除上述政策压力外,加之疫情因素影响,导致医药批发行业的毛利空间受到挤压。

所以我们看到,公司毛利率从2019年的9.11%开始逐渐下滑,在2021年甚至一度低到5.46%。毛利率本来就很低,在各种因素的作用下就变得更低了。不过需要看到,2022年前三季度的毛利率已经反弹至7.15%,超过了2020年全年的水平。

(来源:Choice数据)

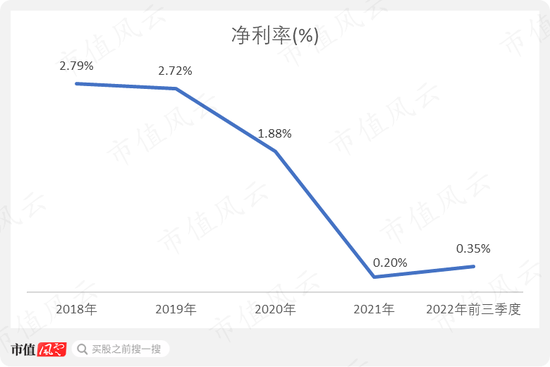

毛利率都已经这么低了,就不要奢望净利率有多么高了。2018-2021年,净利率直接以抛物曲线的方式,从2.79%迅速下坠至0.2%。净利率甚至连1%都不到。2022年前三季度,净利率回升至0.35%,但依然还是很低。

(来源:Choice数据)

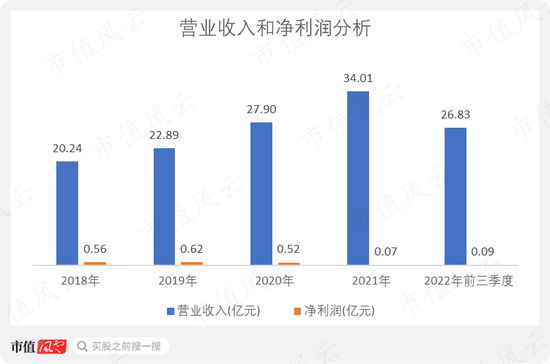

2018-2021年,营收年年增长。但净利润从2019年的0.62亿元下降至2021年的0.07亿元。2022年前三季度净利润为0.09亿元,依然处于极低水平。

别看公司一年的收入可以有个20、30亿元,有如此低的毛利率和净利率,公司一年的净利润也就几千万,低的时候更是只有几百万。

(来源:Choice数据)

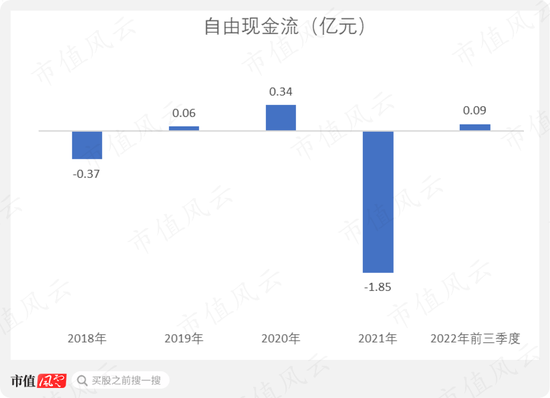

现金流层面也可以说捉襟见肘,表现差劲。

(来源:Choice数据)

公司2020年才上市不久,2021年自由现金流大额流出1.85亿元,公司给出的理由是备货和预付货款增加。

(来源:药易购公告)

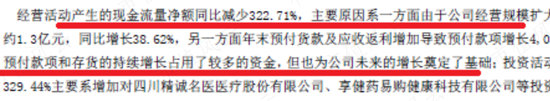

由于净利率太低,盈利能力太差,为了提高股东回报率,公司采取的主要方法是“薄利多销”,即提高周转率。2018-2021年,药易购的存货周转率在8-10次之间,这个水平同一般企业相比是比较高的。

(来源:Choice数据)

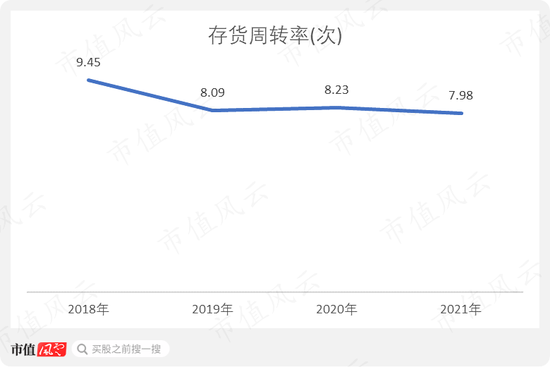

由于周转率较高,所以在2020年之前公司的扣非ROE可以保持在10%以上,还不算特别难看。

然而,随着净利率持续走低,再加上刚刚上市融到了一笔钱,结果就是公司的扣非ROE从2018年的16.1%持续下滑,到了2021年变成了负的。

(来源:Choice数据)

责任编辑:杨红卜

碧桂园再发全额担保中票 政策延续“让箭飞一会儿”

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!12月26日,碧桂园控股旗下地产开发平台碧桂园地产集团有限公司(以下简称“碧桂园地产”)完成了2022年第二期中期票据(22碧桂园MTN002)的发行。Wind数据显示,该票据额度为10亿元,期限3年,票面利率4.3%,主承销商为中国邮政储蓄银行、中国银行,由中债增进公司提供全额无条件不可撤销的连带责任保证担保。新浪证券2022-12-29 17:58:570000沪电股份2022年净利13.61亿增28% 近6年投18.8亿研发加速布局车用领域

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!来源:长江商报行业景气度高涨,沪电股份(002463.SZ)喜获丰收。1月31日晚,沪电股份发布2022年度业绩快报,2022年实现营业收入83.36亿元,同比增长12.36%,实现归母净利润13.61亿元,同比增长28.00%。0000ST星源股票索赔:信披违法受处罚 投资者索赔案启动

受损股民可至新浪股民维权平台发起维权:http://wq.finance.sina.com.cn/微博关注@新浪证券、微信关注新浪券商基金、百度搜索新浪股民维权、访问新浪财经客户端、新浪财经首页都能找到我们!近日,代理过多件重大影响案件的江苏博爱星律师事务所章祥兵律师特别提示,ST星源(维权)的行政处罚决定书已经下达,投资者索赔案启动。0001美团重挫8% 此前抖音称与饿了么合作的外卖业务目前只在部分试点城市进行

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!截至发稿,跌幅扩至8%,报150.6港元,最新市值9327亿港元。2月8日,美团低开低走。截至发稿,跌幅扩至8%,报150.6港元,最新市值9327亿港元。一财网2023-02-08 11:11:250000东风集团危局:岚图销量断崖过早遭遇瓶颈 传统大单品轩逸被弃跌落神坛

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!出品:新浪财经上市公司研究院作者:昊12月12日晚,东风汽车集团股份有限公司(以下称“东风集团”)披露11月产销快报。今年前11个月,公司累计销售汽车225.29万辆,同比下降10.50%。其中,乘用车销量为197.15万辆,同比下降2.6%,在新能源汽车翻番的情况下,公司乘用车总体销量仍在下滑。0000