“个人养老金元年”开启,四大养老金融产品展开新一轮竞争|回望2022

2022年,被视为中国的“个人养老金元年”,个人养老金制度在年内正式落地。

据国家卫健委测算,预计“十四五”时期,60岁及以上老年人口总量将突破3亿,占比将超过20%,进入中度老龄化阶段。2035年左右,60岁及以上老年人口将突破4亿,在总人口中的占比将超过30%,进入重度老龄化阶段。

人口老龄化是社会发展的必然趋势,也将成为金融行业需要长期应对的重要课题。作为我国养老保障体系的“第三支柱”, 个人养老金制度的推行势在必行。2022年,随着一系列重磅政策的出台,我国的个人养老金制度正式落地。

个人养老金是以账户制为基础,个人自愿参加,国家给予税收优惠政策的养老保障制度,是养老第三支柱,与基本养老保险(第一支柱)、企业年金或职业年金(第二支柱)共同组成我国养老保障体系的“三大支柱”。

2022年,从顶层设计到政策落地,个人养老金制度加速面世,国家层面政策频出。

为推进多层次、多支柱养老保险体系建设,4月,国务院办公厅发布《关于推动个人养老金发展的意见》,以个人账户制和税收优惠为抓手,推出个人养老金制度。

该《意见》明确,在我国境内参加城镇职工基本养老保险或者城乡居民基本养老保险的劳动者,可以参加个人养老金制度。截至2021年末,全国基本养老保险参保人数已达10.3亿人。

4月,证监会发布《关于加快推进公募基金行业高质量发展的意见》,提出做好个人养老金投资公募基金政策落地工作,鼓励行业机构开发各类具有锁定期、服务投资者生命周期的基金产品,加大中低波动型产品开发创设力度,开发适配个人养老金长期投资的基金产品。

7月,银保监会和央行出台《关于开展特定养老储蓄试点工作的通知》,规定11月20日起,由工商银行、建设银行、农业银行和中国银行在广州、成都、合肥、西安和青岛等五个城市开展试点工作。试点期限暂定一年。试点阶段,单家试点银行特定养老储蓄业务总规模限制在100亿元人民币以内。

进入11月,个人养老金政策的出台提速。11月初,人社部联合多个部门发布《个人养老金实施办法》,意味着我国个人养老金业务正式进入实施阶段,同时,财政部、银保监会、证监会陆续发布相关配套文件,明确了居民参与流程、个人养老金业务范围、机构准入要求、税收优惠政策等。

11月25日,人社部、财政部和国家税务局下发《关于报送个人养老金先行城市的通知》,确定36个城市(地区)先行试点个人养老金业务,标志着个人养老金正式启动。

个人养老金先行城市试点公布同日,工商银行、农业银行、中国银行、招商银行等多家银行宣布,在试点城市(地区)已可通过柜面、手机银行App等线上线下渠道开立个人养老金账户。个人养老金账户开户大战打响,多家银行纷纷推出开户活动,以红包、抽奖、消费满减等营销手段,吸引用户开设个人养老金账户。

个人养老金启动近一个月后,人社部养老保险司综合处处长刘卫近日透露,从11月25日启动实施以来,在各参与机构特别是商业银行的大力推动下,目前个人养老金的账户开户已有1000多万人,开端总体良好。

一银行业分析人士指出,个人养老金账户制度给商业银行带来了新的发展机遇。不仅为商业银行办理个人金融服务提供更多机会,而且个人在账户投资中将为商业银行带来资金沉淀,有助于丰富商业银行存款来源。同时,商业银行进行托管等服务也可以丰富收入来源。

与此同时,《个人养老金实施办法》落地后,银行、公募基金和保险的监管机构分别公布首批参与机构及产品名单,个人养老金基金名录和个人养老金基金销售机构名录、首批开办个人养老金业务的商业银行和理财公司的机构名单、首批个人养老保险产品名单也相继出炉。

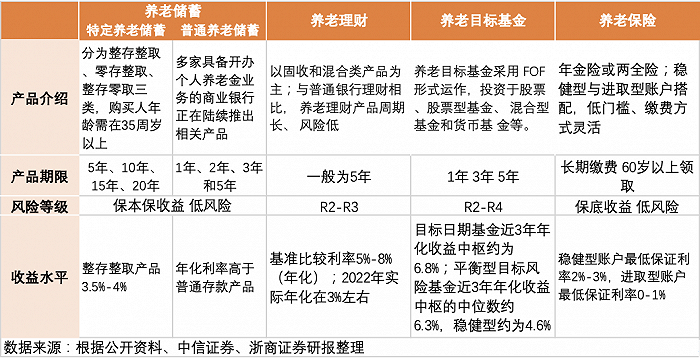

随着个人养老金业务正式开闸,养老理财产品、养老目标基金、养老保险和养老储蓄产品等四大养老金融产品正式开启新一轮竞争。

此前,养老目标基金试运行和个税递延养老保险产品试点运行均已近五年,银行理财养老产品试运行也近一年,而特定养老储蓄产品面世时间最短,目前仅在试点城市运行一个月。

11月,中国人寿寿险公司、中国人保、太平人寿、太平养老、泰康人寿、国民养老6家公司推出的7款产品首批入选个人养老金保险产品名单。政策刚刚落地,中国人寿寿险公司、人保寿险已在36个先行城市(地区)全部省级分公司完成个人养老金产品的出单工作。泰康人寿、太平养老、国民养老在政策出台首日出单,太平人寿首单产品亦于12月3日正式出单。

入围的基金公司亦是摩拳擦掌跃跃欲试。11月18日,证监会发布了首批个人养老金投资基金产品和销售机构名录,包含了40家基金管理人的129只养老目标基金以及37家基金销售机构。头部基金公司在首批养老目标基金Y份额正式上线开售首日(11月28日)便纷纷晒出了首笔申购单。

养老理财产品方面,入选开办个人养老金业务的11家理财子公司的名单与此前养老理财的试点理财子名单完全一致,因此,业内预计首批可以参与个人养老金的银行理财产品就是此前推出的养老理财产品。截至2022年10月底,9家理财公司存续的养老理财产品共48只,募集规模约965亿元。

养老储蓄产品方面,目前产品类型包括特定养老储蓄产品和普通养老储蓄产品。

特定养老储蓄产品期限较长,目前,工商银行、农业银行、中国银行和建设银行均在试点城市推出特定养老储蓄产品,其中,工商银行为四大行中最早推出特定养老储蓄产品的机构。界面新闻从工商银行获悉,截至目前,该行发行特定养老储蓄产品销量已突破50亿元。

普通养老储蓄产品期限普遍较短,年化利率高于普通存款产品,目前,招商银行、民生银行、平安银行、北京银行等多家具备开办个人养老金业务的商业银行正在陆续推出相关产品。

参与意愿方面,根据《中国养老金融调查报告(2022)》,在税收优惠养老金融产品的参与意愿方面,调查结果显示,超过九成(91%)的调查对象愿意在税收优惠激励下进行市场化的养老财富储备,同时还有4.06%的调查对象还在犹豫,只有4.94%的调查对象明确表示不愿参与,这反映出我国个人养老金制度存在较好的市场基础。

具体在税收优惠养老金融产品偏好方面,上述调查报告指出,银行储蓄产品、银行理财产品、保险产品和基金产品的偏好比例分别为55.13%、50.71%、36.92%和30.09%。虽然产品类型仍以银行低风险产品为主,但在一定程度上反应国民开始关注多元化的养老金融产品。

据太平洋证券研报分析,通过对缴费人口的测算,到2023年,个人养老金将为市场带来695亿资金,而到了2030年,个人养老金存量规模将达到2.5万亿规模,银行、基金、保险的比例为36%:34%:13%。

在养老金融产品收益率层面,上述研报指出,养老目标基金的收益率上限较高,头部基金可以做到三年年化收益在8-10%之间,但同时整体波动性也较大;养老商业保险的收益在4-6%区间,相对收益稳定,但变现难度高,流动性较低;养老储蓄五年期收益率在3.5%-4%之间,对风险偏好低的投资者来说,具备吸引力;养老理财产品的实际到期收益率今年在3%左右,同样受到市场波动性影响较大。

在个人养老金正式实施后,网上热议不断。北京市民陈女士向界面新闻表示,自己主动为养老生活进行储蓄是大势所趋,但是参与个人养老金需要将资金封闭二三十年,并且收益率也不确定,因此比较犹豫。

另有多位用个人养老金账户购买养老目标基金的市民告诉界面新闻,一个月不到的时间,12000的本金已经出现了一百余元的亏损。这样的亏损并非个例,受资本市场波动影响,今年以来成立的养老目标基金普遍处于浮亏状态,银行理财产品也出现了少见的大规模破净,对于大众参与个人养老金账户的热情有较大影响。

全国政协委员、中国社科院世界社保研究中心主任郑秉文在2022年金融街论坛上表示,普惠是第三支柱的重要标志,提高制度的惠及率是第三支柱的重要目标,而提高收益率则是第三支柱发展起来的关键。

郑秉文指出,社保基金在过去20年里可以获得8.33%的年化收益率,一个重要的优势在于其可以进行长周期资产配置,而“长钱长跑”同样是第三支柱的特征。这需要个人养老金产品要符合长久期资产配置的特征,并获得与之匹配的投资收益率。

如何提高产品收益率?郑秉文认为,一是要坚持市场化原则;二是要发挥体制优势,各部门之间相互配合,将更多好的政策、资源注入第三支柱。

平安资产管理有限责任公司副总经理张剑颖在2022金融发展高峰论坛上指出,养老金管理的核心能力需要满足三点:一是资产配置能力,要根据投资者的生命周期和市场的经济周期实现投资目标;二是投资策略,要匹配不同投资者的生命周期和投资预期;三是风险管理能力,养老金管理难度高,期限长,要具有相匹配的风险管理能力。

中国人民银行前行长、全国社保基金理事会前理事长戴相龙在“账户养老金与财富积累”研讨会上表示,能否达到发展个人养老金的预期目标,关键在于国家政策扶持力度和各部门、各金融机构的组织推进。

在加大政策扶持力度上,戴相龙提出两方面建议。

一是扩大税收优惠。个人养老金账户资金的投资收益不纳税,支取养老金按3%缴纳个税,是一项优惠政策。但是,如果个人养老金额度过低,这两条政策吸引力也不会大。他建议今后把个人养老金最高限额提高到1.8万元以上。

二是对个人养老金投资收益实行保底。“如下一次增加政策扶持力度,可以研究由个人养老金受托投资管理机构,对个人养老金的投资收益率保底,按完成一个合同执行期计算,投资收益率不足5年期国债收益率时,由投资管理人补足,经过一定时间,再由政府补给个人养老金的受托投资管理机构。我预料政府补贴也不会太大,但是可以大大消除城乡居民建立个人养老金的顾虑。”戴相龙表示。

责任编辑:吴剑

美联储最青睐通胀指标即将来袭!

21世纪经济报道作者丨吴斌在经济和货币政策前景未明之际,新的一年美股走势依旧动荡不安。在大型科技股涨势的提振下,上周五美股三大指数强势反弹,纳指大涨2.66%,标普500指数涨1.89%,道指涨1%。不过,从一周表现来看,美股走势艰难,纳指涨0.55%,标普500指数跌0.66%,道指大跌2.70%。媒体滚动2023-01-23 17:45:0200002022基金收益哪家惨?华宝基金两只收益倒数,平均回撤超40%

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!转自:财富独角兽文|吴理想2022年内地公募基金整体收益率惨淡,状元黄海管理的产品最终也不到50%,在排行榜尾端却有多只基金全年亏损超过40%,这里面华宝基金是极为少有的有两只产品在内的公司。最大客户的老板是被执行人,家族持股超七成:安源种业的奇葩IPO故事

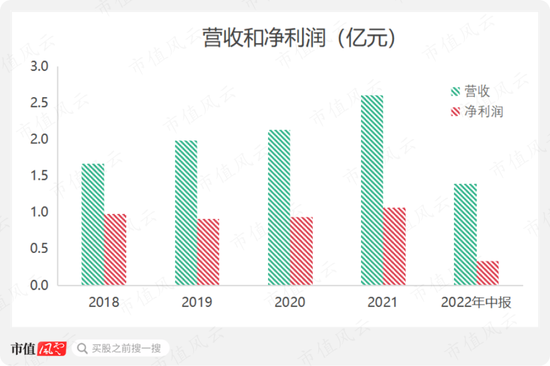

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!来源:市值风云这样的公司,财务数据是脆弱的。精美包装的招股书:海参苗行业第一安源种业是山东烟台的一家海参苗养殖公司。12月5日,公司在港交所更新了招股书,这距离公司首次提交招股书的2021年5月,已经过去了一年半。市场资讯2022-12-16 18:54:140000