国盛宏观熊园团队:喜多于忧—春节大事7个看点

喜多于忧—春节大事7个看点【国盛宏观熊园团队】

来源:熊园观察

国盛证券宏观团队

熊园、刘新宇、杨涛、刘安林、穆仁文、朱慧

核心结论:春节假期,大事不少,总体喜多于忧;一句话:信心比黄金重要,2023年可以乐观点。具体有7大看点:

1. 全球经济进一步放缓,美国四季度GDP高于预期。

2. 美联储加息将放慢至25bp,欧央行仍将维持50bp。

3. 春节消费:延续修复、分化明显,整体消费增速较节前进一步回升、有望小幅正增,但较疫情前增速仍有距离;预计短期内二次感染影响有限,消费有望继续回升。

4. 1月MLF/LPR报价持平,但宽松还是大方向,降准降息的窗口仍未关闭。

5. 国内高频(1月以来):物流强、生产降、需求弱,上下游价格延续分化。

6. 国内政策:地方“两会”有9大信号;多部门出招稳信心,多省初七开大会、“抢跑”稳增长。

7. 大类资产:全球股指普涨,大宗商品普跌。

报告摘要:

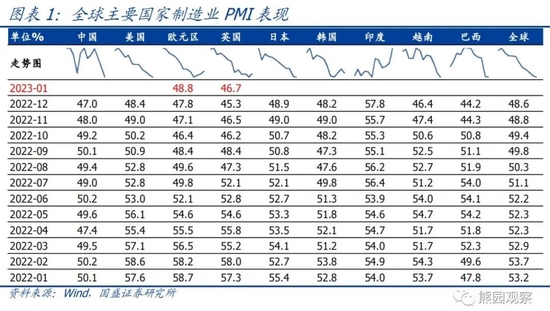

看点1:全球经济进一步放缓,美国四季度 GDP高于预期。2022年12月全球制造业PMI延续下滑至48.6%、连续4个月低于荣枯线,主要国家PMI均普遍下行,表明全球经济进一步走弱。美国Q4实际GDP环比折年率2.9%,高于预期值2.6%,存货分项的拉动率高达1.5%,其他分项普遍有所下降,反映出经济动能仍弱。预计2023Q1美国实际GDP环比折年率将大幅下滑,作为参考,亚特兰大联储的GDPNow模型最新预测值为0.7%,彭博调查的一致预期为0.1%。重申前期观点:中性情形下,2023年上半年美国经济大概率会发生衰退,衰退起点最早可能在一季度末。

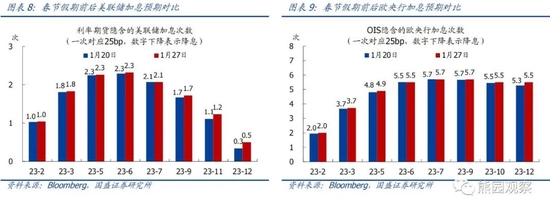

看点2:美联储加息将放慢至25bp,欧央行仍将维持50bp。从近期表态来看,美联储官员普遍主张将加息步伐放慢至25bp,欧洲央行官员普遍主张再进行数次50bp的加息。春节假期前后,市场对美欧加息的预期变化不大,具体如下:

>美联储方面:市场预期2月和3月各加25bp,随后可能停止加息,也可能5月再加一次25bp,峰值利率为4.9%,最早从9月开始降息,年底前大概率降息50bp。

>欧央行方面:市场预期2月和3月各加50bp,5月和6月各加25bp,随后停止加息,峰值利率为3.3%,并且年底前不会降息;市场预期英国央行2月加息50bp。

>重申前期观点:综合考虑美国经济和通胀走势,并结合历史经验,美联储大概率2月和3月各加25bp后停止加息,最早年中开始降息,年底前降息幅度可能达100bp。

看点3:春节消费:延续修复、分化明显,整体消费增速较节前进一步回升至小幅正增,但较疫情前增速仍有距离;预计短期内二次感染影响有限,消费有望继续回升。

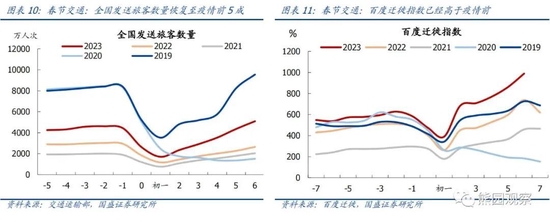

>分项看:1)交通:春运期间,全国公共交通旅客发送量恢复至2019年同期的5成,百度迁徙指数较2019年同期高1-2成,二者明显分化应与居民倾向于私家车出行有关。2)旅游:春节全国国内旅游人次恢复至2019年同期的近9成,旅游收入恢复至约7成,指向人员流动恢复快于消费恢复。3)电影:春节档电影票房较2019年同期高1-2成,观影人次微降,指向观影等近距离消费恢复快于旅游等远距离消费。

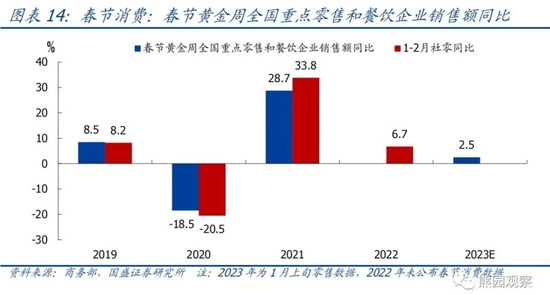

>综合看:1月上旬,商务部重点监测的零售企业销售额同比2.5%,该指标与社零增速较为接近,指向今年1-2月社零可能小幅正增长,较2022年11-12月的-5.9%、-1.8%继续修复,但仍明8显低于2019年同期8.2%的增速水平(社零绝对水平已高于疫情前);整体看,春节消费修复较为温和,基本符合节前预期。

>往后看:目前全国感染率已经较高,再次感染一般有一段间隔期,且症状较轻,则预计短期内二次感染的影响可能有限,消费有望继续修复。

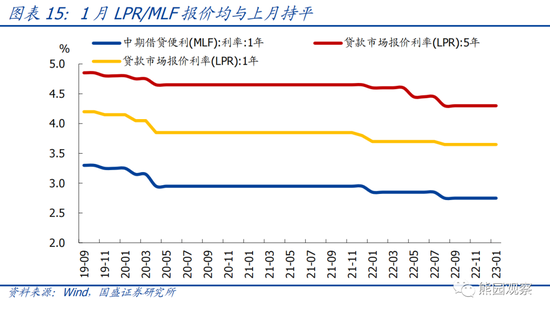

看点4:1月MLF/LPR报价持平,后续降准降息的窗口仍未关闭。1月MLF/LPR报价均与上月持平,略低于市场预期,背后央行可能有三点考量:1)当前处于存量政策的落地期,央行更倾向于根据政策效果相机抉择;2)当前利率已处于历史较低水平,央行也更加珍惜货币政策的操作空间;3)中期来看,降息对于通胀的影响也是央行的考量因素之一。往后看,货币宽松仍是大方向,降准降息的窗口仍未关闭、尤其是下调5年期LPR,经济修复情况仍是关键、尤其是房地产修复情况。

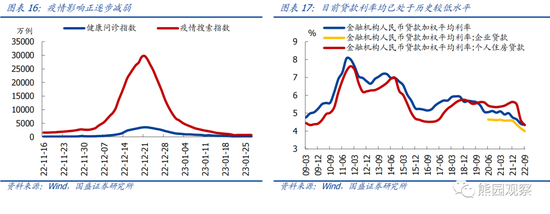

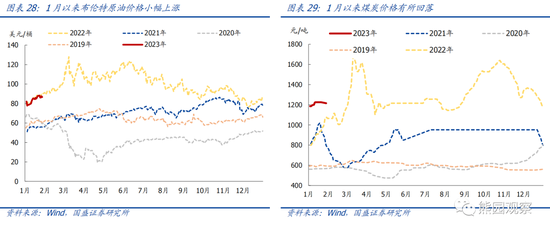

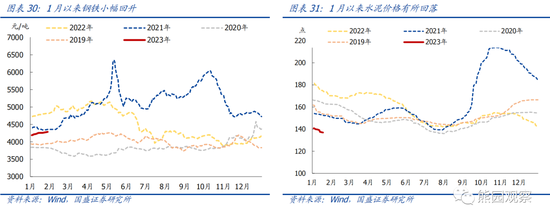

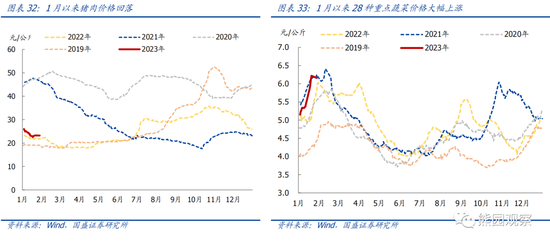

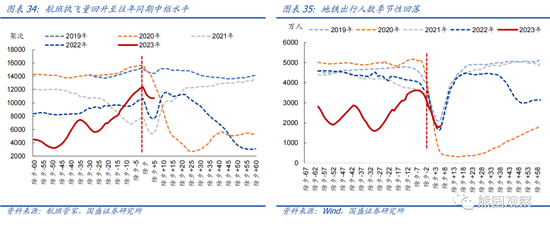

看点5:国内高频(1月以来):物流强、生产降、需求弱,经济仍待继续修复。1)供给端,石油沥青、水泥、PTA等开工仍处低位;春节期间表现多数持平或弱于季节性;中下游开工大降,其中江浙织机开工续创新低;春节期间表现分化。2)需求端,商品房销售下行,房企拿地走弱;发电耗煤季节性回落、但春节期间表现偏强,汽车销售回落。3)价格端,上中下游延续分化,其中菜价大涨,原油、螺纹钢价格小升。4)交通&物流:春节期间居民出行增加,航班执飞、地铁、拥堵指数、整车货运等均强于季节性。

看点6:国内政策:地方“两会”9信号;多部门出招稳信心、各地“抢跑”稳增长。

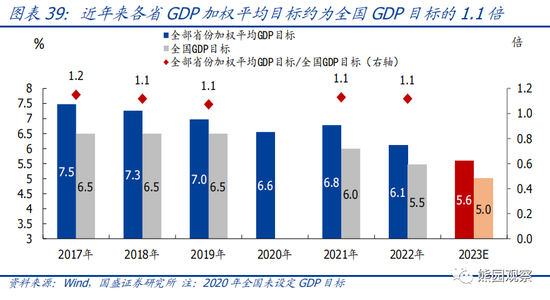

>地方“两会”:截至1月29日,31省市均已召开“两会”,总体看,各地“两会”延续了中央经济工作会议以来的主基调,即政策大方向偏刺激、偏宽松、稳信心、稳增长。具体看,基于各省目标,预计2023 年全国GDP目标的底线应是5%左右,更可能定为5%以上(详见前期报告《2023年地方“两会”9大信号(附20张详表)》)。

>其他重要政策:1)多部门出招稳信心,包括延长提高政府采购面向中小企业份额政策、加大中小企业融资支持、支持平台企业发展,此外,2.6起试点恢复出境游;2)各地“抢跑”稳增长,包括广东、浙江、福建等多地初七召开稳增长大会等,辽宁稳经济27条、江苏42条、河南90条等;3)春节期间各地促进住房消费,包括落实1.5央行首套住房贷款利率政策动态调整机制、发放购房消费券和补贴等。

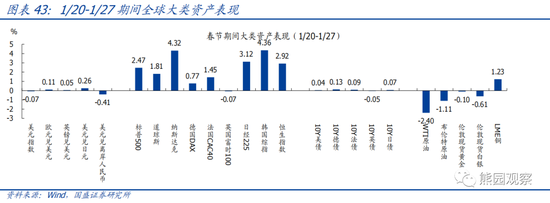

看点7:大类资产:全球股指普涨,大宗商品普跌。春节假期期间(1/20-1/27),标普500、道琼斯、纳斯达克指数分别上涨2.5%、1.8%、4.3%,恒生指数上涨2.9%; 10Y美债收益率上行4bp至3.52%;美元指数下跌0.07%至101.92,离岸人民币汇率升值0.4%至6.76;布伦特原油下跌1.1%至86.66美元/桶,伦敦现货黄金下跌0.1%至1923.1美元/盎司,LME铜上涨1.2%至9345.5美元/吨。

风险提示:疫情演化、外部环境、政策节奏等超预期变化。

正文如下:

春节大事不少:全球经济放缓,美国GDP高于预期;美联储加息放慢,欧央行维持加息;春节消费延续修复、分化明显;1月MLF/LPR报价持平,后续降准降息仍可期;国内高频物流强、生产降、需求弱,经济仍待继续修复;地方“两会”9大信号;多部门出招稳信心、各地“抢跑”稳增长;全球股指普涨,美债收益率上行,大宗商品普跌。

看点1:全球经济进一步放缓,美国四季度GDP高于预期

12月全球制造业PMI延续下滑至48.6%,连续4个月低于荣枯线。分国别来看:

>主要发达国家中,美国12月制造业PMI延续下滑至48.4%、连续2个月低于荣枯线;欧元区1月制造业PMI为48.8%,连续3个月反弹,但已累计7个月低于荣枯线;英国1月制造业PMI为46.7%,连续6个月低于荣枯线;日本12月制造业PMI为48.9%,连续2个月低于荣枯线。

>主要新兴国家中,印度制造业PMI持续大幅反弹,12月为57.8%,表现为全球最佳;韩国12月制造业PMI为48.2%,连续6个月低于荣枯线;越南12月制造业PMI为46.4%,连续2个月低于荣枯线;巴西12月制造业PMI为44.2%,连续2个月低于荣枯线,是全球主要国家中最低。

从走势上看,发达国家PMI已连续较长时间下降,新兴国家PMI大多刚开始回落不久,但下行斜率更陡峭。这反映出,全球经济已经从分化转为共振下行。

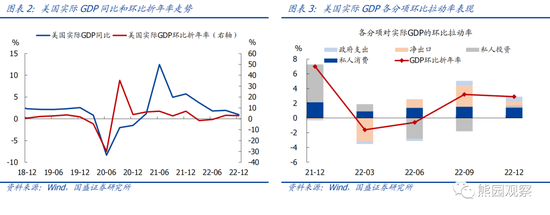

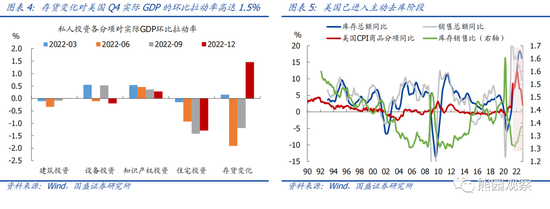

美国四季度GDP小幅高于预期,存货是最大的拉动项。美国2022Q4实际GDP环比折年率2.9%,预期2.6%,前值3.2%;同比1.0%,前值1.9%;2022全年实际GDP同比2.1%,低于2021年的5.9%,与2000年至今的均值相当。拆分来看,Q4各分项对实际GDP的环比拉动率分别为:私人消费1.4%,前值1.5%;私人投资0.3%,前值-1.8%;净出口0.6%,前值2.9%;政府支出0.6%,前值0.7%。值得注意的是,私人投资中的存货变化对实际GDP的环比拉动率为1.5%,大幅高于前值-1.2%,对美国Q4 GDP的环比贡献超过一半。若剔除存货分项,则2022年Q1至Q4美国实际GDP环比折年率分别为-1.8%、1.3%、4.4%、1.4%。

前期报告中我们曾指出,美国已进入主动去库阶段,从而存货对GDP的拉动难以持续。2023Q1美国实际GDP环比折年率大概率会显著放缓,作为参考,亚特兰大联储的GDPNow模型最新预测值为0.7%,彭博调查的一致预期为0.1%。继续提示:2023年上半年美国经济大概率会发生衰退,衰退起点最早可能在一季度末。

看点2:美联储加息将放慢至25bp,欧央行仍将维持50bp

假期期间,多名海外央行官员发表讲话,政策立场有鹰有鸽。

>美联储方面:多名官员明确支持2月FOMC会议加息25bp,利率峰值可能略高于5%,对经济的看法依然偏乐观,对通胀回落的信心有所强化,对降息依然偏谨慎。

>欧洲央行方面:多名官员明确主张要再进行数次50bp的加息,对通胀的看法依然悲观,对何时停止加息存在分歧。

>日本央行方面:从1/20的黑田东彦讲话和1/23的会议纪要来看,日本央行不认为扩大收益率目标区间是政策收紧,货币政策仍维持宽松立场,并预计通胀压力可控。

春节假期前后,市场对美联储和欧央行的加息预期变化不大。

>美联储方面:市场预期2月和3月各加息25bp,随后可能停止加息,也可能5月再加一次25bp,峰值利率为4.9%。最早从9月开始降息,年底前大概率降息50bp。

>欧央行方面:市场预期2月和3月各加50bp,5月和6月各加25bp,随后停止加息,峰值利率为3.3%,并且年底前不会降息。

重申前期观点:综合考虑美国经济和通胀走势,并结合历史上衰退时期的货币政策操作经验,我们认为美联储大概率2月和3月各加25bp后停止加息,最早从年中开始降息,年底前降息幅度可能达到100bp。

看点3:春节消费延续修复、分化明显,整体可能小幅正增长

公共交通恢复至疫情前5成。截至1月28日,春运期间全国铁路、公路、水路、民航累计发送旅客数量7.9亿人,较2022年同期上涨54.6%,恢复至2019年同期的52.9%。

百度迁徙指数较疫情前高1-2成。从百度迁徙指数看,春节前后全国总体迁徙规模较2022年同比上涨29.8%左右,较2019年上涨17.7%。

整体看,今年春节期间人员流动较2022年有明显修复,但结构明显分化,公共交通恢复相对较慢,仅达疫情前5成;而包含私人交通的整体人员流动已经超过2019年,背后应是与疫情后居民更倾向于私家车出行等因素有关。

旅游收入恢复至疫情前7-8成。根据文旅部数据,春节期间全国国内旅游出游3.1亿人次,同比增长23.1%,恢复至2019年同期的88.6%;实现国内旅游收入3758.4亿元,同比增长30%,恢复至2019年同期的73.1%。

电影票房较疫情前高1-2成,观影人次微降。猫眼专业版数据显示,截至1月27日21时,2023年春节档期总票房67.24亿,较2022年同比上涨11.4%,较2019年上涨14.8%。观影人次1.28亿人次,较2022年同比上涨12.3%,较2019年小幅下降1.5%

整体看,今年春节消费较2022年明显反弹,但仍然呈现收入恢复慢于人员流动恢复,远距离消费恢复慢于近距离消费恢复的特点,指向疫情的残留影响仍然明显。

综合看,1-2月社零增速可能温和修复至小幅正增长。1月19日国新办发布会上商务部有关人士表示:1月上旬,商务部重点监测零售企业销售额环比增长8.7%,同比增长2.5%。从历史看,商务部公布的春节黄金周全国重点零售和餐饮企业销售增速和1-2月社零增速较为接近,指向今年1-2月社零增速可能是小幅正增长。考虑到2022年11、12月社零增速分别为-5.9%、-1.8%,这样的修复节奏较为温和,基本符合预期。

往后看,二次感染短期影响可能有限,消费有望继续修复。根据卫健委专家分析[1],奥密克戎毒株二次感染的风险高于德尔塔和原始毒株;但二次感染一般有一段间隔期,不会在感染以后很快再次感染;且二次感染奥密克戎不同毒株的症状非常轻。考虑到目前全国感染率已经较高,短期内再发生大规模感染的可能性有限,预计消费有望继续修复。

看点4:1月MLF/LPR报价持平,后续降准降息的窗口仍未关闭

1月MLF/LPR报价均与上月持平,略低于市场预期。1月16日,MLF增量平价续作;1月20日,1年期和5年期LPR报价分别为3.65%和4.3%、均与上月持平。鉴于当前房地产表现仍疲软,以及前期政策对于货币政策力度的相关表述较为积极(如2022.12.17央行副行长刘国强表示“货币政策总量要够、结构要准…力度不能小于今年”),本月MLF/LPR报价均持平略低于市场预期。

1月MLF/LPR报价均维持不变,背后央行可能有三点考量:

>当前处于存量政策的落地期,央行更倾向于根据政策效果相机抉择。2022年11月以来,围绕地产和疫情相关的政策持续加码:疫情方面,疫情防控优化20条(22/11/11)、新冠病毒“乙类乙管”(22/12/26)等;房地产方面,房企融资“第二支箭”(22/11/8)、稳地产16条(22/11/11)、房企融资“第三支箭”(22/11/28)、首套房贷款利率动态调整机制(23/1/8)等。疫情防控优化后,各地新增确诊人数正逐步达峰、疫情影响逐步减弱;伴随稳地产政策持续加码,房地产供给端压力也有所缓解。整体来看,目前仍处于存量政策的落地期,实际效果仍有待进一步观察,货币政策尚不急于加码。

>当前利率已处于历史较低水平,央行也更加珍惜货币政策的操作空间。在2022年1月和8月两次降息后,目前政策利率已经处于历史较低水平,无论企业贷款利率还是居民房贷利率均已降至历史低位,指向当前资金价格并非宽信用的核心约束。客观来看,Q3货币政策执行报告披露当前贷款加权利率为4.34%,也已处于合理水平区间的下限(去年9月央行曾指出“4%-5%的贷款利率处于较为合理的水平”)。

>中期来看,降息对于通胀的影响也是央行的考量因素之一。央行在去年Q2-Q3货币政策执行报告中已多次强调要关注通胀升温的潜在可能性。

往后看,货币宽松仍是大方向,降准降息的窗口仍未关闭、尤其是下调5年期LPR,经济修复情况仍是关键、尤其是房地产修复情况。若后续经济修复不及预期(尤其是地产),降息仍是政策的可选项,短期紧盯消费、出行、基建等中观指标的表现情况。此外,后续货币政策也将继续加强与财政政策的联动,结构性工具是重要的发力方向,如政策性开发性金融工具等具有“准财政”性质的工具。

看点5:国内高频(1月以来):物流强、生产降、需求弱,经济仍待继续修复

这一部分中,供给、需求、交通&物流数据均采用阴历(农历)数据进行分析,主要突出春节因素的影响;价格数据中,布油价格跟国内春节关系不大,螺纹钢、猪肉、蔬菜缺少春节期间的高频数据,仍然采用阳历进行分析。

供给:多数行业开工仍处低位,春节期间表现分化

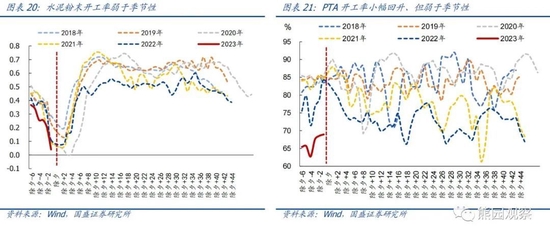

上游开工涨跌互现,石油沥青、水泥、PTA等开工仍处低位;其中,春节期间多数指标持平或弱于季节性。1月以来,唐山钢厂高炉开工率环比2022年12月小幅回升1.4个百分点至56.2%,相比2022年同期回升3.4个百分点,绝对值处于近年同期均值附近。石油沥青装置开工率环比2022年12月回落4.0个百分点至26.9%,相比2022年同期回落3.3个百分点,绝对值续创近年同期新低。水泥粉末开工率环比2022年12月大幅回落18.5个百分点至16.5%,相比2022年同期回落13.2个百分点,绝对值亦创近年同期新低。PTA开工率环比2022年12月小幅回升2.3个百分点至68.3%,相比2022年同期下降9.9个百分点,绝对值仍为近年同期最低。其中,春节期间及春节前1周(部分指标春节期间数据尚未公布):唐山钢厂高炉开工率小幅回升1.2个百分点,强于季节性;石油沥青装置开工率回落2.2个百分点,基本持平季节性;水泥粉末开工率下降18.8个百分点,弱于季节性;PTA开工率回升0.9个百分点,同样弱于季节性。

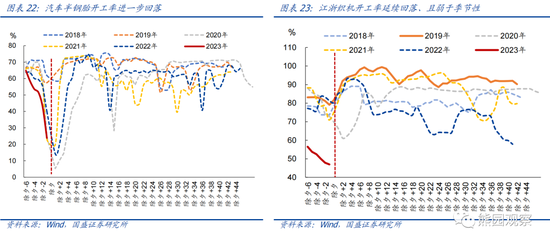

中下游开工大幅回落,江浙织机开工率续创新低;其中,春节期间表现分化。1月以来,汽车半钢胎开工环比2022年12月大幅回落22.1个百分点至39.3%,相比2022年同期下降14.3个百分点,绝对值处于近年同期偏低水平。江浙织机开工率环比2022年12月进一步回落7.8个百分点至48.3%,相比2022年同期大幅下降32.6个百分点,绝对值续创近年同期新低。其中,春节期间及春节前1周:汽车半钢胎开工率下降23.3个百分点,弱于季节性;江浙织机开工率下降2.0个百分点,略强于季节性。

需求:地产走弱,发电耗煤下行、但偏强,汽车销售回落

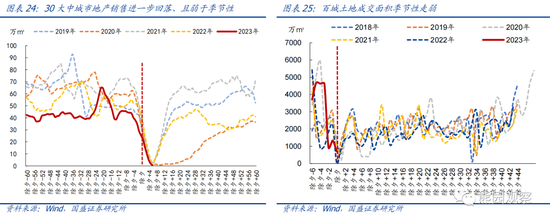

商品房销售进一步下行,房企拿地走弱。1月以来,30大中城市商品房日均销售28.5万㎡,环比2022年12月下降38.7%,相比2022年同期下降42.1%,绝对值续创近年同期新低。百城周均土地成交1897.4万㎡,环比2022年12月下降53.6%,相比2022年同期小幅增加8.2%,绝对值处于近年同期中枢偏高。其中,春节期间及春节前1周:30大中城市商品房日均销售环比下降67.7%,弱于季节性;百城土地成交面积环比下降63.4%,大幅弱于季节性。往后看,继续提示:当前经济下行压力仍大,地产政策进一步放松可期,尤其是需求端政策;另外,基准情形下,2023年地产修复确定性有所提升。

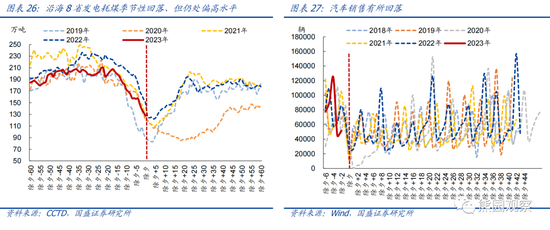

发电耗煤季节性回落、但偏强,汽车销售回落。1月以来,沿海8省发电耗煤量环比2022年12月下降14.0%至174万吨/日,相比2022年同期下降21.9%,绝对值仍处于近年同期中枢偏高水平。1月前两周汽车日均销售4.8万辆,环比2022年12月前两周下降21.1%,相比2022年同期下降19.7%。其中,春节期间及春节前1周:沿海8省发电耗煤量环比下降22.7%,略强于季节性;汽车尚未公布春节期间的销售数据。

价格:上中下游价格延续分化

上游、中游价格分化。1月以来,布伦特原油价格环比2022年12月上涨3.1%至83.8美元/桶,相比2022年同期小幅回落1.4%,绝对值仍处近年同期偏高水平。黄骅港Q5500动力煤平仓价环比2022年12月回落7.4%,相比2022年同期偏高约31.1%,绝对值仍为近年同期最高。螺纹钢价格环比2022年12月小幅回升4.3%,相比2022年同期回落11.3%,绝对值接近近年同期中枢。水泥价格指数环比2022年12月下降5.7%,相比2022年同期偏低约20.8%,绝对值仍为近年同期最低。

下游消费品中,猪肉价格回落,蔬菜价格明显上涨。1月以来,猪肉价格环比2022年12月回落18.3%至24.0元/千克,相比2022年同期上涨约8.1%,绝对值显著低于2020-2021年同期、但高于2019年和2022年。28种重点蔬菜价格环比2022年12月上涨19.5%,相比2022年同期上涨约6.1%,绝对值仍处高位。

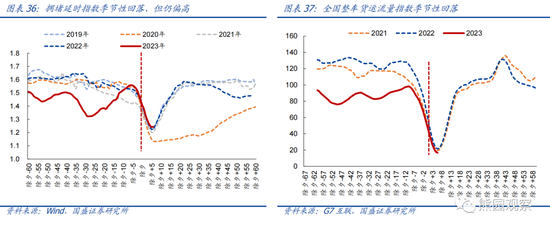

交通&物流:居民生活半径增加,春节期间人员流动强于季节性

1月以来,航班执飞量环比2022年12月大幅回升75.9%至10490架次/日,相比2022年同期回升9.4%,绝对值接近近年同期中枢。地铁出行人数同比增加25.7%至2888.6万人,相比2022年同期下降28.9%,绝对值仍处近年同期低位。百城拥堵延时指数环比小幅上行0.4%,相比2022年同期偏低约7.0%,近期绝对值已处近年同期偏高水平。全国整车货运流量指数环比2022年12月下降23.8%,相比2022年同期偏低约44.7%,绝对值仍处近年同期低位。其中,春节期间及春节前1周:航班执飞量环比增加34.0%,显著强于季节性;地铁出行人数环比减少28.2%,同样强于季节性;百城拥堵延时指数环比下降9.5%,小幅强于季节性;全国整车货运流量指数下降59.0%,略强于季节性。

看点6:国内政策:地方“两会”9信号;多部门出招稳信心、各地“抢跑”稳增长

2023年地方“两会”9大信号

截至1月29日,31省市均已召开“两会”,通过地方“两会”,我们可以明确2023年各地政策发力方向和特点。总体看,各地“两会”延续了中央经济工作会议以来的主基调,即政策大方向偏刺激、偏宽松、稳信心、稳增长。具体看,基于各省目标,预计2023 年全国GDP目标的底线应是5%左右,更可能定为5%以上。稳增长的主抓手是扩内需,包括松地产、扩基建、促消费等。

具体有9大信号:(详见前期报告《2023年地方“两会”9大信号(附20张详表)》):

1)2023 年各省将全力稳信心、稳增长、抓落实,也会着力稳民企;

2)2023年全国GDP目标的底线应是5%左右,更可能是5%以上;

3)各省稳增长的抓手主要有三:松地产、扩基建、促消费;

4)稳就业仍是硬要求,计划新增就业规模与2022年接近;

5)产业政策发展和安全并举,关注粮食/能源/产业链安全、现代产业体系、数字经济;

6)促改革进一步推进,重点关注新一轮国企改革、营商环境优化、要素市场化改革;

7)区域政策继续强化,关注“乡村振兴、新型城镇化、都市圈城市群”三大方向;

8)防风险底线不变,重点仍是金融、房地产、地方债务;

9)其他关注点,防疫侧重“保健康、防重症”,双碳约束性指标有所放松。

其他重要政策

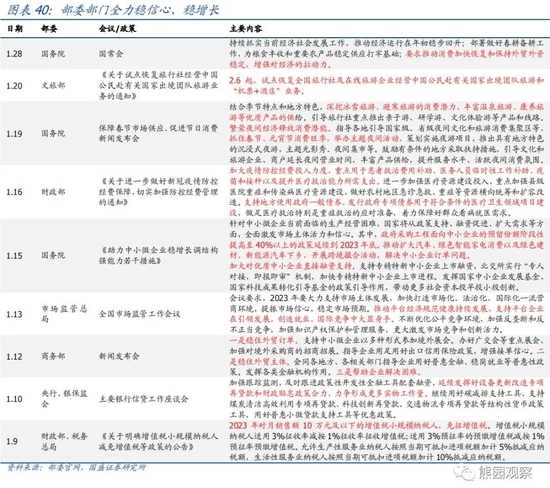

开年以来,除地方“两会”陆续召开外,中央及地方密集部署稳信心、稳增长、稳地产,多举措促进春节假期消费,具体看:

1)部委部门全力稳信心、稳增长

开年以来,各部门延续落实中央经济工作会议精神、全力稳增长,近期国务院、工信部、财政部出台政策多围绕稳信心,包括延长提高政府采购面向中小企业份额政策,加大优质中小企业直接融资支持,明确增值税小规模纳税人减免增值税政策,大力支持平台企业发展。此外,伴随疫情防控持续优化,2.6起文旅部试点恢复全国旅行社及在线旅游企业经营中国公民赴有关国家出境游业务。

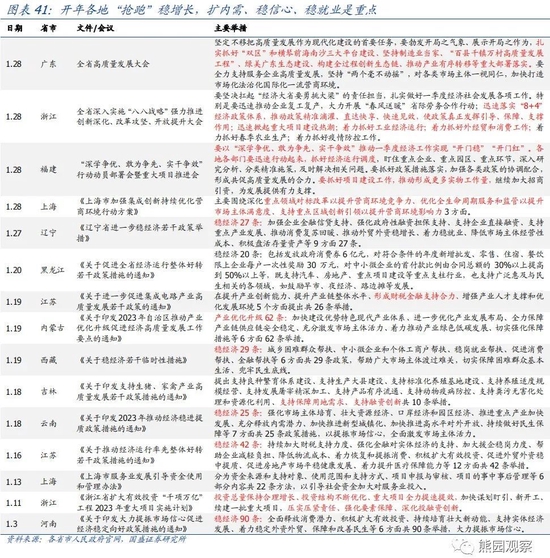

2)开年各地“抢跑”稳增长

开年以来,各地除了召开“两会”谋划2023年稳经济思路外,广东、浙江、福建等多地1.28年初七召开稳增长大会,多地发布2023年稳经济若干政策,包括辽宁稳经济27条、江苏稳经济42条、河南稳经济90条等,均涉及扩投资、促消费、稳就业、稳外资外贸、纾困等重点领域。此外,多地就重点领域出政策,如1.28上海持续优化营商环境、1.18吉林支持生猪家禽产业高质量发展、1.11浙江支持重大项目建设等,“抢跑”稳增长。

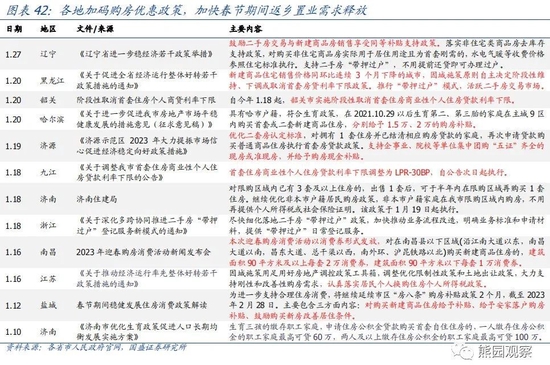

3)各地加码购房优惠政策,加快春节返乡置业需求释放

近期,多地继续加码购房优惠政策,一是黑龙江、韶关等地落实23.1.5央行首套住房贷款利率政策动态调整机制,符合条件城市阶段性维持、下调或取消首套房贷利率下限政策;二是盐城、南昌等多地开展春节购房消费活动,以购房现金补贴、购房消费券等形式促进住房消费;三是辽宁、哈尔滨、济南等地继续围绕多孩家庭出政策,支持二手房“带押过户”以活跃二手房交易市场。

看点7:大类资产:全球股指普涨,大宗商品普跌

春节假期期间(1/20-1/27),全球大类资产表现如下:

>股市:全球主要股指普涨,美股方面,标普500、道琼斯、纳斯达克指数分别上涨2.5%、1.8%、4.3%;欧股方面,法国CAC40、德国DAX指数指数分别上涨1.5%、0.8%,英国富时100指数小幅下跌0.1%;亚洲股市方面,韩国综指、日经225、恒生指数分别上涨4.4%、3.1%、2.9%。

>债市:全球主要经济体10Y国债收益率小幅上行,10Y美债收益率上行4.0bp至3.52%,10Y德、法、日债收益率分别上行13bp、8.9bp、6.5bp至2.25%、2.70%、0.48%,10Y英债收益率下行4.7bp至3.39%。

>外汇:美元指数下跌0.07%至101.92,欧元兑美元、英镑兑美元分别上升0.11%、0.05%,美元兑日元上涨0.26%,离岸人民币汇率升值0.4%至6.76。

>商品:大宗商品价格普遍下跌,WTI、布伦特原油分别下跌2.4%、1.1%至79.68、86.66美元/桶;伦敦现货黄金、现货白银分别下跌0.1%、0.6%至1923.1、23.73美元/盎司;LME铜上涨1.2%至9345.5美元/吨。

注:

[1]“早阳早好”?复阳几率有多大?能否自行服用抗病毒药物?http://www.nhc.gov.cn/xcs/kpzs/202301/ec19003778234c99bc4f5a5a398620a7.shtml

风险提示:疫情演化、外部环境、政策节奏等超预期变化。

联系人:熊园,国盛证券首席经济学家;刘新宇,国盛宏观分析师;杨涛,国盛宏观分析师;刘安林,国盛宏观研究员;穆仁文,国盛宏观研究员;朱慧,国盛宏观研究员。

相关文章:

[1]双重拐点的背后—2022经济回顾与2023展望,2023-1-17

[2]2023年地方“两会”9大信号(附20张详表),2023-1-16

[3]高频半月观&疫后恢复跟踪(二)—出行差不多,消费差不少,2023-1-15

[4]中国居民储蓄:现状、趋势、影响,2023-1-13

[5]2023 年出口会降到多少?节奏呢?,2023-1-13

本文节选自国盛证券研究所已于2023年1月29日发布的报告《喜多于忧——春节大事7个看点》,具体内容请详见相关报告。

责任编辑:刘万里 SF014

方正证券正式“易主”!中国平安成实控人,旗下金融子公司也将“打包转移”

中国平安正式成为方正证券的实控人。12月20日晚间,方正证券(601901.SH)发布公告表示,其收到证监会核准其变更主要股东、实际控制人的批复,对新方正集团依法受让方正证券28.71%股权无异议,核准新方正集团成为其主要股东。在相关方股权变更完成后,中国平安将成为方正证券实际控制人。0000南京继续降低购房门槛,外地户籍居住半年即可买房

临近年底,南京进一步调整购房限购条件。12月21日,南京发布信息显示,为极大支持改善型住房需求,对长期工作在南京但社保或个税缴纳在外地的居民,提供半年及以上居住证明,可在南京购买一套住房。对有60岁以上成员的本市户籍家庭,可增购1套住房。界面2022-12-22 21:00:210000年报预告披露完毕 A股业绩承压 关注盈利超预期和困境反转行业

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!特约|梁杏上市公司年报预告披露完毕,预计2022年年报业绩仍处底部区间,盈利面快速下降阶段接近尾声。根据A股财报披露规则,年报业绩预告需要在1月31日前有条件强制披露。年报预告往往包含上市公司业绩重大变化信息,对短期市场走势会产生一定影响。0000联想入股电池研发公司卫蓝新能源

0000南方区域裁员消息传出 万科回应:“假的,造谣”

来源:中国房地产报“南方某城市的前万科员工对记者称,裁员确有其事,他在2022年10月份被裁员,按照劳动法,公司给予“N1”个月的工资补偿。“裁员的直接原因就是万科在我们这个城市不再拿地,为了降低人员成本。”刘伟/发自北京地产行业“龙头”房企万科的一举一动备受行业关注。市场资讯2022-12-29 17:59:500000