这类网红产品,锐减1600亿!

中国基金报记者 李树超

受去年四季度债市调整影响,曾经红极一时的“网红产品”中短债基金单季度规模锐减近1600亿元,该类基金的小微化程度也有所抬升,目前已有近三成产品规模不足2个亿,多只产品也于近日纷纷公告拟持续运作或清盘。

多位业内人士对此表示,受债市震荡、债基业绩受冲击、权益市场强势崛起等影响,中短债基金小微化有所升高。但展望2023年短债市场,他们仍然看好短债类基金的表现,将通过调整细分资产、久期和杠杆水平等提升投资业绩,并通过兼顾回撤、流动性水平等不断提高产品的市场竞争力。

近三成中短债基金小微化

环比上升5.4个百分点

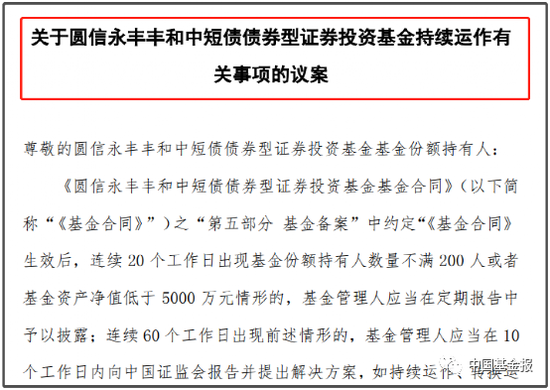

近日,圆信永丰基金发布公告称,根据《基金法》、《基金合同》的有关约定,基金管理人决定以通讯方式召开圆信永丰丰和中短债的基金份额持有人大会,审议该只基金持续运作有关事项的议案。

除了该只基金外,近日还有德邦90天滚动持有中短债等多只基金发布终止或持续运作的公告,去年四季度的债市下跌,让中短债基金的“小微化”进一步抬升,规模偏小的基金纷纷公告持续运作或清盘。

Wind数据显示,截至2022年四季报,中短债基金管理总规模2685.88亿元,比三季末规模锐减近1600亿元,规模萎缩37.26%。其中,中短债主题基金中的小微基金数量为50只(不同份额合并计算),在该类基金数量占比29.07 %,环比三季报上升5.4个百分点。

针对上述现象,北京一位大型公募基金经理分析,中短债基金小微化程度抬升主要是以下几个方面造成的:第一,去年四季度债市震荡加剧,中证全债指数四季度下跌0.14%,部分投资者有了落袋为安的需求。第二,权益市场的强势崛起。去年11-12月两个月,沪深300指数上涨10.34%,点燃了投资者的投资热情。第三,投资者在投资中容易受到市场短期涨跌因素影响,从而在四季度大量赎回中短债基金,造成了中短债基金的小微化有所抬升。

华南某大型公募人士也表示,从去年四季度开始,债券市场先后经历了资产端和负债端的双重冲击:一方面,在防疫政策、地产政策调整及理财赎回的驱动下,债市收益率整体先下行后大幅上行;另一方面,随着理财赎回挤兑出现市场摩擦,加剧信用利差走阔。这样的背景下,债基业绩受到冲击资金流出,不少中短债基金规模承压,因此小微化程度也有所抬升。

事实上,在行业规模整体萎缩的同时,仍然有建信鑫悦90天滚动持有中短债、广发景明中短债等百亿基金,行业中产品规模的两极分化也在显现。多位业内人士表示,通过兼顾回撤、收益等,即便在竞争激烈的同质化赛道,中短债基金也有很多可能提升竞争力。

上述华南大型公募人士表示,中短债基金常常被定位为类似货币替代、货币增强的流动性管理工具,因此想要被投资者认可,需要兼顾回撤、收益和流动性来综合考量。

据该人士分析,首先,中短债基金是在微小的bp之间进行竞技,最终收益差别较小,所以风险控制要放在首位。其次,收益上,主要是看整体能不能达到中枢以上。最后,在流动性方面,考虑到理财的应用场景,中短债基金的持有期设置不宜太长,一般是90天或180天,既可以追求收益增厚,也兼顾资金腾挪的灵活性。

鹏扬基金现金管理部利率策略总监、鹏扬利泽基金经理焦翠也表示,作为基金经理最重要的是坚持客户利益至上的投资理念,深刻理解客户的投资需求,在投资管理中密切跟踪经济、政策与市场变化。

去年平均收益率2.11%

继续看好短债类基金表现

虽然债市巨震,但中短债基金依然超越震荡,取得了稳健收益。Wind数据显示,2022年度中短债基金平均收益率2.11%,只有富荣中短债基金等三只产品录得负收益。然而,相对较低的收益也影响了该类产品的市场吸引力。

上述华南大型公募人士表示,与传统的中长期纯债基金相比,中短债基金属于偏防御的策略。但去年底以来的市场波动带动下的净值下挫,对中短债基金的对应客户带来了一些影响,自然也会影响此类产品的市场吸引力。

不过,在鹏扬基金现金管理部总经理、鹏扬利泽基金经理陈钟闻看来,中短债基金的收益率下降,对产品的吸引力影响有限,因为中短债的市场竞品主要是现金管理类工具,收益不是最主要的因素,净值回撤、流动性等因素也很重要。

“中短债类产品满足了市场上客户对于稳健性、收益性且具有一定流动性的配置需求。中短债基金的优势更体现在其久期偏短的特征上,收益波动率相对较低、流动性资产相对占比更高,适合流动性管理需求为主的投资者。”上述北京大型公募基金经理也称。

但是展望今年短债市场,多家公募机构及人士继续看好短债类基金的表现。

陈钟闻认为,今年短债基金仍有投资机会。经济复苏还在初期,过程不会一帆风顺,一季度货币政策还处于偏宽松的阶段,债券估值合理,套息策略的空间仍存。此外,在风险资产今年整体看好的背景下,其实中短债基金的流动性管理工具属性很适合与权益基金进行组合配置,持续提升投资者的资金使用效率。

“考虑到资金面更多以波动为主,货币政策整体维持宽松将是大概率事件。基于上述市场判断,我们继续看好短债类基金的表现。”北京一位银行系公募人士也分析,展望2月份,市场关注重点在于金融数据、地产销售数据等经济前瞻指标,同时考虑到两会临近,相关稳增长政策的逐步出台将持续影响市场预期,在经济复苏预期的影响下,债券市场将延续1月以来的震荡行情,我们继续看好中短端信用债的投资机会。

而为了提升投资收益,各家公募也将从调整细分资产、久期和杠杆水平等,提升中短债基金的业绩。

陈钟闻表示,在应对策略上,预计短期内1年期存单利率仍将围绕2.55%附近震荡;长端资产的表现将受到经济复苏成和稳增长政策的压制。2月份时间窗口中各种政策面的信号可能较多,期间对降准降息的博弈同样会再次浮现,可能带来交易机会。组合可以继续维持防守思路,久期控制在中性水平,聚焦短端信用,适度套息。

上述北京大型公募基金经理也表示,他管理的中短债基金仍将以高等级债券为主,保持一定的杠杆水平持仓方面,以短为主,长短结合:短久期票息策略为主,此外,关注长久期波段机会。他将坚持一贯以来的谨慎操作风格,强化投资风险控制,以确保组合安全性和流动性为首要任务,兼顾收益性,为投资人创造安全稳定的收益。

“我们的短债基金依然以票息策略为先,密切关注市场资金面情况,灵活调节久期策略,在把握交易性机会时注意安全边际,努力为持有人创造良好的业绩回报。”上述华南大型公募人士也称。

编辑:乔伊

责任编辑:张海营

公募商品基金去年全部收获正收益,豆粕ETF涨超62%

来源:期货日报作者:崔蕾2022年,在权益市场疲软的情况下,商品市场行情表现较好,尤其是大宗商品抗通胀的属性表现明显。公募商品基金可以让投资者通过基金间接持有大宗商品资产,是资产配置中重要的一部分。商品基金2022年四季度年报近日陆续出炉,去年的表现也不失所望。0000长城基金:A股延续“复苏线”,消费者服务板块强势

本周市场主要指标均出现不同程度的调整,主要原因有两点,一是偏弱的11月经济数据,二是对疫情感染规模的上行担忧。本周的市场仍在走“复苏线”,旅游、航空、白酒等仍旧较强。在这个位置,市场分歧是比较大的,主要是市场预期与现实情况的反差。新能源板块仍然在回落。在中央经济工作会议以后,市场可能会进一步加大震荡。0000博时基金宏观观点:稳增长大方向下的市场向上趋势不变

中央经济工作会议稳增长的决心更强,2023年稳增长再度升温,财政政策、货币政策、产业政策将有力推动经济修复。海外方面,美国11月CPI数据低于预期进一步确认了通胀的拐点,12月FOMC美联储加息步伐开始放缓,指引加息终点为23Q1末的5.25%,预期抢跑下短期估值再提振空间有限。11月制造业PMI、零售等数据疲弱使得增长担忧加剧,综合各类经济金融指标,美国衰退或将于23Q1~Q2到来。0000投资人吐槽百亿私募修改规则前未通知 公司独家回应

转自:上海证券报·中国证券网上证报中国证券网讯(记者马嘉悦)近日,一位投资人在社交平台上称,百亿级私募汉和资本将赎回预约时间改为25个工作日,修改规则前并未通知持有人,导致其错过产品赎回开放日。对此,记者独家采访汉和资本获悉,汉和资本并未修改过产品要素,且已在风险揭示书中作出赎回预约时间的提示。0000