收评:农产品期货领涨期市,金属期货领跌期市,沪银、沪锡跌超4%

2月6日午盘收盘,国内期货主力合约涨跌不一,农产品期货领涨期市,金属期货领跌期市。生猪涨近3%,棕榈油涨超2%,焦煤、菜粕、菜油、豆粕、液化石油气(LPG)涨超1%。跌幅方面,沪银、沪锡跌超4%,沪镍跌超3%,低硫燃料油(LU)、沪锌、SC原油跌超2%。

新湖期货:短期锡价难以维持高位,偏弱运行为主

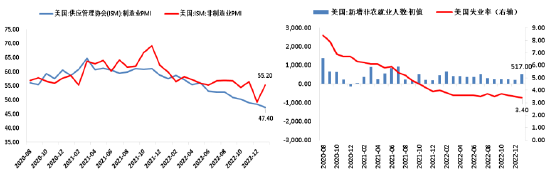

节后国内外锡价自高位大幅回落,周一沪锡主力合约跌幅超5%。节后锡价回调一方面受宏观面乐观情绪降温及美元指数反弹影响。节后市场渐趋理性,乐观情绪降温,与此同时美国新增非农就业人数大超预期助推美元指数大幅反弹,施压锡价。

另一方面,当前供需基本面也偏弱。节后消费尚未完全恢复,终端市场尤其是消费电子市场未有明显起色。虽然光伏领域消费强劲,但占比仍较小。近期国内部分冶炼厂虽然开工率下降,但产量受影响不大。节后显性库存仍攀升,海外库存也呈上升势头。因此锡价也承受基本面弱势的压力。在当前宏观及基本面均不太有利的情况下,短期锡价难以维持高位,偏弱运行为主。

广发期货异动点评:大腿拗不过胳膊,白银短期承压

驱动分析一:美国1月非农数据大超预期,经济即将陷入衰退预期落空

自2022年11月以来随着美联储放缓加息步伐且美国经济陷入下行通道并动摇美元信用使美元指数见顶回落,贵金属作为对冲衰退和美元走弱风险的资产在“买预期,卖事实”的驱动下多头交易往往会前置。近期,美联储紧缩货币政策对需求的影响因前期超额储蓄和薪资稳定增长而显示出滞后性,一方面生产和商业活动放缓,大规模裁员从科技公司蔓延到更多工业企业,另一方面,服务业的需求旺盛、劳动力市场紧张使美国1月非农数据大超预期,失业率降至1969年5月以来最低水平。因此,美联储或基于通胀回落速度存在不确定性而将停止加息时点推迟至5月后,随着美元指数和美债收益率反弹,白银多头过早交易弱预期在强现实的打击下迅速回调。

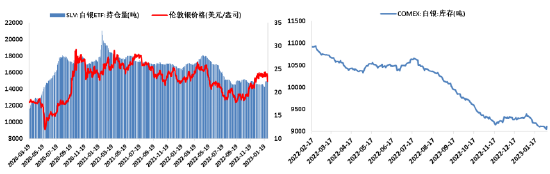

驱动分析二:白银工业和投资需求未有显著提升

白银工业需求在欧美经济衰退和中国经济复苏均无法证伪的情况下对银价的影响较难体现,投资需求方面,前期白银反弹行情中ETF的持仓止跌后目前仍未有显著回升,散户投资者和长期资金回流的兴趣有限,居民可支配收入和存款减少或压抑了金融投资需求,此外来自印度等地区的实物投资需求有所减少,白银库存回落的趋势出现缓和。

展望后市:

美国强势就业数据反映经济韧性叠加欧洲央行等货政转鸽派影响下,市场在弱预期和强实现的博弈暂时难以形成方向的统一,美元指数将持续反弹,此外本周美联储官员陆续发表讲话可能会强调通胀压力的偏鹰表态将对市场造成扰动,在美国CPI通胀公布前预期多头趋于谨慎,白银价格同时受有色金属拖累总体承压将短期呈区间偏弱震荡,建议国际银价在23美元/盎司(国内银价5100元/千克)阻力位附近逢高卖出。

风险提示:美联储货币政策紧缩超预期

责任编辑:张靖笛

长城人寿2022年前三季度亏损3.74亿 王玉改获批担任总经理

导语王玉改获批担任长城人寿总经理,值得注意的是,王玉改是一位有着多年保险从业经验的女将,曾先后在多家保险公司任职。1月16日,北京银保监局发布行政许可信息,王玉改获批担任长城人寿保险股份有限公司(以下简称:长城人寿)总经理。01保险女将王玉改接棒刘卫平值得注意的是,王玉改是一位有着多年保险从业经验的女将,曾先后在多家保险公司任职。市场资讯2023-01-17 17:59:260000光大期货【玉米】:天气扰动推高进口成本 元旦后警惕进口压力

外盘:12月在美国大平原低温、风暴天气威胁之下,市场担心美国冬小麦产量受损,美麦上涨带动玉米跟涨。阿根廷干燥天气推升美豆、玉米期价,CBOT谷物和豆类市场天气炒作逐步升温,市场预期天气炒作带动进口成本随之攀升。0000毛里求斯人民币清算行服务正式启动

新华社塔那那利佛12月17日电(记者凌馨)路易港消息:中国银行毛里求斯子行16日在位于毛首都路易港的毛里求斯中央银行举办人民币清算行服务启动仪式。中国银行毛里求斯子行行长李连宏在启动仪式上表示,当前世界可能面临金融危机,而货币多元化是解决方案之一。人民币清算行服务的启动能够使毛投资组合多样化,将为中毛双边贸易、投资等经济合作贡献力量。