明美新能创业板IPO,综合毛利率低于同行,资产负债率居高不下

近日,广州明美新能源股份有限公司(简称:明美新能)回复了深交所关于其IPO申请的审核中心意见落实函,涉及“创业板定位”、“经营业绩变动”以及“客户、供应商重叠”三个问题,公司拟登陆创业板,德邦证券为其保荐机构。

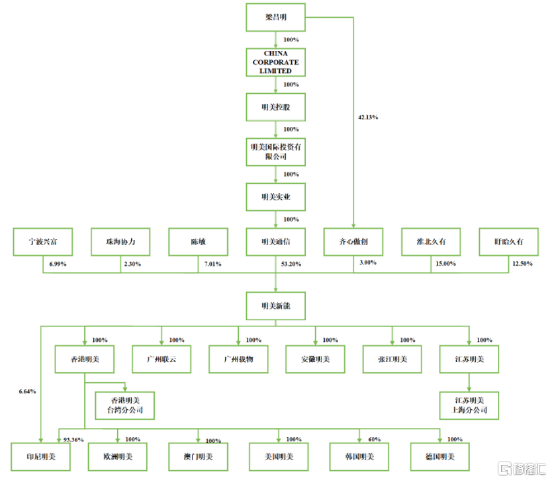

明美新能的前身明美有限由明美制品于1998年7月出资设立,是一家专业从事锂离子电池模组研发、生产和销售的企业。

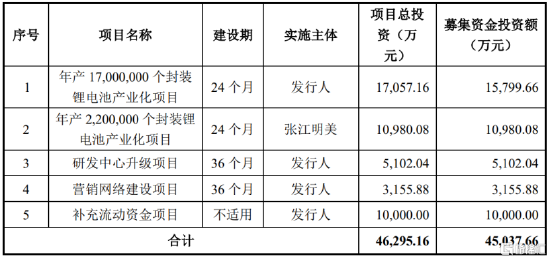

本次冲刺创业板,公司拟募资4.50亿元,用于投资“年产17000000个封装锂电池产业化项目”、“年产2200000个封装锂电池产业化项目”、“研发中心升级项目”、“营销网络建设项目”、“补充流动资金项目”。

明美新能的前身明美有限由明美制品于1998年7月出资设立,是一家专业从事锂离子电池模组研发、生产和销售的企业。

本次冲刺创业板,公司拟募资4.50亿元,用于投资“年产17000000个封装锂电池产业化项目”、“年产2200000个封装锂电池产业化项目”、“研发中心升级项目”、“营销网络建设项目”、“补充流动资金项目”。

1.毛利率低于同行

明美新能聚焦的锂离子电池模组是由若干电芯经由并联及串联所组成的电池模组,主要由电芯、智能管理系统(主要为BMS管理系统)和结构件构成。

公司产品下游应用领域包括消费电子、工业电子设备、二轮电动车、动力和储能等领域。

其中,消费电子锂电池模组主要包括传统3C消费类领域和扫地机器人、AR/VR设备等新兴消费类电子产品,在传统消费类领域,锂离子电池市场规模较为稳定;在新兴消费电子领域,呈现出较快的发展态势。

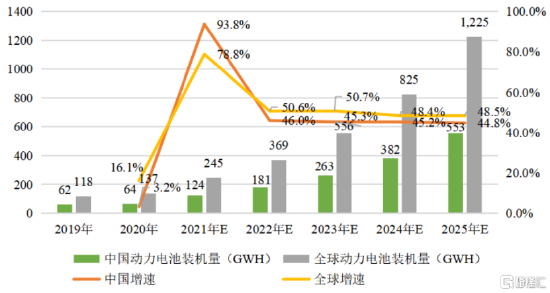

事实上,工业电子设备、二轮电动车、动力和储能等市场均呈现快速发展的态势。以动力电池为例,据统计,2021年中国和全球电动车销量预计为250万辆和545万辆,2025年销量将分别达到900万辆和2148万辆,对应估计的国内和全球2025年动力电池需求量将达到553GWH和1225GWH,2019-2025年国内和全球动力电池销量年复合增长率分别为44.07%和47.70%。

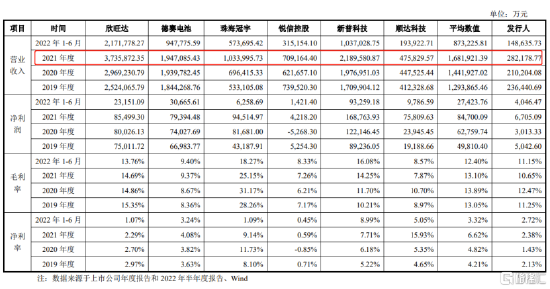

目前行业内企业主要包括欣旺达、德赛电池、新普科技、珠海冠宇、锐信控股、顺达科技等,从营收规模来看,明美新能略逊一筹。

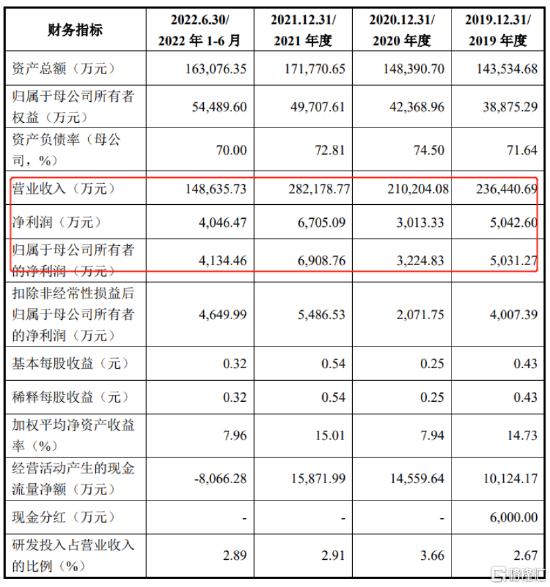

具体来看,公司于2019年至2022年1-6月各报告期的营业收入分别为23.64亿元、21.02亿元、28.22亿元和14.86亿元,相对应的归母净利润分别为5031.27万元、3224.83万元、6908.76万元和4134.46万元,存在较大的波动。

其中,公司的消费电子类电池模组收入占比较高,主要来自于对OPPO集团的销售,不过随着智能手机市场竞争加剧,报告期内公司相应产品销售收入有所下降,由62.51%降至40.19%。

此外,公司工业电子设备及二轮电动车类电池模组产品的销售收入呈现稳步上升态势,而动力类和储能类类电池模组销售收入金额相对较低,波动较大。

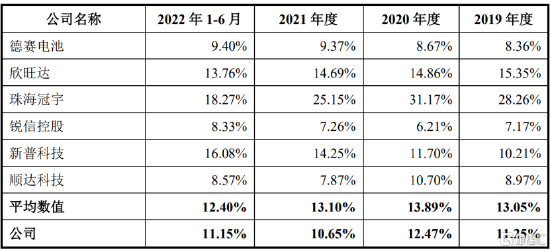

报告期内,公司的综合业务毛利率分别为11.25%、12.47%、10.65%和11.15%,略低于可比上市公司的平均水平。其中,公司消费电子类电池模组毛利率为8.07%、6.97%、5.81%和8.84%;工业电子设备及二轮电动车类电池模组毛利率分别为24.39%、26.24%、22.43%和20.26%;动力类电池模组毛利率分别为-0.95%、8.22%、9.80%和8.38%;储能类电池模组毛利率分别为-11.82%、-7.16%、-0.43%和3.12%,均呈现较大的波动。

受益于动力类电池和储能类电池下游市场需求上升,公司预计2022年度全年业绩有较大幅度的提升,实现营业收入39.46亿元,同比增长39.83%;预计归母净利润为1.70亿元,同比增长146%。

2. 原材料采购占比高

明美新能主要通过外购电芯、电子元器件、结构件等原材料,结合自主研发的技术生产符合客户要求的锂离子电池模组产品。

在公司主营业务成本中,原材料的占比在90%左右,其中电芯的采购金额占比超过70%,报告期内,公司对其采购单价分别为22.21元/件、16.50元/件、19.46元/件和27.06元/件,呈现先降后升的态势。

事实上,过于依赖外购电芯使得公司产品成本容易受到原材料价格波动的影响,尤其是2020年下半年以来,部分电芯和电子料受新冠疫情、地缘政治和市场需求上升的影响,面临一定的供应短缺风险,公司的成本上升幅度较大,2021年公司毛利率明显下滑。

另一方面,随着公司生产规模的扩大,对原材料的需求量相应增加,为保证原材料的稳定供应,公司需根据实际情况储备原材料以备生产经营使用。

报告期各期末,公司存货账面价值分别为2.80亿元、3.25亿元、3.95亿元和5.20亿元,占流动资产的比例由24.58%上升至40.28%,若存货不能及时周转,可能发生存货跌价的风险。

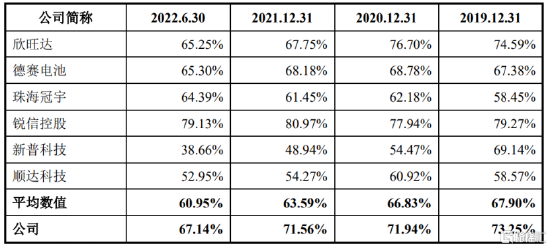

值得注意的是,公司还存在偿债风险。报告期各期末,公司资产负债率(合并)分别为73.25%、71.94%、71.56%和67.14%,高于行业可比上市公司的平均水平,不过行业内企业普遍存在高资产负债率的情况。

3. 结语

整体来看,尽管公司处在一个增长空间较为广阔的行业,但公司业务门槛相对较低,难以获取较高的毛利,同时公司还存在存货价跌的风险、偿债风险,未来公司还需加强成本控制以及财务管理。

上市险企“开门红”主打“长期锁息”产品 多款增额终身寿险被纳入主推产品矩阵

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!来源:证券日报本报记者苏向杲上市险企正积极备战2023年“开门红”(人身险业普遍将每年1月份或第一季度定为“开门红”阶段)。今年,上市险企在去年“年金险/两全保险万能险账户”组合的基础上,还将多款增额终身寿险列入主打产品矩阵。总体来看,长期年化收益率锁定功能(行业也称“长期锁息”)是今年“开门红”的最大卖点。0000百利天恒:多单品收入缩水七成、创新药多年研发未果 净利同跌500%颓势难改?丨IPO黄金眼

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!来源:全景财经2022年12月29日,手持两款样本医院市占率超80%中成药的百利天恒,披露首次公开发行股票并在科创板上市发行结果公告,本次发行价格为24.70元/股,发行数量为4010万股。市场资讯2023-01-04 21:14:040000紫光集团携手广东国资成立紫粤半导体 重整后首个半导体项目为何落户大湾区?

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!《科创板日报》12月24日讯(记者郭辉)紫光集团自今年7月完成重整后的首个半导体投资项目来了。广东紫粤半导体有限公司(下称“紫粤半导体”)日前成立,法定代表人王和生,注册资本1亿人民币。天眼查app显示,该公司经营范围含集成电路芯片设计及服务,集成电路芯片及产品制造等。00002023年房企超500亿美元债待偿,“内保外贷”纾困作用有限

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!本刊编辑部|熊颖虽然“内保外贷”业务放开,但能够受益的还是一些优质房企。2023年,房企海外债偿还压力依然不小,主要集中在上半年的1月、2月以及4月。0000科创板ETF份额明显增长 外资巨头看好板块估值吸引力

炒股就看锤子财富,权威,专业,及时,全面,助您挖掘潜力主题机会!记者王彭本月以来,科创板相关ETF份额呈现明显增长,其中科创板50ETF份额增长近50亿份,在所有股票ETF中排名首位。此外,过去两个月,北向资金也明显加仓科创板股票。浙商证券在最新发布的研报中称,北向资金和科创板ETF作为领先指标,其变动情况对科创板行情具有较强的风向标意义。0000