什么情况?谢治宇的这只5倍基,增聘基金经理

“顶流”谢治宇管理的“巨无霸”基金,增聘了基金经理!

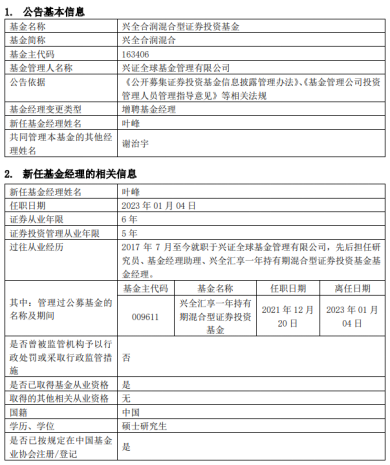

1月4日,兴证全球基金知名基金经理谢治宇管理的兴全合润混合增聘叶峰为基金经理,兴证全球基金旗下多只FOF基金也发生基金经理变更。

Wind数据显示,2022年公募基金市场共计新增688位基金经理,另有325位基金经理离任,再创历史新高。

兴全合润混合增聘基金经理

1月4日,兴证全球基金发布兴全合润混合基金经理变更公告称,增聘叶峰为基金经理,任职日期为1月4日,与公司副总经理兼基金管理部投资总监谢治宇共同管理该基金。公告显示,叶峰于2017年7月至今就职于兴证全球基金,先后担任研究员、基金经理助理、兴全汇享一年持有期混合基金经理。自1月4日起,叶峰不再担任兴全汇享一年持有期混合的基金经理。

图片来源:基金公告

Wind数据显示,兴全合润混合成立于2010年4月,谢治宇自2013年1月起担任该基金的基金经理,实现的任职总回报为523.11%,任职年化回报为20.22%。截至2022年三季度末,该基金规模为252.62亿元。

截至1月3日,该基金成立以来的总回报为499.24%,而近一年来的回报为-25.79%。目前,谢治宇同时管理兴全合润混合、兴全合宜混合(LOF)、兴全社会价值三年持有混合、兴全趋势投资混合(LOF)4只基金,在管基金总规模约为675.90亿元。截至1月3日,4只基金近一年的回报分别为-25.79%、-20.67%(兴全合宜混合(LOF)A)、-20.17%、-24.89%。

随着近期港股和A股市场回暖,兴全合宜混合(LOF)自2022年11月以来实现业绩“回血”。截至1月3日,兴全合宜混合(LOF)A份额和C份额的区间回报分别为24.84%、24.71%。2022年三季报显示,兴全合宜混合(LOF)的前十大重仓股分别为快手-W、海尔智家、华润啤酒、三安光电、舜宇光学科技、梅花生物、健友股份、韵达股份、芒果超媒、晶晨股份。此外,谢治宇管理的兴全社会价值三年持有混合区间回报也达到了24.07%。

旗下多只FOF基金经理变动

除了兴全合润混合发生基金经理变动外,1月4日,兴证全球基金还公告称,兴全优选进取三个月持有混合FOF、兴证全球优选稳健六个月持有债券FOF、兴全安泰稳健养老一年持有混合FOF、兴证全球积极配置三年封闭混合FOF-LOF、兴证全球优选平衡三个月持有混合FOF共计5只FOF基金发生基金经理变动。

公告显示,基金经理丁凯琳分别卸任兴全优选进取三个月持有混合FOF、兴证全球积极配置三年封闭混合FOF-LOF、兴证全球优选平衡三个月持有混合FOF,此前和丁凯琳共同管理上述3只基金的基金经理均为兴证全球基金FOF投资与金融工程部总监、养老金管理部总监林国怀,同时增聘丁凯琳为兴证全球优选稳健六个月持有债券FOF基金经理,共同管理该基金的基金经理为林国怀和刘潇。

此外,林国怀卸任兴全安泰稳健养老一年持有混合FOF,交由此前共同管理的基金经理刘潇进行单独管理。Wind数据显示,兴全安泰稳健养老一年持有混合FOF成立于2020年11月,基金成立时的基金经理为林国怀,2022年8月起刘潇开始担任该基金的基金经理,与林国怀共同管理。资料显示,刘潇历任泰康资产管理基金研究员、基金投资总监,腾讯科技(北京)有限公司产品研究副总监,2021年3月加入兴证全球基金担任投资经理。

Wind数据显示,兴证全球基金目前共有33位基金经理,担任基金经理的平均年限为4.69年,2022年兴证全球基金新增了朱喆丰、刘潇、谢书英、陈聪、石广翔共计5位基金经理。此外,基金经理高群山于2022年3月离任,后加入嘉实基金。

基金经理离任数创新高

Wind数据显示,2022年公募基金市场共计新增688位基金经理,另有325位基金经理离任,超过了2021年的323位再创新高。

其中,嘉实基金、华夏基金、博时基金、国泰君安证券资产管理、汇添富基金、鹏华基金、富国基金、国泰基金、中金基金2022年新增基金经理人数均超过了10人,其中嘉实基金新增31位基金经理;工银瑞信基金、嘉实基金、广发基金、博时基金、鹏华基金、华夏基金、金鹰基金、农银汇理基金、上投摩根基金在2022年均有5位以上基金经理离任。

在2022年离任的基金经理中,不乏明星基金经理。前兴证全球基金副总经理、研究部总监、基金经理董承非加盟睿郡资产,担任公司管理合伙人、首席研究官;前中欧基金的基金经理周应波成立运舟私募基金,担任公司法定代表人、董事长;2020年年度冠军、前农银汇理基金的基金经理赵诣加盟泉果基金,此外林森、袁芳、崔莹、雷鸣、肖肖、葛晨等众多知名基金经理也均于2022年离任。

对于公募基金经理离任现象,特别是“顶流”基金经理“公奔私”,信达证券分析认为,一方面,公募产品投资限制约束相对严格,而私募基金在个股持有比例与仓位变动等方面更为灵活;另一方面,公募基金的考核与激励机制可能是基金经理加入私募基金行业的主要动因,私募基金的绝对收益考核机制与灵活的股权激励机制,更利于能力边际圈全面均衡的基金经理发挥其实力与主观能动性。

责任编辑:杨红卜

长城基金:解码中国智造 量化和配置视角下的投资机遇

“了不起的中国智造”系列直播,是长城基金重磅打造的21周年特别策划活动。在前五场直播中,长城基金12位优秀基金经理分别详细阐述了光伏、军工、半导体、新能源车、医药、计算机、机械、传媒互联网、新材料、信创、高端制造等众多热门行业或主题的投资机会,收到了广大投资者的好评。0000前海凯恩斯投资集团下属私募违规被罚!多只基金被注销,公司或陷破产风波

每经记者任飞每经编辑肖芮冬1月5日,江西证监局对此前就辖内新余济达投资有限公司(以下简称济达投资)违规查处事项进行通报。经查,济达投资存在违规信披、逾期更新公司信息以及未按公司制度履行投资决策并进行风控等多项问题。根据相关规定,已被监管出具警示函处罚措施。0000公募REITs常态化发行主线逐步确立 2023年有望借“上新”加速构建多层次市场

来源:证券日报本报记者昌校宇上交所官网12月29日披露信息显示,3只基础设施公募REITs同日申报,其中两只为新能源项目,这也是首批申报的新能源REITs项目。0000新华基金被强制执行超11.7亿

天眼查App显示,近日,新华基金管理股份有限公司新增多则被执行人信息,执行标的合计11.7亿余元,执行法院均为北京金融法院。该公司成立于2004年12月,法定代表人为翟晨曦,注册资本约2.18亿人民币,经营范围包括基金募集、基金销售、资产管理、中国证监会许可的其他业务。股东信息显示,该公司由恒泰证券股份有限公司、新华信托股份有限公司以及杭州永原网络科技有限公司共同持股。00005万亿板块,突发大利空?最新重磅解读来了!

中国基金报记者方丽曹雯璟本周,备受瞩目的黄金赛道之一——近5万亿市值的白酒领域又受到大消息扰动。近日,人保财险发布《关于印发“禁酒令”的通知》,对公司各级机构和全体员工发布6条“禁酒令”。受到消息搅动,白酒股本周有所走弱,五粮液、口子窖、洋河股份、贵州茅台多只白酒龙头品种一度大跌。0000