光大期货:1月5日能源化工日报

原油:

周三油价重心继续回落,其中WTI2月合约收盘下跌4.09美元至72.84美元/桶,跌幅为5.32%。布伦特3月合约收盘下跌4.26美元至77.84美元/桶,跌幅为5.19%。两个交易日跌幅高达9美元/桶,SC2303以526.1元/桶收盘,下跌30元/桶,跌幅为5.39%。宏观隐忧冲击风险资产,新年伊始经济衰退的阴霾再度来袭,基于全球经济黯淡的情景,欧美包括亚洲经济都将经历经济活动减弱,且在美联储强劲加息的背景下,对需求的冲击仍在,也是风险资产承压的重要因子。 此外,API数据显示,上周美国原油库存与汽油库存攀升,馏分油库存下降。截至12月30日的一周,原油库存增加约330万桶,汽油库存增加约120万桶,馏分油库存减少约240万桶。沙特阿拉伯可能在2月份下调其旗舰产品阿拉伯轻质原油对亚洲的售价,本月价格已经定在了10个月低点。阶段性看油价主要计价衰退逻辑,信心遭受重挫。

燃料油:

周三,上期所燃料油主力合约FU2305收跌6.27%,报2557元/吨;低硫燃料油主力合约LU2303收跌6.07%,报3855元/吨。年后首个交易日受到经济衰退以及对能源需求前景担忧的影响,国际油价大幅下跌,此外美元也大幅走强,原油领跌大宗商品市场,带动高、低硫燃料油共同走弱。同时,近期高、低硫供应压力显著,预计未来几个月从俄罗斯流向亚洲市场的高硫燃料油还会增加,供应过剩将持续影响亚洲高硫燃料油市场情绪。本周2023年第一批低硫燃料油出口配额下放,配额达到800万吨,涨幅超20%,伴随着今年低硫产能的释放,潜在供应压力较大。此外,截至1月4日,内盘FU仓单仍高达16万吨,对于盘面尤其是近月合约压力更为明显。近期新加坡高、低硫燃料油市场整体维持震荡偏弱的走势,短期内燃料油自身缺乏向上的明显驱动,预计绝对价格或跟随原油区间震荡。

沥青:

周三,上期所沥青主力合约BU2306收跌2.47%,报3789元/吨。12月国内沥青装置检修涉及产能745万吨,国内沥青装置产能利用率继续下降,目前综合开工率为27.5%,环比月初下降6.1个百分点。12月沥青产量预估为 229.5 万吨,环比减少22.1个百分点,同比增加6.1个百分点;整体供应有所下降。需求来看,各地出货增减不一,其中山东出货量减少最为明显,临近春节假期,北方地区刚需缓慢结束,部分逐渐为入库需求为主,南方地区仍有赶工刚需有所支撑。短期来看,预计1月沥青现货价格仍维持相对大稳偏强运行为主。

橡胶:

昨日天然橡胶期货偏弱震荡,截至日盘收盘沪胶主力RU2305上涨10元至13080元/吨,NR主力上涨5元至9830元/吨。昨日上海全乳胶12550( 50),全乳-RU2305价差-530( 40),人民币混合10900(-100),人混-RU2305价差-2180(-110)。2022年12月份,我国重卡市场大约销售5.4万辆左右(开票口径,包含出口和新能源),环比2022年11月上升16%,比上年同期的5.75万辆下降6%,净减少3500余辆。截至2023年1月1日,中国天然橡胶社会库存113.36万吨,较上期增加2.17万吨,增幅1.95%。短期来看,供给端国内临近停割期,供应压力减弱,国外旺产季,天胶进口压力仍存。需求端,全钢和半钢胎开工率延续下滑,结合元旦假期与春节假期停工放假,年前需求表现较弱。关注年内投机性和年后开工重启,预计天胶偏弱震荡。

聚酯:

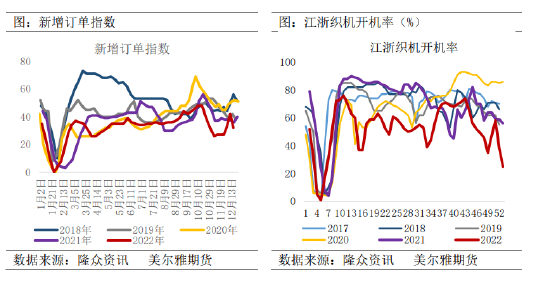

TA2305昨日收盘在5438元/吨,收跌1.66%;现货报盘升水05合约6元/吨。EG2305昨日收盘在4127元/吨,收跌1.9%,现货基差05合约减少67元/吨,报价在4000元/吨。北美寒潮影响逐步退去,当地MEG装置陆续恢复中,其中sasol装置因设备故障仍在检修预计下周重启。江浙涤丝昨日产销整体维持偏弱,至下午3点半平均估算在3-4成。短期来看,供给端近期PTA部分老装置继续维持停车状态,能投重启推后,供应量增加有限。需求聚酯开工负荷走低,工厂产品库存显著下滑,涤丝产销维持偏弱。叠加终端提前放假,预计年前价格弱势运行。

甲醇:

内地现货走弱,下游整体需求疲软,西北陕蒙部分新价回落,虽目前上游厂家库存逐渐去化,但部分节前仍存出货需求,随着甲醇运费逐渐走高,预计后续内地甲醇市场或呈现整理,局部不排除降价出货可能。期价短期继续上行空间有限。

责任编辑:李铁民

美尔雅期货:弱现实逐步兑现,PTA高位承压

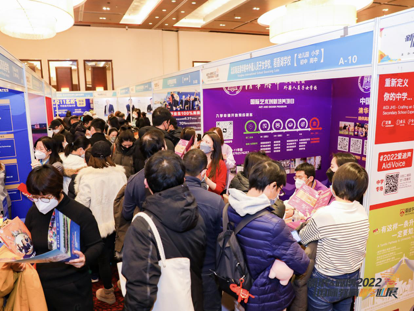

来源:美尔雅期货弱现实逐步兑现,PTA高位承压12月在防疫优化及供应端减产的双重利好刺激下,PTA低位反弹,由前期的低点4900元/吨附近反弹至阶段性的高位5560元/吨附近,上涨高达660元/吨,涨幅高达13%,春节临近,终端需求暂无实质性好转,需求持续改善存疑,PTA后市何去何从?一、防疫优化后,需求的弱现实与强预期市场资讯2023-01-04 15:52:390000【新浪教育】国际化教育多元化形势凸显 大咖云集共助京城家庭巧妙破局

随着国际化教育的不断发展,国际化学校的发展呈现出全新的趋势。以北京为例,北京国际化学校近年来的发展势头呈现出速度快、多元化发展、教育资源吸引力强等特点。众多优势各异、特色教育资源迥异的学校的出现让北京的国际化学校呈现多元化发展的特点。面对数量众多、能力各具特色的国际化学校,如何选择最适合自己孩子的学校已经成为众多北京家长们最关注的问题。新浪财经2023-01-05 17:20:100000